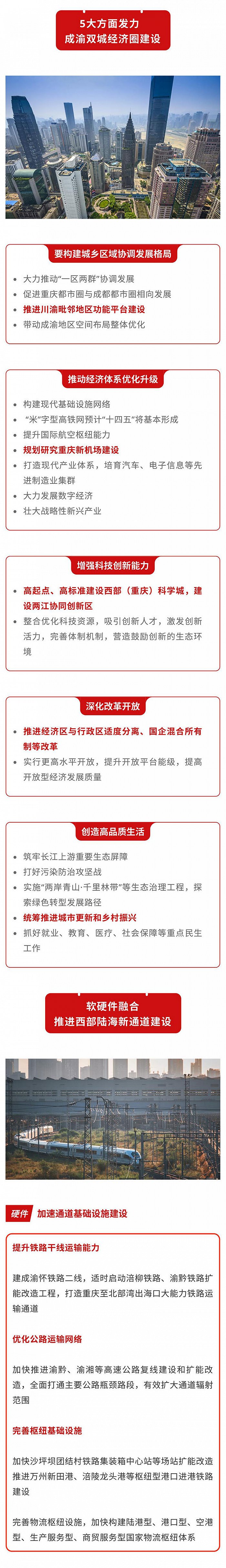

原标题:财说| 关联交易频频,凯撒旅业沦为大股东提款机

图片来源:视觉中国

图片来源:视觉中国记者 | 袁颖琪

编辑 | 陈菲遐

对于凯撒旅业(000796.SZ)来说,2020年是“悲喜交加”一年。

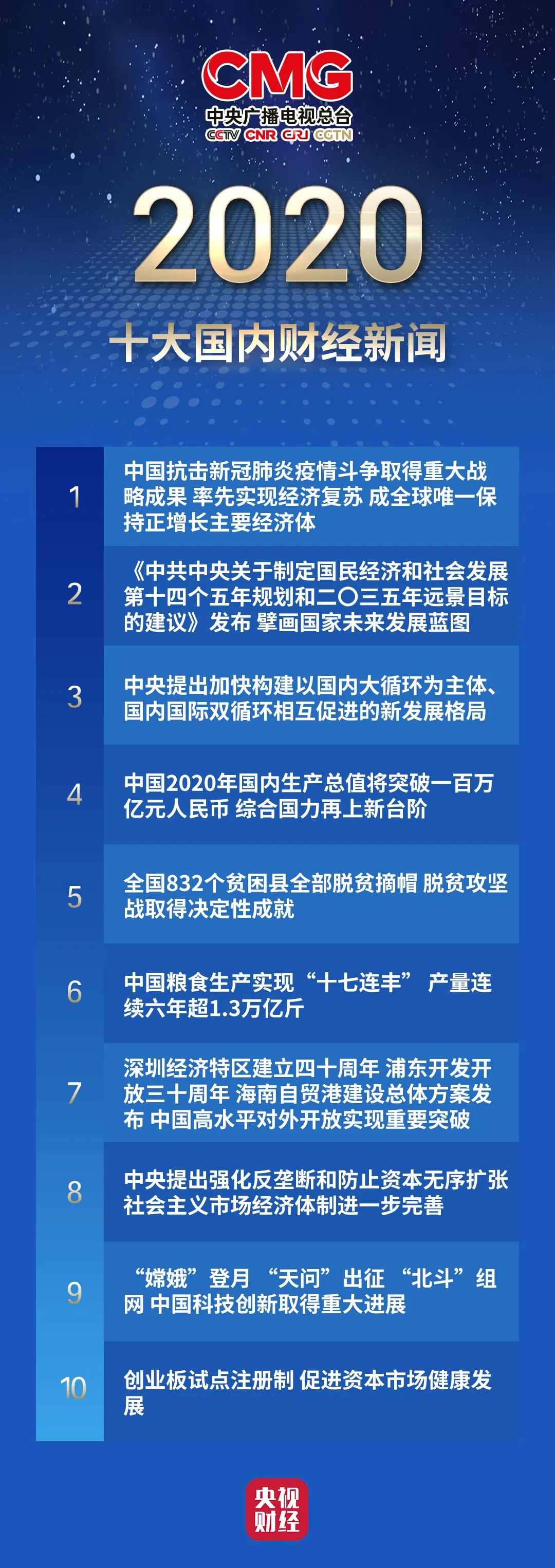

喜的是搭上了免税概念股价一飞冲天,最高涨至24.6元/股,涨幅最高达到2倍。悲的是疫情给线下旅行社业务带来重创,海外游何时恢复遥遥无期。更重要的是,公司第二大股东海航系遭遇资金链危机,作为关联公司的凯撒旅业如何从这一漩涡中抽身也引发了投资者担心。

业绩被重创的凯撒旅业今年倒也没闲着,一边从关联方收购资产,另一边又向资本市场募集资金,频频进行资本运作。眼花缭乱的操作背后是为了“自救”还是“救人”?

“海航系”往来款占用日益增加

凯撒旅业主营业务以出境游为主,同时兼有旅游电子商务、航空铁路配餐、项目投资与资产管理等业务。其中,旅游服务收入占比80%,航空配餐等占比20%。凯撒旅业大股东为凯撒世嘉旅游管理顾问股份有限公司(下称凯撒世嘉),持股23.2%。第二大股东为海航旅游集团有限公司,持股21.83%。

截止今年三季度,凯撒旅业营业收入11.88亿元,同比下降74.86%;净利润亏损1.99亿元,同比下滑179.79%。疫情固然使其受到影响,但凯撒旅业早在去年自身经营就出现了问题。2019年凯撒旅业营业收入下滑26.2%,净利润下滑30.4%。

凯撒旅业去年的预付账款同比增加119%,达到15.92亿元。对此,凯撒旅业解释称是支付机票、邮轮及地接费用所致。但这样的解释未免有些乏力,因为2019年凯撒旅业旅游服务收入从70亿元下滑到49亿元。预付账款增加显然不是规模扩大导致的。

需要注意的是,凯撒旅业预付款排名前三位的均来自海航系,分别是海南航空控股有限公司,大鹏航旅信息有限公司和海南航空销售有限公司。三家的预付款合计高达9.78亿元,占全部预付款项的61.6%。这三家海航系公司从2018年开始出现在凯撒旅业预付账款名单中。2018年,这三家海航系公司收到的凯撒旅业预付款为3.92亿元,均为机票款。

海航系和凯撒旅业处于上下游关系,有往来账款无可厚非。但问题是2019年起,海航系陆续爆出资金链问题。此时,凯撒旅业非但没有规避风险,反而大幅增加对其预付账款。

图片来源:凯撒旅业年报

图片来源:凯撒旅业年报除了预付账款,凯撒旅业应收账款中也有“海航系”身影。

从2017年至2019年,凯撒旅业应收账款一直稳定在10亿元左右。2019年应收账款中,有57.32%来自非并表关联方。2018年该比例为61.66%。2019年应收账款排名前五的名单中有四家来自“海航系”,其应收账款合计达到5.37亿元。2018年和2017年,该数字分别为5.62亿元和3.64亿元。

图片来源:凯撒旅业年报

图片来源:凯撒旅业年报可见,海航系从2018年起开始通过往来款占用上市公司资金迹象,这同时也延缓了上市公司资金周转。2019年凯撒旅业营业收入大幅下降的情况下,大额应收账款已经影响到现金流。2019年,凯撒旅业经营性现金流首次呈净流出状态,而且大幅流出4.05亿元。除了利润下滑,应收账款和预付账款是主要原因。

另外,由于海航系资金链危机仍没有解除,凯撒旅业账面应收账款和预付账款都有可能出现坏账,从而影响上市公司盈利水平。对于海航系应收账款的坏账准备,凯撒旅业以关联方为由在2017年以前一直没有计提,直到2018年海航系出现资金困难才开始计提。截止目前,公司计提的海航系应收账款坏账准备为6900万元,对应5.37亿元的应收账款,计提比例约为12.8%。这一计提比例并不算高,一旦海航系资金链再发生状况,有可能会引爆凯撒旅业更大规模坏账。

神秘客户

凯撒旅业预付款项“不合理”的大幅增加,也引来了投资者对于其是否基于真实业务的担心。这种担心也并非无中生有。界面新闻发现,在2019年凯撒旅业应收账款和预付账款排名前五的名单中,同时增加了一家名为北京贝佳途旅行社的公司。该公司既是凯撒旅业的客户,又是其供应商。2019年凯撒旅业预付给贝佳途旅行社的款项为3869万元,同时凯撒旅业应收贝佳途旅行社的款项为4100万元。

天眼查APP显示,北京贝佳途旅行社是一家自然人独资公司,成立于2012年,创始人为张志浩,旗下产品为“会旅行”,是一个酒店、机票特价预订互联网平台。目前无论是相关网站或APP都找不到该产品的信息,该公司也没有官网。

继续深挖后发现,北京贝佳途旅行社发展至今几经易手。2016年,公司创始人退出,随后由北京讯奇连城商务服务有限公司接盘。直到2018年3月,目前的自然人股东赵小燕接手。期间,该公司还曾因登记住所或者经营场所无法联系而进入经营异常名录。2019年9月,北京贝佳途旅行社注册资本由30万增加至1000万。天眼查显示,该公司实缴资本为1000万元,参保人数为5人,旗下无其他投资。北京贝佳途旅行社盈利模式是什么,为何会与凯撒旅业产生数千万的流水还是个谜。

图片来源:天眼查APP

图片来源:天眼查APP凯撒旅业称北京贝佳途旅行社并非是关联方,但北京贝佳途旅行社却和凯撒旅业大股东凯撒世嘉有着密切来往。公告内容显示,北京贝佳途旅行社与凯撒世嘉旗下另一家企业也存在资金往来。

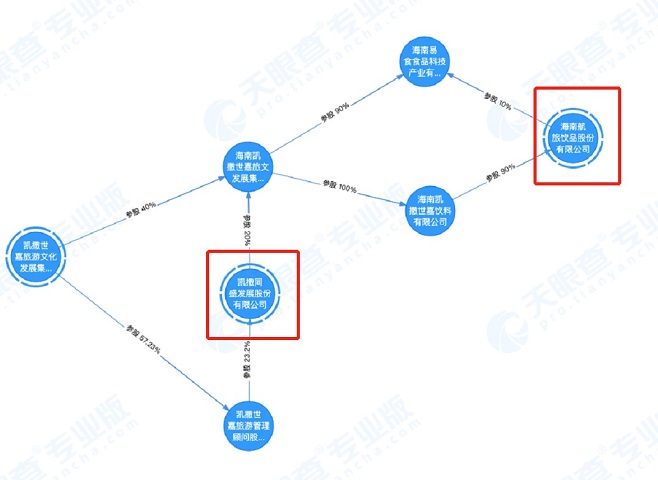

今年8月3日,海旅饮品(892009.OC)发布公告称将向北京贝佳途旅行社提供1500万元贷款,利息6%,贷款期限为1年。截止6月30日,海旅饮品账面现金仅为3300万元。海旅饮品由海南凯撒世嘉饮料有限公司(下称世嘉饮品)持股90%,世嘉饮品的控股股东是海南凯撒世嘉旅文发展集团有限责任公司,与凯撒旅业第一大股东凯撒世嘉属同一实控人,是关联方。

图片来源:天眼查APP

图片来源:天眼查APP频频收购关联方资产

在疫情打击之下,凯撒旅业并没有缩手缩脚,反而加快了并购步伐。

今年以来,凯撒旅业已经公告了8起并购,涉及金额接近10亿元。相比去年,多了2起交易。上述并购部分已经完成,部分仍在进行中。值得注意的是,这些并购中的大部分都是与关联方之间的交易。尤其是近期,凯撒旅业并购的业务和主业都关系不大,不易产生协同效应。在现金流吃紧情况下,凯撒旅业选择频频并购背后是否另有隐情?

12月15日,凯撒旅业发布公告称将以7500万元的对价,收购世嘉饮品100%股权。世嘉饮品即上文提到持股海旅饮品持股90%的控股公司。这样一来,海旅饮品也将被纳入凯撒旅业的合并报表范围。

1-11月,世嘉饮品实现净利润89万元。假设全年净利润为100万元,收购对价对应的市盈率估值高达75倍。世嘉饮品的主要资产即为海旅饮品,从其历史业绩看,海旅饮品营业收入增速逐年下滑,2019年只增长3.6%。净利润波动剧烈,2019年也出现大幅下滑。给予其75倍市盈率估值明显偏高。

12月8日,凯撒旅业公告称以1.06亿元对价收购易生金服控股集团有限公司(下称易生金服)3.72%的股权。交易标的控股股东为海航旅游集团有限公司,因此,该交易为关联交易。易生金服2019年实现净利润1.33亿元,收购对价对应市盈率为21倍。

易生金服是提供支付服务的金融平台。交易对手上海商驿国际贸易合伙企业(有限合伙)同样隶属于凯撒旅游大股东凯撒世嘉。易生金服的控股股东为海航集团,凯撒旅业原本持股16.59%,交易后增加至20.31%。此次交易对于凯撒旅业而言,无论是从股权结构还是增厚业绩的角度均意义不大。但该交易完成后,凯撒旅业的大股东凯撒世嘉却可以实现套现离场。

目前来看,凯撒旅业的两个股东方凯撒世嘉和海航旅游集团都存在资金压力。近期,凯撒世嘉接连质押凯撒旅业股权已经达到1.3亿股,按照50%质押率计算可获得资金约9亿元。凯撒世嘉的总体质押率已经达到70%。海航集团则已经100%质押。可能是资金需要,海航集团还在二级市场上减持凯撒旅业股票,年初至今已套现约1.59亿元。

上述交易仅仅是凯撒旅业关联交易中的冰山一角。收购来的项目并不能立竿见影改善业绩,但对凯撒旅业造成资金压力却是越来越大。2018年,凯撒旅业还没有疯狂收购时,账面现金余额约为15.27亿元,到了今年三季报其账面资金已经下降到6.79亿元。而凯撒旅业一年内到期的有息负债为12.2亿元。粗略估算,凯撒旅业存在约6亿元的资金缺口。

为了缓解资金压力,5月18日,凯撒旅业抛出一份11.6亿元的定增计划,募集资金将全部用于补充流动性。本次定增的参与者均为金融机构投资者,发行价格为6.16元/股,定价规则为不低于定价基准日前20个交易日股票交易均价的80%。该定增价格与目前凯撒旅业股价相比,折价超50%。对于参与定增的机构来说,即使锁定18个月,如此大的折价幅度也未必没有吸引力,但中小股东恐怕既要面临股票被定增稀释,又要面对上市公司被大股东掏空后留下的风险。