原标题:高强度密集融资,资本市场制度建设需要快马加鞭

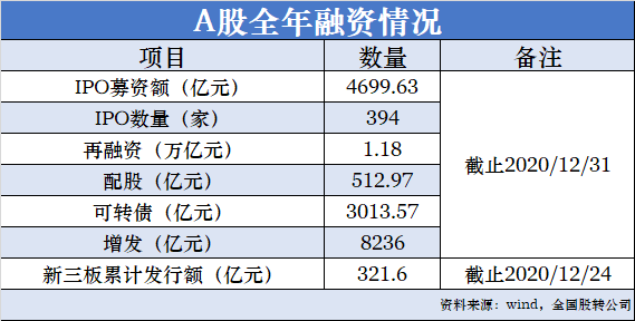

1、A股全年融资1.65万亿,密集发行贯穿2020

根据Wind数据,去年,A股394家公司IPO募资4699.63亿元。注册制下IPO融资规模为2827.34亿元(截止12月25日),占比超60%。年内再融资规模近1.18万亿元。其中,增发规模8236亿元。IPO和再融资规模合计近1.65万亿元。

上证报资讯显示,截至去年12月22日,进入IPO辅导期的新三板企业达到368家,比2019年全年增加42.63%,新三板公司IPO上会审核通过率高达94.66%。另据全国股转公司数据,截至12月24日,新三板挂牌公司累计股票发行规模321.6亿元,已超2019年全年。

综上,2020年,A股股权融资规模合计近1.68万亿元。

2、A股分市场融资数据

Wind数据显示,2020年全年,394家中资企业A股市场募集资金4699.63亿元,其中募集规模创2014年以来(IPO恢复)新高。

分交易所看,上交所有233家企业完成IPO,深交所有161家企业完成IPO。其中,145家企业在上交所登陆科创板,首发募集资金2226.22亿元;88家企业在上交所主板IPO,首发募集资金1208.18亿元;深交所方面,107家企业在创业板登陆,首发募集资金892.95亿元;54家企业在中小板登陆,首发募集资金372.29亿元。

3、制度建设取得的进展

在融资方面,去年2月,再融资新规发布;3月1日,2019年出台的《证券法》正式落地实施;7月,新三板精选层正式开市,新三板综合改革全面落地,同时科创板再融资制度开始实行;8月,创业板注册制改革落地,同时证监会发布《欺诈发行上市股票责令回购实施办法(试行)(征求意见稿)》,注册制下的IPO、再融资、并购重组环节中,具有欺诈行为的发行人将被责令回购证券(仅限股票)。

在退市方面,12月31日上交所、深交所相继发布的退市新规(详见附注【1】)。主要调整和优化了包括:规范补充财务类、交易类、规范类和重大违法类等4类强制退市指标体系和主动退市情形。此外,取消了暂停上市和恢复上市环节,加快退市节奏。(详见附注【2】)

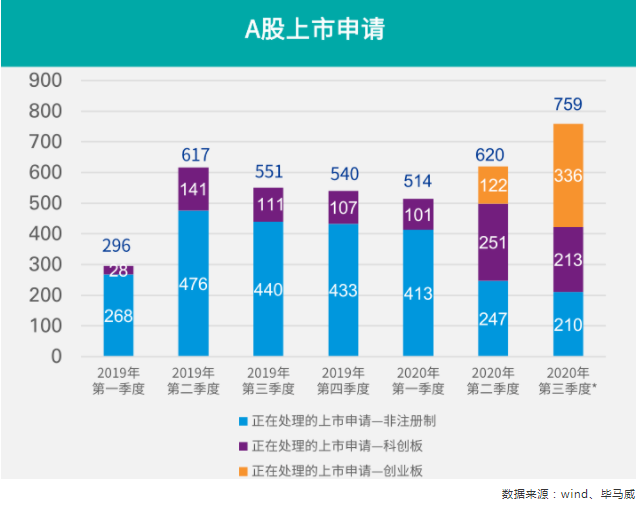

4、排队现象并未缓解,更多企业拍马赶来

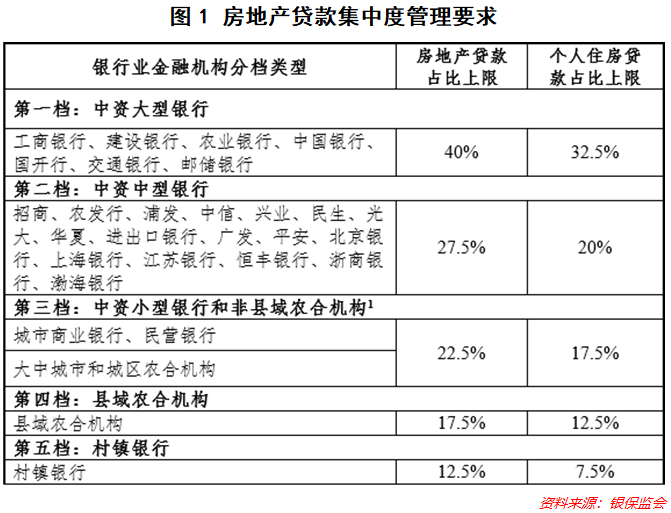

据上交所和深交所网站公开数据显示,截止12月25日,IPO申请企业多达720家。

截止12月23日,创业板排队数量达431家;主板排队130家;新三板精选层排队71家;中小板排队60家。

根据近日安永发布的《中国内地和香港首次公开募股(IPO)市场调研》报告显示,去年通过注册制发行的IPO项目已经超过审核制,数量和筹资额分别占全年总量的53%和61%。

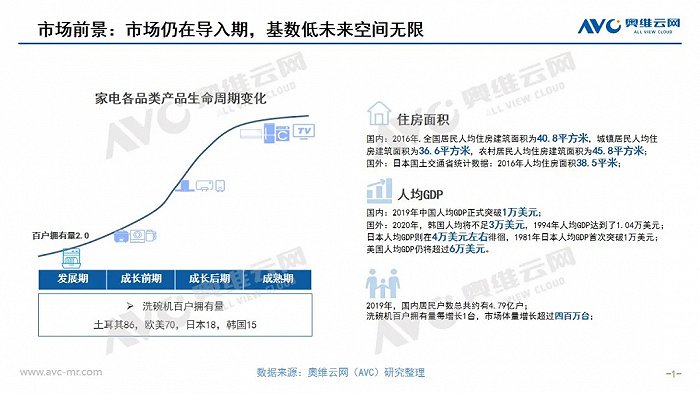

从上图可见,注册制改革后,排队现象并未得到缓解,注册制带来的门槛降低吸引更多企业到A股淘金。

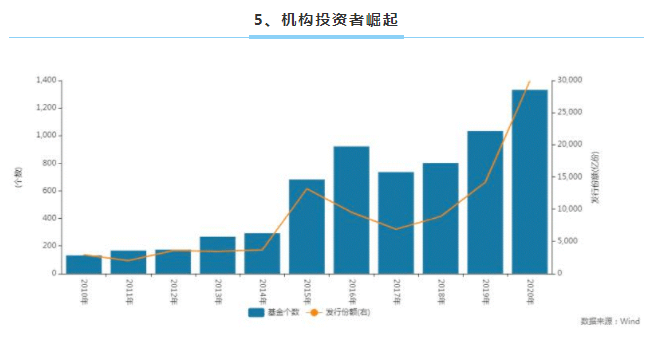

5、机构投资者崛起

同花顺iFinD数据显示,截至12月30日,于去年起发行并于去年成立的新基金共1330只,合计首募份额3.03万亿份,去年共有935只权益类基金(A/C类份额合并计算)成立,合计首募份额1.90万亿份,占全部新发基金首募份额的62%。

据新华网统计,截至2020年12月25日,境内专业机构持有A股流通市值占比已达17.83%,机构投资者正在逐步成为主力投资者。

随着机构投资者壮大,市场产生的财富效应又会反过来吸引更多增量资金进场。机构投资者的发展,对上市公司管制水平,特别是信息披露、内幕交易提出了更高的要求。

6、提升直接融资比重、注册制这些都是正确方向,但发行节奏还是应当有宏观调控,否则鱼多水不够。新股发行大量“抽水”、新股发行定价制度不合理导致大量资金沉淀在一级市场。

预计2021年,中小板、主板都将实行注册制,新股发行节奏大概率进一步加快。而全面实行注册制必须首先提高违法成本,加强对上市公司在资本市场过程中各阶段的管理,建立最大限度保护投资者利益的法律体系。首当其冲就是解决证券法定格处罚力度过低的问题。

附注:

【1】:退市新规:12月31日,围绕新一轮退市制度改革,沪深交易所正式发布新修订的《上海证券交易所股票上市规则》《深圳证券交易所股票上市规则》(下称《股票上市规则》)以及《上海证券交易所科创板股票上市规则》《深圳证券交易所创业板股票上市规则》等多项配套规则。

【2】:退市新规主要调整和优化了以下内容:

一是将财务造假考察年限从3年减少为2年,造假金额合计数由10亿元降至5亿元,造假比例从100%降至50%,新增营业收入造假指标。

二是明确与主营业务无关的业务收入和不具备商业实质的收入均应当扣除。

三是对于扣非净利润前后孰低者为负值的公司,应当在年报中披露营业收入扣除情况及扣除后的营业收入金额,会计师应当对此出具专项核查意见,以明确区分会计责任与审计责任。

四是完善交易类退市指标过渡期安排,明确股票收盘价在新规施行前后连续低于1元且触及终止上市标准的,按照原规则进入退市整理期交易。

五是科创板同步完善退市指标和程序,深交所统一主板和中小企业板公司的交易类退市标准。

六是明确触及重大违法类强制退市公司的相关主体,自相关行政处罚决定事先告知书或者司法裁判作出之日起至公司股票终止上市并摘牌前,不得减持公司股份。

七是完善重大违法类退市的限制减持情形。明确触及重大违法类强制退市公司的控股股东、实际控制人、董事、监事、高级管理人员等特定主体,自相关行政处罚决定事先告知书或者司法裁判作出之日起至公司股票终止上市并摘牌前,不得减持公司股份。

八是取消暂停上市和恢复上市环节,明确上市公司连续两年触及财务类指标即终止上市。

九是取消交易类退市情形的退市整理期设置,退市整理期首日不设涨跌幅限制,将退市整理期交易时限从30个交易日缩短为15个交易日。

十是将重大违法类退市连续停牌时点从收到行政处罚事先告知书或法院判决之日,延后到收到行政处罚决定书或法院生效判决之日。