原标题:房贷集中度监管新规实施,相关业务尚无异动 过渡期安排将有助银行平稳达标 来源:财联社

2020年最后一天,监管部门对银行业房地产贷款集中度的一纸新规,成为2021年扰动市场情绪的首个焦点事件。据财联社不完全统计,按照新规的要求,多家上市银行的集中度指标逼近红线,个别银行的房地产贷款以及个人住房按揭贷款两项集中度指标均越线。

今日,财联社记者走访各家银行发现,目前各银行在房地产贷款方面的政策暂未有明显变化,个人按揭贷款的节奏较2020年12月份未现异常波动。

业内人士分析认为,短期看,超标银行调整贷款结构确有压力;但过渡期给足银行整改时间,总体不会对银行产生较大影响,预计相关贷款规模及价格均将保持相对平稳。本次政策的出台也被视为房地产调控的一次全面升级,这有利于房地产市场的健康平稳,也有利于进一步落实“房住不炒”要求。

多家银行房贷占比逼近红线

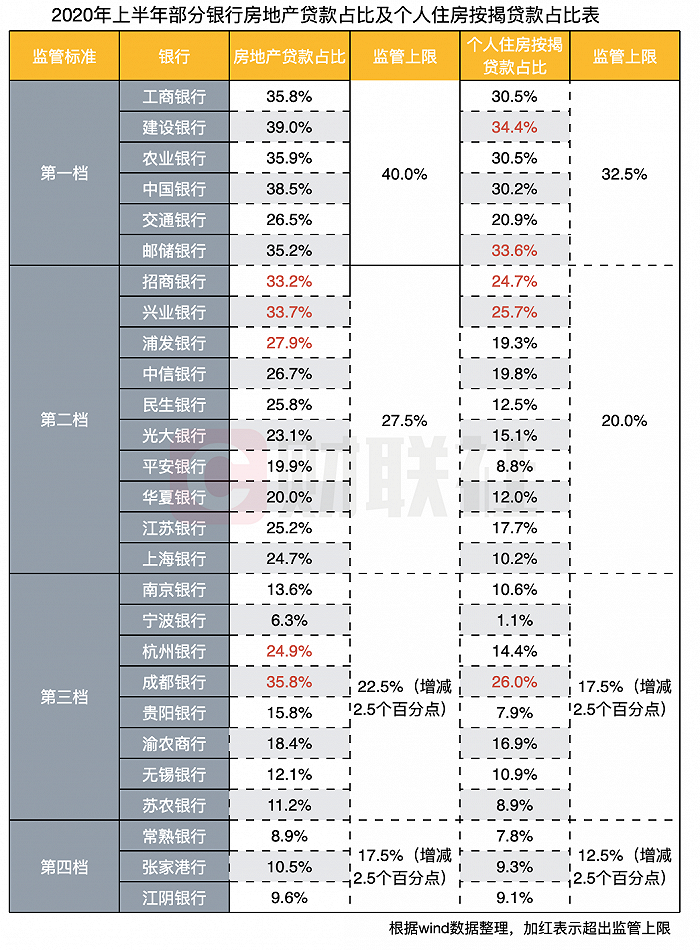

根据此前央行、银保监会此前发布的《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(以下简称“通知”)显示,考虑到银行业金融机构的资产规模、机构类型等因素,通知分五档设置银行房地产贷款余额占比和个人住房贷款余额占比两个上限,共计10条红线。

财联社记者不完全统计发现,按照2020年中报披露的数据来看,不少银行的相关指标已经超出监管上述的划定范围。

以第一档的六大国有银行为例,建行及邮储银行个人住房按揭贷款均超过了32.5%的红线,而工行、农行、中行的个人住房按揭贷款的占比也均超过30%。从房地产总体贷款占比来看,六大行中5家银行均超过35%,1家占比达到39%,逼近40%的监管红线。而在第二档当中,招商银行、兴业银行、浦发银行等银行的房地产贷款占比也纷纷踩线。

“超标的银行未来整改起来会有一定的压力。”一位银行业内人士向财联社记者表示,从目前来看,房地产行业的贷款仍属于较为优质的资产,且收益较高,这部分业务受到限制,意味着未来银行扩表的速度也将有所下降。

尽管在实际操作中,尚未有具体的压降计划,但一些银行业内人士已开始着手研究解决的途径。

某国有大行相关工作人员表示,各行肯定会严格执行该管理制度,部分银行目前都已超过监管上限了,目前可能采取的措施主要是通过资产证券化降低余额保新增投放。另有银行人士也表示,部分表内额度出表将是一个可行的办法。例如通过发行住宅房贷担保证券(RMBS)和商业房地产抵押贷款支持证券(CMBS),有助于降低房地产贷款的占比。

而对个人按揭贷款来说,一位某农商行人士向财联社记者表示,如果个人按揭超监管红线,银行可能会进一步控制相关贷款额度,贷款利率也可能有所提高。不过,财联社记者今日走访多家银行及房地产中介机构时发现,各家银行目前对个人住房按揭贷款的政策、放款速度较此前暂未有所变化。

中原地产首席分析师张大伟表示,监管也应关注房贷以外的消费贷、企业贷等贷款资金被挪用进入房地产的可能性。

2年到4年过渡期时间宽裕

通知对达标给予了2-4年的过渡期安排。2020年12月末,银行业金融机构房地产贷款占比、个人住房贷款占比超出管理要求,超出2个百分点以内的,业务调整过渡期为自本通知实施之日起2年;超出2个百分点及以上的,业务调整过渡期为自本通知实施之日起4年。房地产贷款占比、个人住房贷款占比的业务调整过渡期分别设置。

此外,对于业务调整过渡期结束后因客观原因未能满足房地产贷款集中度管理要求的,由银行业金融机构提出申请,经相关部门评估后认为合理的,还可适当延长业务调整过渡期。

尽管从短期来看,新规对超标的银行会有所影响,但银行业内人士普遍认为,由于监管给足了过渡期,所以该政策从总体上看,影响不会太大。

中泰证券研究所所长戴志锋向财联社记者表示,监管给出了2年到4年的过渡期,足够银行转型。从总体上来看,未来银行房地产贷款规模可能会出现增速放缓甚至略有下降的情况,但总体来说规模、价格均将相对平稳。

实际上,在“住房不炒”的大背景下,各家银行此前已对相关政策有所预期,不少银行早已着手调整贷款结构。

数据显示,截至2020年6月末,36家上市银行房地产业贷款余额达7.04万亿元,较2019年末增加7201.78亿元,增幅为11.40%。但整体看,近几年上市银行房地产业贷款余额随保持增长趋势,但自2019年开始明显放缓,增速较2018年出现明显下降。

而由于零售银行的发展,一些银行个人房贷规模上升较快。“个人住房房贷方面,近年来银行普遍的投放量总量基本没有超过2016年的峰值。”一位银行人士向财联社记者表示,在过渡期之下,2021年不会产生逆转性的影响。

另有城商行人士向财联社记者表示,监管划定2年到4年过渡期,这意味着银行达标的压力不大。“监管给出的过渡期足够用了,银行能够稳步地按照要求来落实这项标准。”

小微企业等或成未来重点信贷领域

有业内人士认为,房地产行业的资产质量相对较好,尤其是个人按揭贷款,属于银行的优质资产。数据显示,截至目前,房地产业不良率普遍较低。2020年上半年,披露了房地产行业不良率的上市商业银行中,有11家房地产行业不良贷款率小于1%。

“尽管如此,监管此次收紧房地产行业贷款,实际上也是希望银行更多将信贷资金服务于实体经济,同时为了防止房地产行业出现“灰犀牛”事件所采取的措施。”上述人士表示。

一位股份制银行人士也向财联社记者表示,银行近年来正在调整信贷结构,未来银行将拿出更多的信贷额度,来支持实体经济的发展。而近期财政部出台的《商业银行绩效评价办法》也突出强调了商业银行要更有效服务实体经济。

戴志锋认为,从长期来看,监管收紧房地产市场的贷款比重,让银行转型做符合监管政策方向的业务,对银行来说未必是坏事情,而至于是否能够抓住机遇,需要看各家银行经营能力的强弱。

他同时表示,未来银行主动调整信贷结构的方向,更主要的在于小微贷款、制造业贷款、零售业务的消费类贷款等方向,而这些方向均需要银行有强大的风险控制能力。“无论是否在房地产贷款占比上超标,银行等金融机构均将面临这方面的挑战。”