原标题:前有巨头后有追兵,大单品桎梏,东鹏饮料如何醒着拼?

文|每日财报 吕明侠

凭借“年轻就要醒着拼”“困了累了就喝东鹏饮料”系列广告语,东鹏饮料背后生产商东鹏饮料(集团)股份有限公司(以下简称“东鹏饮料”)被市场所熟知。

1月21日,据证监会官网消息,东鹏饮料首发上会获得通过。申请上市地为上交所主板,保荐机构为华泰联合证券。据招股书显示,公司主营业务为饮料的研发,生产和销售,其中东鹏饮料是公司的主导产品。

虽然一度依靠模仿红牛广告语而走红,但却始终未能超越红牛的市场地位。而长期依赖大单品也成为其进一步发展的障碍,在功能饮料市场份额逐渐变大,但自身规模始终受限,东鹏饮料目前尚有不少隐忧待解。

业绩起伏不定,负债率高于同行

公开资料显示,东鹏饮料是一家于1987年就诞生的深圳老字号饮料生产企业,2003年,东鹏濒临倒闭。时任销售总经理的林木勤,便买下了公司的品牌和生产设备,将东鹏饮料从国有企业改制为民营企业。

2020年4月末,公司以快于市场平均速度的7个月时间到达上市排队期,拟在上交所挂牌上市。截至招股说明书签署之日,林木勤直接或间接持有56.41%的公司股份,为东鹏饮料控股股东和实际控制人。

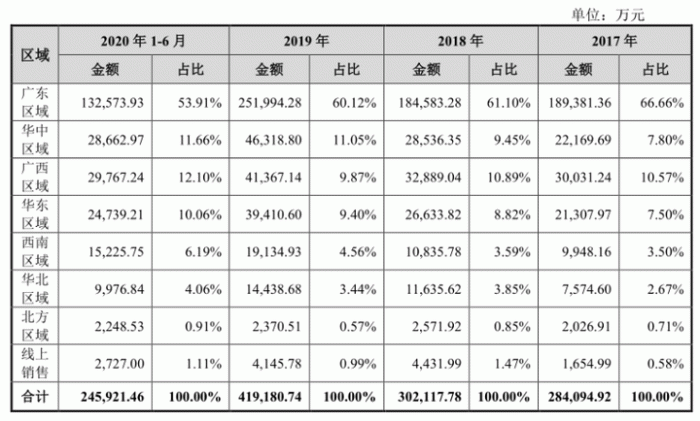

在销售模式上,东鹏饮料以经销模式为主,与直营、线上等多种模式相结合。而直营模式和线上销售模式的收入占比则相对较低。

直营2017年-2019年的收入占比分别为0.04%、0.35%和1.16%;过去三年线上的收入占比则分别为0.58%、1.47%和0.99%。

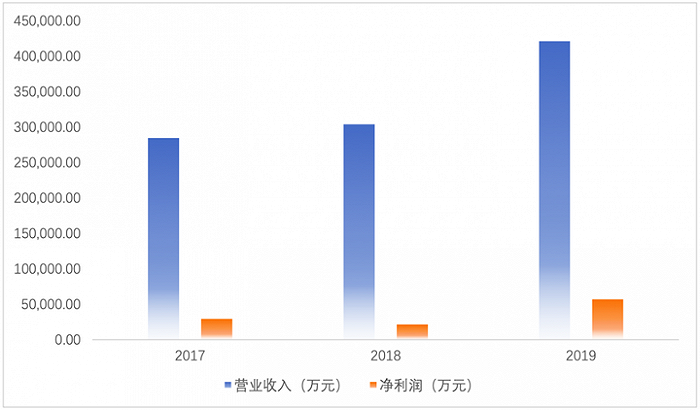

据招股书显示,公司的业绩并不稳定。2017年-2019年,公司分别实现营收28.44亿元、30.38亿元、42.09亿元,营收稳定增长的同时,该公司却出现增收不增利现象。

同期内,净利润分别为2.96亿元、2.16亿元和5.71亿元,2018年度同比下降27.03%。值得一提的是,据公司2020年半年报显示,公司在IPO前,分红3.68亿,考虑到2019年全年净利润才5.7亿,公司如此丰厚的回报大股东,可谓出手“阔绰”。

而“阔绰”的分红背后,东鹏饮料的资产负债率明显高于同行。据《每日财报》统计,2017年-2019年,行业内香飘飘、养元饮品、承德露露三家可比公司的资产负债率均值分别是31.16%、28.86%和27.18%,东鹏饮料的资产负债率分别为57.53%、48.43%和51.05%,比行业均值高出20个百分点。

产品结构单一增长受限,研发不足缺乏技术壁垒

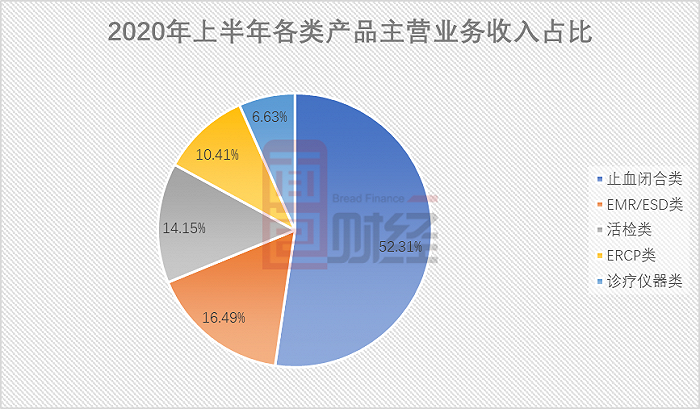

目前东鹏饮料旗下产品涵盖能量饮料、非能量饮料以及包装饮用水三大类型。从招股说明书来看,东鹏饮料的主要收入来源仍为能量饮料。

2017年-2019年,东鹏饮料营收分别为28.4亿元、30.4亿元、42.1亿元。其中,能量饮料是东鹏饮料的核心产品,2017年-2019年,分别贡献收入27.35亿元、28.85亿元和40.03亿元,占总收入的96.19%、94.99%和95.11%。

近年来,虽然东鹏极力拓展其他产品线,譬如在非能量饮料板块推出了由柑柠檬茶、陈皮特饮、冬瓜汁饮料、清凉茶、菊花茶、乳味饮料等多款产品,但相比东鹏饮料,市场知名度偏低。

在非包装饮用水板块,市场也未完全打开,去年上半年相关销售收入不到2000万元。

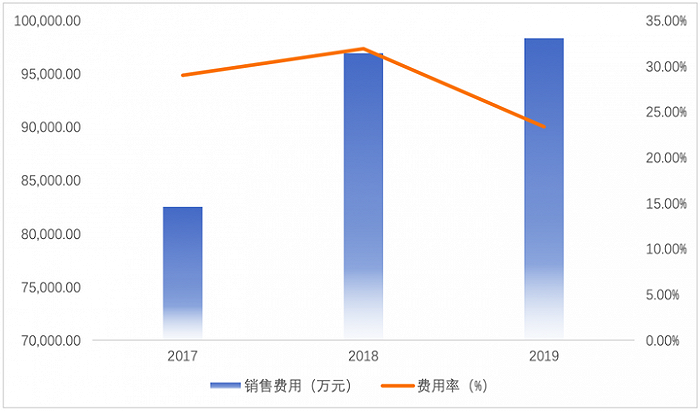

对单品过度依赖的背后,《每日财报》注意到,东鹏饮料重营销、轻研发情况突出。2017年-2019年,销售费用率达到29.02%、31.92%、23.37%,上述大手笔营销投入形成鲜明对比的是,东鹏饮料的研发投入极低,相应的研发费用率仅为0.76%、0.72%、0.67%。

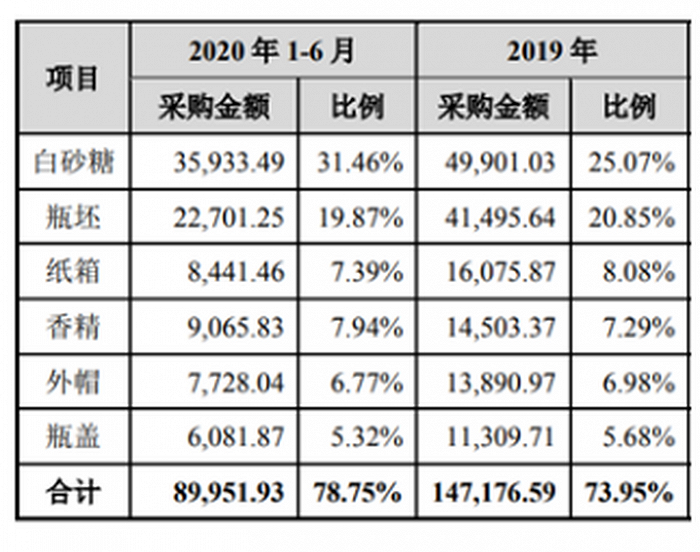

据招股书显示,东鹏主营成本主要由包装和白砂糖组成,包括瓶胚、纸箱、外帽、瓶盖等包装成本占总采购成本的39.4%,而白砂糖及香精也占39.4%,合计约80%。

截止2020年上半年,东鹏饮料总人员6568人,其中销售人员4282人,占比达到65.19%,此外按学历来看,大专及以下的人数合计5882人,占比达到89.56%。

众所周知,一款饮料的配方极其重要,拥有了专利配方,就说明企业有了别的公司不可模仿的技术壁垒,然而,东鹏饮料显然不具有这样的技术壁垒。

据招股书显示,东鹏饮料共有49项授权专利,不过其中绝大多数是外观设计、工业生产的专利,仅有8项核心技术专利,4项进入到批量生产中,分别是东鹏饮料配方及工艺技术、一种酸性饮料的中温灌装工艺、一种陈皮饮料的制备工艺、一种由柑柠檬茶的配方和生产工艺。

目前我国饮料市场销售费用均高于研发费用,但随着大众口味的不断变化,想要“一招鲜吃遍天”是一件很难的事情,况且,东鹏饮料这一招,并不鲜。

市场竞争日益激烈,销售区域集中华南

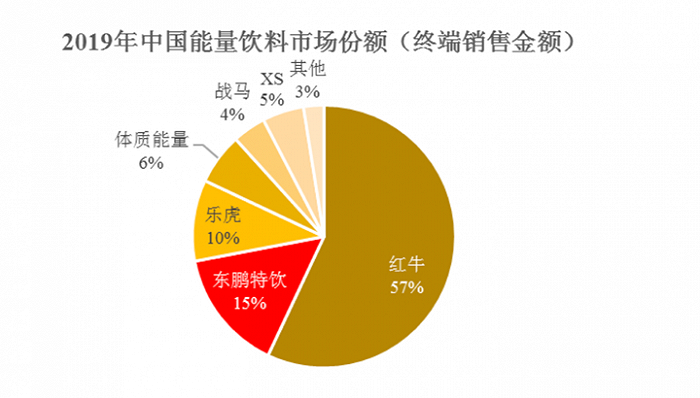

据Euromonitor数据显示,2019年我国能量饮料市场销售总规模达427.75亿元,从2014年至2019年的复合增长率达15.02%,是饮料细分行业中增速最快的之一。

巨大的前景吸引了众多玩家入局,其中,红牛当仁不让占据半壁江山。数据显示,红牛2019年实现销售额236亿元,超越历史销售峰值230亿元,以57%的市场占有率稳居“龙头老大”之位。

而东鹏饮料目前次于红牛位列市场排名第二,2019年的市场份额为15%左右,乐虎紧随其后为10%,东鹏饮料并不占据绝对优势。

不过对于东鹏饮料而言,除红牛和乐虎两大劲敌外,巨大的市场吸引了不少新品牌的加入,国内外饮料大亨如脉动、可口可乐、农夫山泉、伊利、怡宝等,纷纷推出功能饮料新品。

2020年3月,盼盼集团上市了豹发力能量饮料,2020年4月,今麦郎发布了两款能量饮料,分别是天豹牛磺酸能量饮料和神麻火麻能量饮料;市场竞争空前激烈。

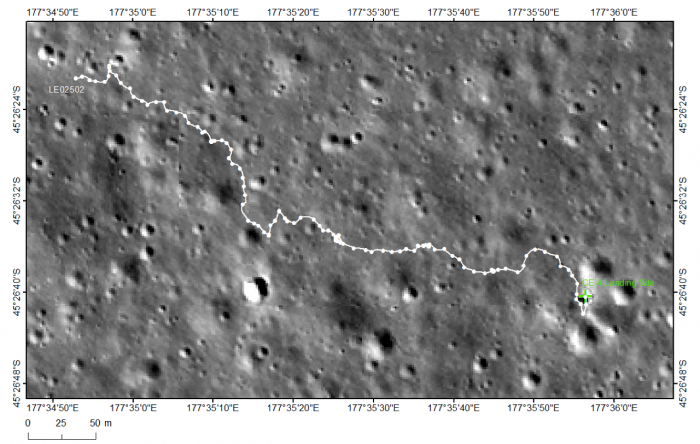

事实上,东鹏饮料要面临的问题不止于此,区域性限制使得东鹏饮料在渠道布局方面存在一定的风险。东鹏饮料起步于广东地区,2017年-2019年,广东区域销售收入占公司主营业务收入比例分别为66.66%、61.10%及60.12%。

2020年上半年,广东区域销售收入为13.26亿元,占比为53.91%。虽然广东区域的收入占比呈下降趋势,但从整体来看,东鹏饮料的营收主要依赖于广东区域。

此前,东鹏饮料为了实现全国化目标,从去年开始不惜打价格战,试图挑战红牛,既推出仿红牛金罐的罐装产品,还一度把价格调到了与红牛相同的区间。但因销量不佳,东鹏饮料将价格再次调回3.5元。

前有红牛,后有乐虎,外加新玩家持续入场,市场竞争日益激烈之下,靠模仿“红牛”起家的东鹏特饮缺乏独特的优势壁垒,因此过去以营销驱动增长的方式或难持续。无论此次IPO进展如何,东鹏特饮尚需在产品创新、品牌定位等方面进行突破。对此《每日财报》将持续关注。