原标题:农产品价格上行提振需求 化肥产业链久旱逢甘霖 化肥原料价格仍在上涨,终端销售商观望不敢备货,产业链景气周期能维持多久?

每经记者 吴治邦每经编辑 陈俊杰

2020年初,巨亏、停产、破产等负面色彩浓厚的词还是化肥行业的关键词,行业内上市公司股价一片低迷;2020年年尾,涨价、一车难求、热钱涌入等让资本市场参与者兴奋的词则充斥其中。

股价无疑是这场行情演变最有力的印证。以云图控股(002539,SZ;昨日收盘价9.1元)、新洋丰 (000902,SZ;昨日收盘价18.85元)、史丹利(002588,SZ;昨日收盘价5.69元)、中国心连心化肥(01866,HK;昨日收盘价3.32港元)等为代表的化肥公司,今年初以来纷纷上演股价走强。

那么,当前的化肥产业链是怎么样的情势,这轮化肥产业“牛市”还能持续多久?作为国内化肥产业链的重镇,湖北省区域内有新洋丰、ST宜化 (000422,SZ;昨日收盘价2.94元)、兴发集团、鄂中生态、祥云股份等全国知名企业,因区位优势明显,湖北的磷肥销量在全国市场占比约30%~40%。近日,《每日经济新闻》记者深入湖北化肥生产基地,对当前爆红的化肥行情进行了调查。

鄂中生态总经理杨登华向记者表示:“这轮化肥产品价格的高景气度,最重要的因素是农产品涨价带来的需求增加,还有个因素是供给侧改革,整体来看利润增长了50%左右,这应该也是行业的水平。”也有业界人士告诉记者:“终端产品价格都涨不动了,但是部分原材料还在涨,未来一段时间继续看好行业大势。”

数据来源:生意社 IC photo 杨靖制图

数据来源:生意社 IC photo 杨靖制图农产品走牛提振化肥行业

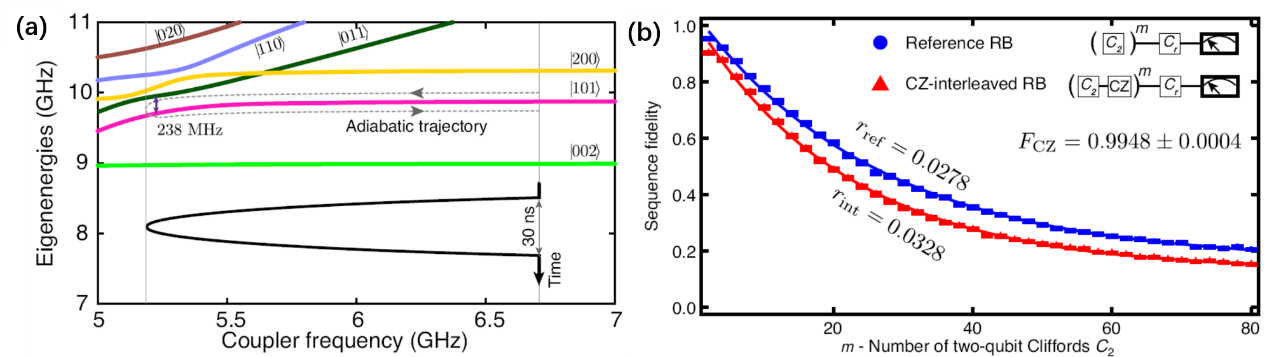

时间回到2020年初,疫情冲击着各行各业,全球资本市场剧烈波动,各种大宗商品价格纷纷跳水。大概谁也没预料到部分大宗商品会在此后走出大牛市,其中以大豆、玉米等为代表的农产品,更是一扫过去几年颓势,屡创新高。以郑商所的玉米期货主力合约为例,自2020年以来累计涨幅高达47.7%,而大商所大豆类期货价格走势在同一区间段同样高达26.6%。

化肥产品价格与农产品价格紧密正相关,在经历了疫情期间的价格冰点后,这些产品的价格同样走出了上涨趋势。以尿素主力连续合约为例,在经历了疫情期间的暴跌之后,尿素价格持续攀升,2020年7月1日~2021年1月22日的累计涨幅高达28.95%。

招商期货1月18日的“尿素重大行情点评”指出,尽管消息面释放了供应端回升预期,但目前生产端开工率仍是低位,同时企业库存也是绝对低位,且预收订单良好,生产企业挺价意愿仍然偏强。需求端来看,农需近期采货量走高,主要是主流农业消费地区提前备肥量环比增加较快。因此供应低位下的需求边际启动导致供需错配的矛盾短时难以缓和,预计短期尿素价格仍是同比往年偏强为主,预计持续直到上游复产确认后,库存产量出现明显拐点。

鄂中生态总经理杨登华向记者表示:“农产品价格的上涨直接带来农民种植积极性的增加,种植面积肯定会增加,在化肥等方面的费用投入也更加放开手脚。疫情还带来了一个特殊情况,很多人上半年没有出去打工,没有出去打工,肯定会把家里地都给种上了。”

在杨登华看来,终端农民种地积极性可能还会持续。“农民种地自然要看收益,现在随着农产品价格涨价,利润收益也会进一步提高。”

作为化肥产业链的头部企业,鄂中生态预计2020年的净利润将相较2019年增长40%~50%,利润总额将创出新高。公司负责生产销售的副总经理陈柏说:“复合肥从去年至今涨价的幅度在20%~30%左右,但是考虑到销售绝对值较大,这个涨幅将带来大额的利润。从时间点来看,公司所产的产品在2020年三四月份景气度最高,日发货量达1.8万吨。”

另一公司ST宜化市场部负责人吴爱国则介绍称:“公司所产的磷酸二铵过去基本上不赚钱,但是现在一吨能赚两三百元。”

化肥产品价格上涨,产业链上企业的盈利能力也跟着起飞,不管是陷入困境的厂家还是稳健经营的厂家,皆因此直接受益。如曾因巨亏而被外界关注的ST宜化,2020年第三季度归属于上市公司股东净利润达2.68亿,相较上年同期增长330.77%。

景气周期能维持多久?

实际上,这轮化肥产业链的持续景气早已被资本市场所感知,新洋丰、云图控股、史丹利、中国心连心化肥等头部企业在股票市场上表现抢眼,机构纷纷给出买入或增持评级。以被认为是当前复合肥龙头企业的新洋丰为例,在疫情期间的低点为5.94元/股,2021年1月21日,公司股价已涨至18.01元/股。

那么,包括新洋丰、云图控股、史丹利、中国心连心化肥等头部化肥企业的市场估值到底在什么位置?这些企业的利润率是怎么样的走势?整个产业链的景气周期又能维持多久?

中金公司2021年1月21日发布的预测观点指出,2021年国内玉米饲用需求旺盛,玉米价格与种植收益仍将处于向上通道;同时小麦与水稻价格或受益于政策推动,水稻和小麦收储价格仍有向上空间。农作物价格上涨将带动种植收益提升和农民种植意愿增强,利好化肥等农业投入品需求增长,看好春耕旺季需求集中释放下化肥的前景,同时因为冬季取暖的原因,当前煤炭价格、天然气价格也都处于高位,对尿素成本端仍存在一定支撑。

鄂中生态副总经理陈柏介绍称:“现在高端肥约在3000元/吨,普通肥约在2200元~2500元/吨,而市场低迷时的高端肥在2700元~2800元/吨,普通肥还出现过1900元/吨的情况。”不过,尽管当下化肥行业整体行情向好,但相关参与者却也比较谨慎。

陈柏表示,“复合肥的价格确实有了一定的涨幅,但是近期尿素、硫酸等原料价格涨得太快,如果现在备货太多,万一来年销售端价格上不去,利润自然会被大大压缩。所以现在很多经销商也不敢备货,担心未来会出现亏损的情况。”

ST宜化市场部负责人吴爱国也对记者表示:“就尿素价格来看,目前确实算在比较高的位置,但实际上中间还是有一个反复拉锯的过程,在7月份严格来说已经有点不太行了,但是中间有印度市场招标的影响,显示印度对尿素需求量大且着急。还有部分涨价的动力在环保限产,供应减少了,价格自然上去了。”

当然,对于复合肥终端商家而言也有好的消息。光大期货2021年1月22日的观点指出,企业库存也出现回升,周度增幅达到17.26%,一方面进一步增加市场供应量,另一方面说明下游备货节奏已放缓。整体来看,部分头部企业陆续复产,供给增量或给价格带来压力。对于化肥产业链的整体情况,杨登华称,美国可能对俄罗斯和摩洛哥发起反倾销,这对全球化肥价格会有支撑。但就复合肥而言,终端售价和原料间的价差确实已经大大缩减,利润已没有以前那么大。

中小企业离场腾出市场

据记者了解,化肥在农作物的种植中,用量大、用途广,但即使经历了这波景气周期,行业的净利润率也远低于新兴行业。

以1月5日晚间披露2020年年度业绩预告的史丹利为例,公司属于化肥领域的头部企业,净利润较2019年同比增长120%~160%的情况下,也仅为2.38亿元~2.82亿元,而从往年的营收规模来看,这一净利润对应的营业收入在50亿元~60亿元。更为直观的三季报显示,史丹利2020年前三季度营业总收入为47.4亿元,归母净利润2亿元,报告期内公司毛利率为18.3%,净利率为4%。

杨登华向记者坦言:“这个行业一直都没有多大的利润,往往五六十亿元的营业收入对应的也仅为两三亿元的净利润;从投资回报的角度来看,也处于较低水平,这导致部分企业离场,新资本也不愿意介入。”

市场格局动向印证行业的利润水平。在行业景气度回暖的情况下,*ST六化(600470,SH;昨日收盘价3.9元)子公司江西六国化工有限责任公司于2019年~2020年期间走向破产清算。公司原为行业翘楚,化肥品牌“施大壮”被评为中国驰名商标,还曾经创下过化肥领域的“中国第一”——中国第一包磷酸二铵在这里生产。

国资背景大企业动向方面,最具代表性的是鲁西化工(000830,SH;昨日收盘价13.55元),公司实控人为中国中化集团有限公司。2017年~2019年期间,公司的复肥产品、氮肥产品分别从23.37亿元、7.54亿元降至12.8亿元、7.1亿元。

此外,环保因素也是企业离场的原因之一。2019年1月26 日,生态环境部、发展改革委联合印发《长江保护修复攻坚战行动计划》,提出组织湖北、四川、贵州、云南、湖南、重庆等省市开展“三磷”专项排查整治行动,要求2020年年底前,对排查整治情况进行监督检查和评估,并根据评估结果实施‘一企一策’的处理措施。随着“三磷”整治的持续深入,行业准入条件及环保标准将不断提升,部分中小企业开始离场。

那么,空置出来的市场份额将被谁家占领?多家化肥企业的负责人向记者指出,预计湖北的企业将成为这轮产能趋向集中的玩家。湖北具有十分丰富的磷肥生产原料,同时交通运输优势明显,磷肥产量稳居全国第一。

“化肥本身就是利润很薄的产品,云贵那边运输成本较高,大概要贵150元~200元(一吨),这是硬伤,而湖北这边的产品自然有竞争力。”ST宜化市场部负责人吴爱国说。

新型肥市场到底有多大

留下来的企业,也正在寻求提高毛利途径,《每日经济新闻》记者发现,“新型化肥”正是方向之一。

公开资料显示,新型肥料更多应用于经济作物中,被认为能够实现营养提高、功能改善、减量增效、土壤改良、环境友好的目标。

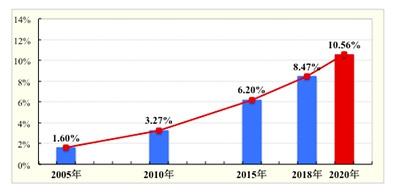

记者注意到,以新洋丰、*ST金正、河南心连心、鄂中生态为代表的头部玩家,纷纷推出新型化肥,总营业收入比重有逐年增加的趋势。

以新洋丰为例,2017年的新型复合肥的营业收入为10.5亿元,占总营业收入比值为11.62%。到了2020年上半年,新型复合肥的营业收入达10.66亿元,超过2017年全年该产品分类的收入,占总营业收入比值为19.81%。根据天风证券的预测,2020~2022年,新洋丰新型肥销售量将分别达到75万吨、88万吨和120万吨。研究指出,新洋丰常规复合肥毛利在 300~400元/吨,新型复合肥单吨毛利可以达到600元以上。

与新洋丰同城的鄂中生态同样推出了新型复合肥。

另一家企业河南心连心,在官网上也重点宣传了公司推出的花生专用肥、薯类专用肥、果树专用肥、茶叶专用肥等。

鄂中生态总经理杨登华告诉记者,“新型复合肥的毛利确实较高,也是公司的重点发展方向,占到公司营业收入接近20%。但是其推广费用、研发费用也高,是一个长期被接受的过程,这些年公司在这方面的投入有数亿元,还是有一定的行业门槛。”

对于该方向的市场前景,杨登华表示:“化肥是一个价格敏感型产品,农民对品牌的忠诚度并不高,哪个便宜就买哪个。另外,种植物的产量与很多因素有关,肥料也只是其中因素之一。”

多位业内人士则向记者指出:“现在部分所谓的专用肥示范基地更多是厂家的推广噱头,所谓的新型肥料品牌往往只持续一两年,过阵子又换个牌子,这更多是一种营销手法。”

不过,也有某上市化肥企业的内部人士表达了对新型化肥乐观的预期,其告诉记者:“未来不仅仅是经济作物,大田作物也会被使用。随着土地流转的深入开展,规模效应提升,农民种植成本降低,这意味着农民可以节约出更多的钱去购买更好的生产资料。”

记者注意到,中国化工信息中心预测,未来5年,中国新型复合肥市场的年复合增速将达到10%以上。如果增速兑现,这意味着该领域将会是未来头部企业竞逐的新赛道。