原标题:明眼观潮 丨牛市没有剧本 用平常心拥抱“情绪牛”

上周末还在讨论持币还是持股过节,计算哪天做国债逆回购最划算的小伙伴们,恐怕是大跌眼镜了。节前三个交易日,股市气势如虹,节前最后一个交易日,上证指数收涨1.43%,创业板指涨2.39%,均创出逾5年新高,“最亮的星”贵州茅台更是大涨,市值突破3万亿,券商给出了3000元的目标价。

不少因为担心“A股从来没有连续3年牛市”而选择提前下车的投资者郁闷不已。但选择持股过节,未必都能开心。不仅代表中小市值公司的中证1000指数今年来阴跌不止,过往作为牛市风向标的券商股,今年也表现不佳,今年来整个板块下跌了15%。不少股民哀叹,3000点进场,3500点被套牢了!这次真的是牛市么?越来越看不懂了。

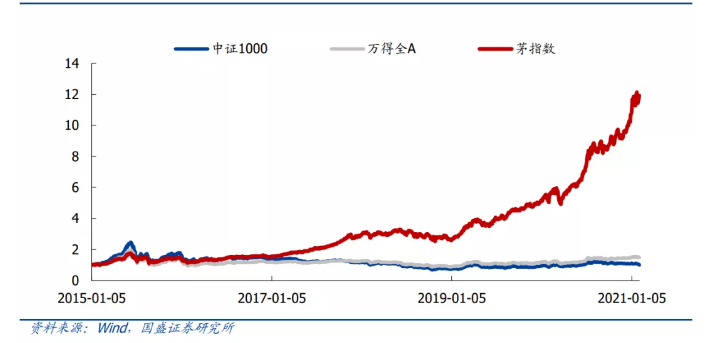

国盛证券此前发布了一份研究报告,指出除了以沪深300为代表的“大票”外,更为典型的是以茅指数(消费、医药以及科技制造等领域拥有较强成长性及技术实力的35家龙头公司)为代表的龙头,自2017年以后大幅跑赢市场,市场二八分化甚至是一九分化愈演愈烈。2017年至今茅指数上涨680%。在外资带动下,以基金为代表的机构投资者也选择扎堆长期赛道的行业龙头,根本没有停下来的样子。龙头股估值从折价开始大幅溢价,好股票越来越贵。就像是自1980 年代以来,美股龙头公司估值从折价走向溢价,长期维持估值溢价,好东西越来越贵,同时20%的个股垄断式的占据了全市场近 90%的成交规模,小市值劣质个股逐渐遭到市场抛弃。

看不懂的不仅是中国股民,在A股越来越美股化的时候,大洋彼岸突然上演了一场“蚂蚁雄兵”的大戏,剧情之精彩堪比好莱坞电影。在“带头大哥”号召之下,美国散户扎堆逼空对冲基金,游戏驿站(GME)、白银、比特币等标的不停轮换,机构被迫投降,经纪商甚至一度要“拔网线”,知名对冲机构公开表明今后放弃做空,专注做多,甚至惊动了白宫……一夜之间,所谓的成熟市场像极了当年的中国股市,有人笑言,“中美股市终于活成了彼此的样子”。

实际上,如果说有共性的话,是股市的情绪化特征越来越明显。在游戏驿站刺激下,近期A股部分注册制新股也出现了反常现象,1月29日药易购在上市第3天股价突然发飙,盘中一度较前一交易日涨超200%,在上市次日和第三日两天内,该股涨幅却接近5倍。由于上市后5个交易日内不受涨跌幅限制的规定,2月1日创业板注册制次新股C药易购、C秋田微、C信测、C中英再次上演集体暴涨,全部再次临停。

当然,游戏驿站(GME)和A股“C字头”们的故事注定是一场不可持续的闹剧。截止2月9日收盘,公司股价已经从高位483美元跌至50.31美元,跌幅近90%,跟随“大哥”抱团做多的小股民,如果没有及时撤退,恐怕损失惨重。

这是一场全球性的股票投机狂欢,从表面上看起来是非理性的散户博弈行为,对市场流动性泛滥及短期过于宽松政策的警示。也折射出,随着传播工具及信息交互环境的变化,信息联结方式及情绪被放大至极端,给监管部门能力带来新的考验。在本次美国散户逼空机构事件中,甚至有诸如马斯克这样的名人参与其中,更加激化了整个“起义”的对抗性,也引申出知名人士是否应该利用自己的知名度及关注度参与到某些情绪化的混战中,值得商榷及思考。

成熟的人也会有情绪,更何况众声喧哗的股市?如何适应当下的情绪性市场,对于投资者来说是一道值得深思的考题,从美股散户抱团的结果来看,抱团后期,部分散户开始选择获利了结退出这个看起来坚硬的阵营,有的散户开始转向别的标的寻找新的获利机会,从结果大家也可以清楚的看到,无论是游戏驿站也好,白银也好,C字头股票等,均大幅跌回事件前水平,非理性的个人行为最终不会善终。

回到A股市场,另一种情绪的混乱是对明星基金和基金经理的复杂感情。“酱香科技”碾压一切,白酒的集体飙涨、板块估值差异放大,市场极具分裂。一方面,关于部分明星基金经理的段子层出不穷;另一方面基金的盈利效应依然在持续,资金在不断持续流入,“大机构——大基金——大股票”的阶段性趋势在持续加强。

例如,易方达明星基金经理张坤管理的易方达蓝筹精选,重仓茅台、美团、腾讯等龙头股,今年来的收益已经超过20%,虽然此前限购每日5000元,但是基民的热情显然还是难以招架,该基金最新公告从2月18日起,每日限购金额再次降低为2000元;张坤管理的另外一只产品易方达中小盘每日限购金额也降低到了1000元。同样是行业“顶流”朱少醒管理的富国天惠,也宣布自2月18日起,每日限购的金额从30万元降低到1万元。据银河证券基金研究中心最新统计数据,截止目前公募基金最大可动用买入A股股票的资金大约10126亿元。

这也是当下市场最为矛盾的地方。一方面从历史经验来看,当个人投资者陷入狂热情绪的时候,往往是市场阶段性过热时候,随时会出现凌厉的调整,这也是之所以“没有连续三年牛市”的历史经验和人性逻辑;但是从另一方面看,市场运行往往不会按照预设的剧本去执行,过往的经验无法简单复制,包括但斌在内,很多明星投资人都有类似判断:在互联网时代,平台型的企业很难被击垮,如果还用传统意义上的估值模型,就会错失一个伟大的时代,投资者愿意给优秀商业模式的公司极高的估值,因为她们距离“终极”还有很高的天花板。

今年股市的结构性特征和震荡将更加明显,从投资周期来看,短期资金要慎入,但是放在3到5年更长时间来看,坚持优质公司和优质基金必然还有厚报。但是伟大公司的股价未必就会一帆风顺,没有足够的分析能力和定力,只是盲目跟风,也许很快就被抛下车。同时,投资要有平常心,不要有暴富心态,避免成为极端情绪的牺牲品,也不要被一时的调整吓破了胆子。

盛极必衰,否极泰来。在笔者看来,从牛年一年的时间维度来看,在传统行业、中小市值的优质公司中掘金,也许更有超额收益机会。不久前,公众号“金思汇闻”一篇“不起眼的行业也有大机会”的文章,提到了一家美国公司Pool,过去25年为投资者带来了600倍股价回报,丝毫不亚于亚马逊和苹果。这家公司的业务普通和冷门到也许你根本都想不到——做游泳池安装维护。这家公司专注在细分领域、收入和利润长期稳定增长,凭借稳健的现金流和持续稳定增长的分红,赢得了投资人的青睐。

对于价值投资者而言,企业的价值来自未来现金流折现,只要企业成长真实、长期、复利,就是好的投资标的,迟早会被资金所追捧,野百合也会有春天。在玫瑰们盛开的时候,去田野里寻几支野百合放在组合的“花篮”里,未尝不是好的选择。

(作者:贾肖明 编辑:金子莘)