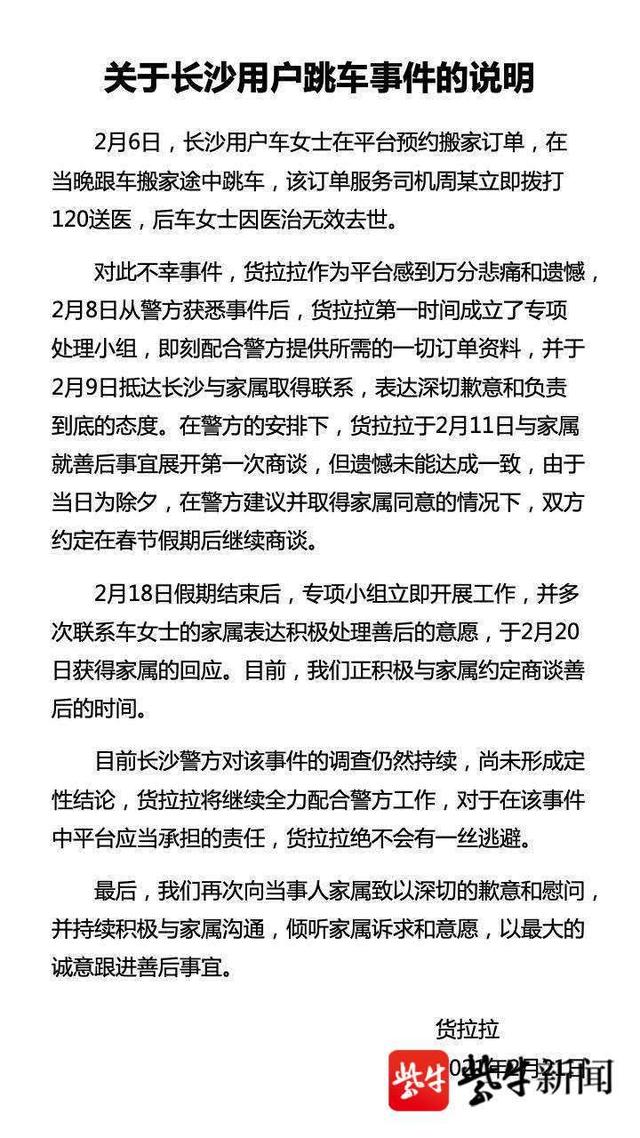

原标题:芯片大厂寒潮停工叠加涨价,“芯片荒”亦有“芯机遇”

德州的蝴蝶扇一下翅膀,受影响的不止有WTI原油,还有半导体。

2月15日,美国德克萨斯州迎来史上罕见的寒潮,暴风雪引发当地大面积停电,120万当地民众遭遇断水。当地政府预计寒潮会持续至本周末才结束。

大面积停电之后,不仅原油产能大幅滑坡,德州几乎所有生产活动都受到不同程度的滑坡。德州是台积电创始人张忠谋老东家德州仪器(TI-US)总部所在地,当地自然也聚集了不少晶圆厂商,分属三星、英飞凌、恩智浦等。

据IC insight统计显示,英飞凌德州奥斯汀工厂主要生产130nm制程的汽车和工业市场内存 芯片,占公司去年总营收的5%;三星在奥斯汀亦有2座晶圆厂,占公司总产能28%,主要生产MCU、MPU、电源管理器件、射频收发器放大器及传感器。

屋漏偏逢连夜雨,2月13日,日本福岛东部发生7.1级地震,瑞萨电子在茨城的工厂被逼暂停运营。瑞萨电子在茨城工厂主要生产包括功率半导体在内的汽车芯片。

几日之内,英飞凌、三星、瑞萨等全球重要的功率半导体芯片供应均受影响。业内人士表示, 全球范围内的极端灾害影响半导体行业供应链,结果将加快产业转向中国寻求更稳定的供应。

在中国,新洁能的自建封测产线只停工了除夕和大年初一;晶方科技亦在节假日三倍工资之余,大年初一派发红包200元,设置四重奖励,鼓励员工春节期间加班生产;中芯国际亦如往常,春节半导体生产线不停工,保持80%的在岗在地率。

晶圆代工的龙头台积电(TSM-US)要求建造商春节期间加班赶工完成3纳米新建工程建设,给出每名工人每天4000元新台币(约922元)的工资,要他们春节提前开工,只休两日假。按台积电董事长刘德音透露,公司规划的3纳米厂房基地面积约35公顷,洁净室面积超过16万平方公尺,预计会在明年下半年实现量产。

公司还计划,在明年3纳米实现量产之时,12英寸晶圆月产量超过60万片。

内外忙乎的中国半导体行业,正迎来发展的黄金时期。

1、2020:半导体景气之年

根据美国SIA(Semiconductor Industry Association,半导体行业协会)发布的12月行业销售数据,12月全球半导体行业销售额合计为392亿美元,同比增长8.3%。全年销售额合计为4360亿美元,同比增长5.6%。

分地区市场看,中国内地为行业最大地区市场,贡献1512亿美元销售额,同比增长5.2%;其次为亚太市场及美国市场。美国市场贡献销售收入933亿美元,同比增长18.1%。从销售额总量和增速来看,美国市场和中国内地市场是推动半导体需求增长的两架马车。

将时间维度拉长,全球半导体行业在2016年至于2018年第三季经历了一段历时为两年的上行期;2019年开始,行业销售额从低点回升,再走出新一轮上行景气周期。

在去年年底举办的中国集成电路设计业2020年会(ICCAD2020)暨重庆集成电路产业创新发展高峰论坛上,台积电(中国)副总经理陈平表示,去年全年国内半导体行业需求上行主要有三点原因:

一是2020年本来就是半导体景气年,行业需求旺盛。年内行业下游还出现了新的增长引擎,即普及计算(Ubiquitous Computing)。另外,5G、AI及AIOT市场爆发,亦导致市场需求增长。

去年手机出货量虽然整体呈下滑趋势,但5G手机对射频、滤波器等需求更大,先进5nm制程亦比7nm刚量产时需求大,因此带动了行业整体需求上行;

二是上半年的新冠疫情造成部分地区物流阻断,同时远程办公、教育、数据中心扩容导致对半导体需求猛增,下游厂商为保证供应安全按正常库存天数1.5倍至2倍的标准来备货;

最后则是地缘ZZ因素的影响。传统模拟芯片IDM大厂很多分布在美国,受地缘ZZ影响,国内行业下游的OEM厂商订单转向亚洲的fabless(IC设计公司)公司,IC设计公司再将订单转向晶圆代工厂,从而最终提振了半导体的整体需求。

从去年6月份开始,半导体行业供需出现紧张。年底开始,因为元器件价格集体上涨,上游原材料、封测成本价格亦不断上升。汽车、手机芯片供应甚至已供不应求。

新能源车用芯片方面,其主要由欧、美、日的IDM厂商供应,包括德国英飞凌、荷兰恩智浦半导体、日本瑞萨及美国德州仪器等。为降低成本,IDM厂商亦会将部分车用芯片外包台积电、联电、世界先进等晶圆代工厂生产。

去年前三季,受疫情影响全球汽车交付并不理想,IDM厂商削减部分晶圆代工订单。但在第四季节开始复苏,这时候台积电等代工厂却由于上文提到居家办公、远距教学等需求导致产能满载,要有足够产能满载生产汽车芯片可能要等到今年第三季之后。

今年1月26日,外媒报道台积电、联华电子等芯片代工厂商在考虑提高汽车芯片代工价格,世界先进考虑最高提价15%。新一轮涨价将从本月下旬至3月份期间逐步实施。

除此之外,瑞萨电子、恩智浦、意法半导体等芯片制造商也在一周之后计划涨价10%至20%不等。

在智能汽车不可或缺的另一个存储芯片领域,DRAM零部件由于供应紧张,价格近期也开始出现上涨。

由于汽车芯片短缺,市调公司IHS Markit预计今年一季度全球可能会有近100万辆汽车生产被推迟。芯片短缺现象还有可能蔓延到其他电子产品,PS游戏机、苹果手机等终端产品都有可能受到波及导致价格上涨。

据不完全统计,半导体行业进入2021年后已涨价或即将涨价的厂商已超过40家。行业芯片紧缺叠加近期美、日几家大厂因为天灾被迫关停芯片厂,国内的半导体产业链公司的产品大概都成了抢手货,享受到量、价齐升。

2、同一个世界,不同的半导体公司

按照去年至今年半导体行业从供求紧张到供不应求,再到近期芯片厂纷纷涨价,不愁产品卖不出去的中国半导体从业公司在股票市场上股价应该也是一路走高的。

然而,若以台湾海峡为界,我们看到中国内地和中国台湾的半导体公司走出截然不同的行情。

晶圆体代工是中国台湾的拳头产业,其中台积电在先进制程和市场占有率方面更是全球领先。

台积电去年实现营收126.8亿美元,同比增长22%,毛利率高达54%,超过外界预期51.5-53.5%区间上限。去年内,台积电营收达455.1亿美元,同比增31.4%,毛利率53.1%,同比增加7.1个百分点(原因可能是先进制程的量产),ROE为29.8%,同比增加8.9个百分点。

公司预期今年第一季,其营收将达到127至130亿美元,毛利率约为50.5至52.5%。公司营收、毛利均有可能再创新高——再刚刚宣布提价之后,台积电营收再创新高的可能性无疑加大。

因此台积电在美股市场股价亦从去年3月份低点一路走高,屡创新高。

另一家中国台湾的晶圆代工厂联华电子(UMC-US)去年全年录得营收新台币1768.21亿元,同比增长19.3%;归母净利新台币 291.89亿元,同比增长200.7%。

公司表示,其营业利益增长反应公司8英寸和12英寸厂的高产能利用率以及产品组合的优化,包括强化12英寸晶圆的产品组合令28nm制程的业务大幅增长,以及整合日本USJC 12英寸业务。

联电的股价走势亦与台积电相仿,从去年年初开始一路上行,并创历史新高。

而内地这边的半导体厂呢,中芯国际第四季实现收入9.81亿美元,同比增长16.9%。全年收入约为39.06亿美元,同比增长约25.4%。公司今年计划资本开支约 43 亿美元,其中大部分用于成熟工艺的扩产,小部分用于先进工艺。

华虹半导体2020年第四季实现收入2.801亿美元,再创历史新高,同比增加15.4%。全年销售收入达9.613亿美元,同样创下历史新高。

从业绩来看,台积电技术壁垒最高,其先进制程芯片量产后即供不应求,故营收及毛利增速均较快,但其余三家代工厂的营收增速其实也并不慢。

而当中芯国际(688981-CN)来到了A股市场,其股价走势就不一样了。去年7月16日,公司上市,当日股价创下95元的至今为止历史新高,AH溢价超200%。之后公司股价便开始深度回调,截至19日收盘报价跌回58.4元。

整个A股的半导体及元件板块指数亦在差不多同期(7月14日)出现回调。

同样身处高景气度半导体行业,同样业绩高速增长,内地、中国台湾的企业市场表现却并不相同,这显然不能赖公司,只能说是中美两地市场投资风格的差异。

美股市场上半导体企业上市都有相当时间(如台积电早于1997年就在纽约上市),半导体行业的发展也有相当长的时间,市场对公司估值非常理性,市盈率只有38X,联华电子没有台积电一般的龙头地位及技术优势加持,估值更低,为32X。

而中芯国际就情况就不一样了,从它回到科创板第一天起,因为其在内地晶圆代工行业的稀缺性,市场就热情地给予其160X+的估值,截至最新中芯国际仍有106X的市盈率,因此即使其身处的半导体行业正处黄金发展周期,其股价仍很难在本就很高的水平上继续提升。

就整个行业来说,同样是如此。澜起科技、兆易科技去年三季净利润增速分别是18%及50%,然而7月14日开始两公司股价分别下调23%及29%,两公司最新市盈率仍高达为96X及111X。

错的不是中国半导体行业的这些公司,身处行业景气期的它们当前发展前景正好。它们股价在近半年普遍回调,大概该怪给它们过高估值的市场。

3、小结

近五个交易日,受美国寒潮及日本地震等影响,A股半导体及元件指数连续回升。结合行业当前的高景气度及厂商各种加价,半导体产业的转移的利好因素影响,半导体板块是否会重回阶段性上行行情?

对比美股市场和A股市场中国台湾/内地两地的行业龙头个股表现可发现,虽然其身处同一行业,但去年至今个股走势大体上并不相同。

目前,A股的半导体股估值仍较高,若要拉动板块持续上行还需要较大的资金量。因此,虽然半导体行业利好消息不断,但恐怕仍难以支撑其持续上涨。

期待我国功率和存储半导体企业凭借产能扩张、高利用率等优势,逐步实现国产替代。