来源:中国企业家公众号

未过“七年之痒“,双方感情就降温了,万达大幅扩张的后遗症也逐渐显露。

编辑|何小桃 杜恒峰 肖勇

来源|每日经济新闻(ID:nbdnews)

头图摄影|李艳艳

万达的又一个“小目标”落空了。

3月15日,美国最大院线运营商AMC表示,在去年经历46亿美元的创纪录亏损后,大连万达集团已经放弃对公司的控股权。

根据AMC院线披露的2020年报显示,目前,万达在该公司的持股和投票权均已削减至9.8%,但仍保有其两个董事会席位,继而仍是该公司最大股东。

2012年,万达收购AMC之时,累计支付了31亿美元(约合人民币201亿元)。

AMC巨亏298亿元

万达放弃控股权

3月15日,AMC首席执行官亚当·艾伦在财报电话会议上表示,在遭遇46亿美元的巨额亏损之后,万达已经放弃了对AMC的控股权,持股和投票权已降至9.8%,但万达在AMC仍有2个董事会席位,仍对AMC的管理仍有着一定的影响力。

亚当·艾伦表示,在万达减持后,公司目前没有控股股东。AMC将像其他大多数上市公司一样,受到广泛股东的管理。

受疫情冲击,AMC上座率去年骤减90%。自去年12月以来,AMC已经筹集超10亿美元来维持运营。

市场分析认为,万达减持可能与AMC股价突然暴涨有关。今年以来,在美股散户推动下,AMC股价飙涨5倍多,股价一度最高达到20.36美元,为2年新高。

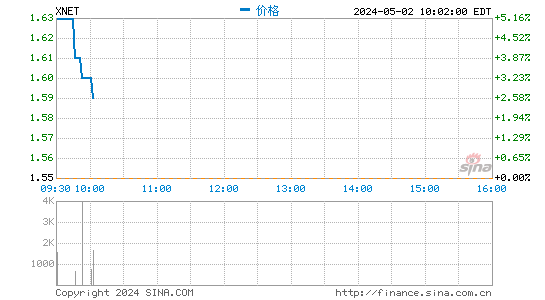

ACM近一年股价走势。

AMC2020年的财报数据显示,公司2020年归属于母公司普通股股东净利润为-45.89亿美元(约合人民币298亿元),同比下降2977.87%;营业收入为12.42亿美元,同比下跌77.29%。截至3月5日,AMC在北美的589家影院已有527家重新开业,而356家国际影院有78%已重新营业。

在2020年10月份,曾有消息称AMC正在考虑一系列的选择来度过新冠肺炎疫情带来的不利影响,其中包括可能申请破产以缓解债务带来的负担。但此后该消息遭到了AMC的CEO亚当·艾伦的否认。亚当·艾伦表示,公司没有考虑申请破产保护,公司可能寻求筹集更多资金作为一种选择, 大部分或者全部通过股权筹资方式。

今年1月25日AMC宣布,自2020年12月14日起,公司已募集9.17亿美元的融资,包括新股权和债务资本。流动性的增加应该能让公司度过这个“黑暗的冬天”。

不过,Wedbush证券分析师Michael Pachter指出AMC的债务仍高达50亿美元,属于“高风险”公司。

更为激进的华尔街分析师里奇·格林菲尔德(Rich Greenfield)则认为AMC一股只值1美分。他认为,疫情改变着消费者的观影习惯,当更多的好莱坞大片选择在流媒体平台播放,或者影院和流媒体同步播放,让影院未来客流堪忧。

格林菲尔德预计,2022年,AMC的EBITDA收入仅为6亿美元,同时需要支付4亿美元的利息,不可持续。“AMC最终会变成一家拥有8倍杠杆,且没有自由现金流的公司。”他在研报中写道, “如果上客率无法如预期反弹,我们怀疑AMC将来将需要发行更多的股票以维持生计。”

万达“小目标落空”

AMC创立于2007年6月6日,是美国最大的连锁电影院运营商。

据万达集团披露,2012年5月,万达与AMC签署并购协议,并购总金额为26亿美元,包括购买公司100%股权和承担债务两部分,同时万达承诺,并购后投入运营资金不超过5亿美元,万达为此次交易累计支付31亿美元(约合人民币201亿元)。

完成并购后,信心满满的万达更是提出了一个“小目标”:到2020年,万达要占据全球电影市场20%的份额。

2013年AMC上市后也接连实现了万达布局全球电影渠道的“小目标”,大举收购了欧典院线(Odeon&UCI)、北欧院线(Nordic)和卡麦克院线(Carmike)三大欧美院线公司。

但未过“七年之痒“,双方感情就降温了,万达大幅扩张的后遗症也逐渐显露。由于运营费用大幅增长,AMC娱乐2017财年在营收增长将近六成的情况下仍未盈利,未审计的净亏损高达4.87亿美元。对于亏损的原因,AMC娱乐列举了平均票价的降低、利息和租金上涨,以及收购上述三家欧美院线时造成的交易和管理费用上涨等多个原因。

2018年9月,万达和AMC开始渐行渐远,时任万达电影董事长的张霖退出了AMC董事会,万达集团的持股比例也降至约50.01%。

而截至2020年10月底,万达曾持有AMC37.7%的股份,和64.5%的投票权。

在多轮增发下,去年年底,万达已经将AMC持股削减至23.1%,相应的投票权减少为47.4%。今年2月,万达进一步将剩下的B类普通股转换为A类普通股,将持股量和投票权均减少为9.8%。1股B类普通股原本对应3份投票权,而1股A类普通股仅有1份投票权。

万达清理海外投资

值得注意的是,2012年年初,万达集团制定了十年战略目标,实施跨国发展、成为世界一流跨国企业,而并购AMC公司是万达集团国际化战略的第一步。当时王健林表示,万达集团海外发展将采取并购和直接投资两条腿走路,主要围绕万达相关业务,在文化、旅游、零售三个产业进行。

2020年7月30日,万达酒店发布公告,拟以2.7亿美元的价格,出售旗下公司持有的美国芝加哥物业项目90%的股东权益。至此,万达在海外布局的房地产项目全部清仓。同样是在2020年7月,万达体育公告,已经完成了世界铁人公司的出售,转让价格为7.3亿美元。

此前,万达已经陆续抛售了芝加哥的房地产项目,比佛利山庄和伦敦的豪宅大盘,好莱坞影城的娱乐公司,西班牙的足球俱乐部……

万达卖卖卖背后的理由,主要是为了减轻债务,缓解现金流。

众所周知,万达集团最重要的大核心业务是:商业地产(万达广场)、万达电影、万达体育、万达酒店,几乎都是受疫情影响的行业。

其中,万达的影视业务受影响最大,据万达电影业绩预告显示,2020年归净利润亏损61.5亿-69.5亿元,远远超过2019年的47亿元亏损金额。

与院线相比,以万达广场为代表的商业地产业务,虽然并未全线停摆,但受到的负面冲击也比较大。受疫情冲击最严重的2020年一季度,万达商业管理集团(万达的核心子公司)的经营性现金流净额为-39亿元,这在万达的历史上是非常罕见的。

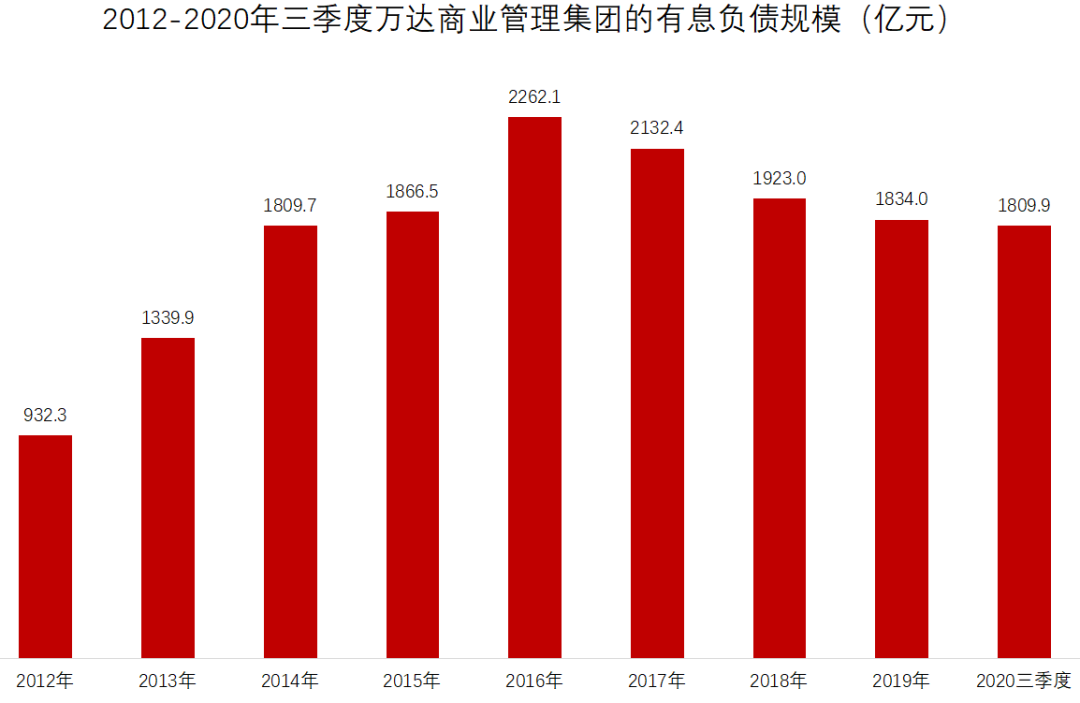

与此同时,万达商管背负着巨额债务。据Wind数据显示,2021年,万达商管到期的公开债务为367.5亿元,截至2020年三季度末,万达商管的有息负债规模为1809.9亿元。