原标题:“星辉系”资金腾挪遭问询,牵出西甲球队华人主席的资本局

图片来源:Pixabay

图片来源:Pixabay文|野马财经 姚悦

潮汕大佬陈雁升又有新的资本动作,旗下星辉环材 IPO,如果成功登陆资本市场,这将是陈雁升实控的第二家上市公司。

不过,野马财经注意到,陈雁升此前从星辉环材拆借了大量资金,全部与星辉娱乐有关。此外,作为供应商兼客户的宁波中哲与星辉环材的关系又颇显扑朔。

近日,星辉环保材料股份有限公司(下称:星辉环材)披露回复第二轮审核问询函。

关于实控人陈雁升向星辉环材拆借资金,以及宁波中哲作为大客户却身兼供应商等相关问题再次被问询。

值得注意的是,作为星辉环材实控人的陈雁升所持星辉娱乐(300043.SZ)部分股份仍未解除质押,星辉娱乐是陈雁升目前控制的唯一一家上市公司,主营游戏、足球俱乐部、玩具业务,旗下拥有皇家西班牙人足球俱乐部。

此外,宁波中哲物产有限公司(下称:宁波中哲)与星辉环材的相关问题也再次被问询。资金状况不佳的星辉娱乐是否还需要星辉环材为其输血?这些因素会否是一把达摩克利斯之剑,有可能斩断星辉环材的上市之路?

被“实控人”陈雁升拆借资金共4.7亿元

星辉环材的实控人陈雁升,同时也控制着上市公司星辉娱乐。陈雁升是一位来自潮汕的隐形富豪,根据2018年胡润国内富豪榜,陈雁升以53亿身家排名767位。

这是一位擅长资本运营的富豪。

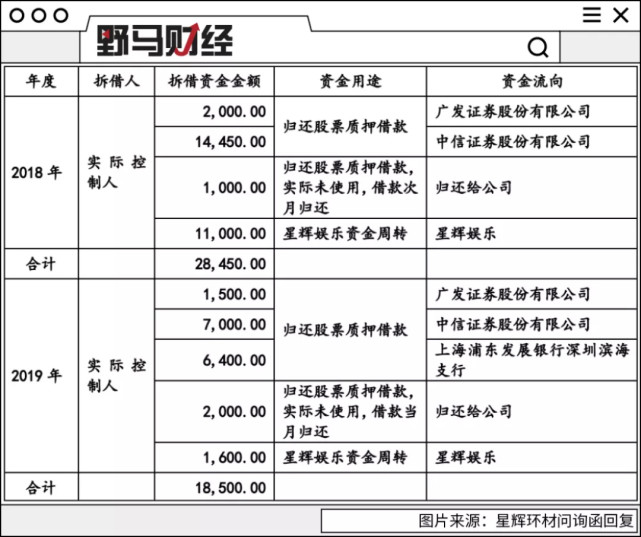

星辉环材招股书显示,2018年和2019年,陈雁升共向星辉环材进行了9次资金拆借,拆借资金金额共计4.7亿元。

上述资金拆借均与星辉娱乐有关。一方面用于星辉娱乐资金周转。2018年和2019年,陈雁升分别从星辉环材拆借资金1.1亿元和1600万元。

据星辉环材回复第一轮问询函时解释称,2018年受宏观去杠杆政策及贸易战影响,星辉娱乐股价大幅下跌,短期内股票质押款周转压力剧增。同时,星辉娱乐发行的公司债于2018年11月面临约7.5亿元到期回售,导致星辉娱乐短期资金周转需求较大,因此作为实控人的陈雁升向星辉环材发生了借款。

另一方面则用于归还陈雁升所持星辉娱乐的股票质押借款。2018年和2019年,陈雁升分别累计从星辉拆借资金1.65亿元和1.49亿元。

2018年和2019年分别拆借的一笔1000万元和2000万元的资金款,拟用于归还股票质押借款,但实际未使用,于借款当月或次月归还。

星辉环材回复第二轮问询函时表示,2017年12月,星辉娱乐时任总经理郑泽峰(郑泽峰系星辉娱乐的股东,截至2020年12月31日,直接和间接持股比例为2.06%)向浦发银行深圳分行申请贷款,陈雁升以其持有的星辉娱乐股票为上述贷款提供质押担保。此外,陈雁升还以其持有的星辉娱乐股票为树业环保科技股份有限公司(下称:树业环保)在平安银行广州分行的经营性贷款提供担保。

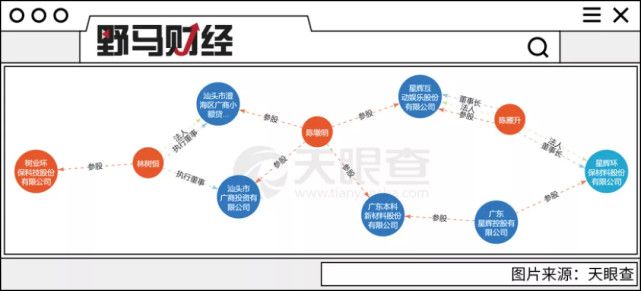

不过从股权结构看,陈雁升与树业环保并无直接关联,据天眼查显示,树业环保与星辉环材可以通过林树恒、陈墩明、陈雁升三人联系起来。

值得注意的是,陈雁升所持星辉娱乐部分股份仍未解除质押。招股书显示,截至2020年12月31日,陈雁升持有的星辉娱乐股票质押数量为8150万股,占陈雁升、陈冬琼夫妇合计持有星辉娱乐股票总数比例为14.95%,占星辉娱乐股本总额比例为6.55%。

其中,郑泽峰贷款的本金余额为7700万元,陈雁升股票质押担保数量为5900万股;树业环保贷款的本金余额为4700万元,陈雁升股票质押担保数量为2250万股。

知名经济学家宋清辉对野马财经表示,一旦被担保的个人和公司还不了贷款,可能会影响公司控制权稳定,继而对发行人经营管理层面带来冲击。

星辉娱乐还会把手伸向星辉环材吗?

1995年,25岁的陈雁升创立星辉塑胶厂,靠卖电动玩具足球赚到第一桶金。此后,陈雁升又染指汽车模型,也就是如今星辉娱乐的主业之一。

2010年,星辉车模(2014年,更名为星辉娱乐)登陆资本市场,陈雁升拥有了自己的上市公司。

不过,让陈雁升声名鹊起的资本操作,和一家欧洲五大顶级联赛足球俱乐部相关。

2015年11月,星辉娱乐注资6000多万欧元控股西甲球队西班牙人足球俱乐部,继而向西班牙人队进行增资,累计投资1.02亿欧元最终持有西班牙人俱乐部99.35%的股权,在2016年完成了收购。

虽然在此之前,万达集团就已经收购同为西甲球队的马德里竞技足球俱乐部20%的股份,但星辉娱乐是首个控股欧洲五大联赛足球俱乐部的中国企业,欧洲五大联赛俱乐部历史上的首位华人主席的身份,让陈雁升一时名声大噪。

但如今,随着西班牙人的降级,加之疫情影响,陈雁升掌舵的星辉娱乐的境况也难言乐观。

星辉娱乐的主要业务包括游戏业务、足球俱乐部业务、玩具业务。但受疫情影响,2020年,除游戏业务收入同比增加1.23%外,足球俱乐部业务和玩具及衍生品业务均大幅下降,分别同比减少35.90%、49.02%,对应收入分别为2.96亿元、1.18亿元。

据年报显示,星辉娱乐2020年营业收入为8.47亿元,同比减少24.53%;归母净利润为-4472.17万元,同比减少135.52%。

星辉娱乐2020年的资产负债率为48.77%,长期借款为7.88亿元,短期借款为8.3亿元,现金及现金等价物仅为2.64亿元,难以覆盖短期借款。

相比之下,星辉环材的经营状况与负债情况要好很多。招股书显示,星辉建材2020年营业收入为13.11亿元,归母净利润2.21亿元。2020年资产负债率为23.69%,现金及现金等价物为4227万元。

值得关注的是,在星辉娱乐基本面不佳的情况下,如果星辉环材成功上市,陈雁升又是否会重新开始拆借资金输血星辉娱乐?

身兼大客户及供应商的宁波中哲

星辉环材被实控人拆借大量资金引人瞩目,而宁波中哲物产有限公司(下称:宁波中哲)也是值得注意的重要角色。

招股书显示,2018年到2020年,宁波中哲均在星辉环材前五大供应商之列,采购金额分别为1.31亿元、2.34亿元、2.61亿元,占比分别为9.79%、21.48%、25.13%,排名分别为3、3、2。

宁波中哲又曾身兼星辉环材大客户。2019 年,星辉环材向宁波中哲销售了1985.48吨苯乙烯。

有趣的是,上述苯乙烯的采购成本(不含税)为7550.2元/吨,而星辉环材出售价是按照市场价(不含税)6902.65元/吨,结果是造成损失128.57万元。

据星辉环材回复第二轮问询函时解释,低于成本价出售是因不能准确预估老厂搬迁及新厂投产所需时间,出于库存管理需要。

宁波中哲对于星辉环材的重要程度逐渐增加,2020年甚至成为了星辉环材的第一大供应商。

宁波中哲于2017年1月成立,2018年起成为星辉环材的供应商,且向星辉环材的销售金额逐年增长。2020年,如果不将“中海油系”的四家供应公司合并计算,宁波中哲已经成为星辉环材的第一大供应商,星辉环材向其的采购占比25.13%仅略低于“中海油系”四家公司总计占比的25.33%。

星辉环材回复第二轮问询函时解释,宁波中哲成立四年迅速成为第一大供应商,原因是宁波中哲在石油化工贸易方面具有丰富的运营经验,宁波中哲能确保苯乙烯的稳定及时供应。

但知名经济学家宋清辉对野马财经表示,上述两个理由并不充分,很可能(还)会引起监管层的注意。例如宁波中哲成立后短时间内即成为公司前五大供应商,需要注意成为的原因、双方交易是否合理、是否符合正常的商业逻辑等。

宁波中哲与星辉环材的关系也并不远。据天眼查显示,两家公司可以通过张振华和亢伟两个人联系起来。

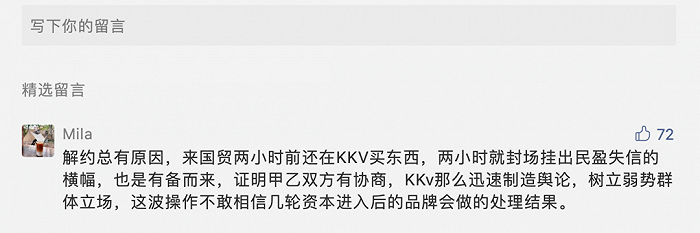

你认为资金拆借,以及与宁波中哲的关系会影响星辉环材的上市吗?欢迎留言评论!