原标题:信贷增长平稳适度 风险指标处于合理区间——银保监会详解近期银行业热点问题 来源:新华网

新华社北京4月16日电 题:信贷增长平稳适度 风险指标处于合理区间——银保监会详解近期银行业热点问题

新华社记者李延霞、谭谟晓

银行业如何处理好支持经济恢复发展与防风险的关系?如何实现小微企业贷款可持续增长?地方中小金融机构风险情况怎样?在16日举行的一季度银行业保险业运行情况通气会上,银保监会相关负责人进行了解答。

为经济恢复发展提供稳定资金支持

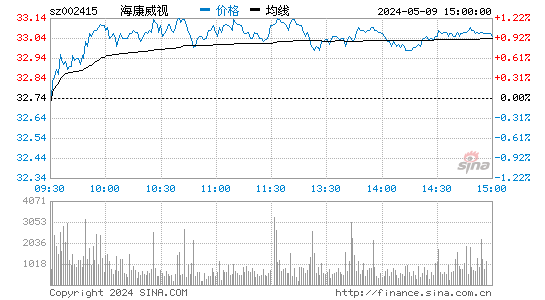

据银保监会统信部副主任刘志清介绍,今年一季度,我国人民币贷款增加7.7万亿元,同比多增5741亿元,继续保持适度增长,为经济恢复和保市场主体提供了稳定资金支持。

“在西方国家采取量化宽松等非常规货币政策的背景下,我国实行正常的货币信贷政策,既支持了复工复产,同时也没有搞大水漫灌式的强刺激,主要原因在于前期治理影子银行、加大不良资产处置力度等为信贷增长提供了空间,同时注重提高直接融资比例,尤其是债券市场发展很快。”银保监会副主席肖远企表示。

刘志清表示,现阶段银行信贷是我国实体经济融资的主渠道,作为监管者,主要关注信贷三方面的变化情况:一是信贷总量增长的平衡性,信贷增长要与经济增长相适应;二是信贷资源配置的有效性,看信贷是否投向实体经济最有效率、最急迫需要的地方;三是银行放贷的审慎性,就是如何控制好信贷风险。

据介绍,当前新增信贷资源重点向小微企业、民营企业、制造业、科技创新和绿色发展倾斜。一季度小微企业、个体工商户、制造业贷款分别增加2万亿元、4002亿元、1.2万亿元。同时,房地产贷款增速进一步下降,一季度末降至12%,为8年以来的最低水平。

支持实体经济质效提升的同时,银行业主要经营和风险指标处于合理区间。一季度末,不良贷款余额3.6万亿元,较年初增加1183亿元,不良贷款率1.89%,较年初下降0.02个百分点,逾期90天以上贷款与不良贷款比例81.5%,继续保持在较低水平。

普惠型小微企业贷款继续实现“两增”

银保监会数据显示,截至今年3月末,全国小微企业贷款余额45.66万亿元,其中普惠型小微企业贷款余额16.81万亿元,同比增长33.87%,较各项贷款增速高21.39个百分点;有贷款余额户数2740.04万户,同比增加531.75万户。

“今年总的目标是普惠型小微企业贷款继续实现增速、户数‘两增’,其中五家大型银行要增长30%以上。小微企业综合融资成本要继续稳中有降。”银保监会普惠金融部副主任丁晓芳表示。

优化结构方面,丁晓芳表示,要继续加大首贷、续贷、信用贷款投放,增加对先进制造业、战略性新兴产业等领域的中长期信贷支持。要求大型银行、股份制银行2021年新增小微企业法人“首贷户”数量要高于2020年。

数据显示,今年一季度,大型银行、股份制银行新增小微企业法人“首贷户”7.91万户,比去年同期多增3.75万户。

丁晓芳表示,要继续深化“敢贷、愿贷、能贷、会贷”的机制和能力建设。银行内部绩效考核体系中,普惠金融类指标比重占比要不低于10%;大中型商业银行在内部资金转移定价中,要对普惠型小微企业贷款给予不少于50个基点的优惠;进一步细化落实授信尽职免责和不良容忍度要求等。

地方金融机构整体经营稳健

“从目前数据来看,地方金融机构整体经营比较稳健、风险可控。但地方金融机构风险水平差别较大,个别机构风险还是比较大的,特别是不良资产比例较高、资本缺口较大。对此,我们一直非常重视。”肖远企说。

他表示,近些年在防范化解金融风险攻坚战期间处置了一些高风险机构,排除了一些风险隐患,但长期历史积累的问题不可能在短时间之内就完全彻底地解决。

“我们对风险底数非常清楚,处置的手段也非常多,正在与相关部门和地方政府一起采取措施来化解风险。一定要压实股东责任,特别是大股东的责任。如果这些股东特别是大股东存在不当关联交易、内幕交易,非法占有机构资金,必须要承担责任。”肖远企说。

当前,全国实际运营的P2P网贷机构已经清零。丁晓芳表示,后续主要是做好存量风险处置工作。首先要加大正常退出机构风险化解的力度,加强监测,防止存量机构出现违规展业的情况。其次要创新工作方法,加大资产处置的力度,综合运用多种方式提高出借人的清偿率。同时要依法加快刑事立案机构的资产处置力度,协调公安、司法等部门加大涉案资产追缴处置的统筹力度,提升案件侦办和审判效率,积极回应出借人的关切。