来源:第一财经

4月26日晚,苏州银行发布2020年年报和2021年一季度报告,最近15个月经营发展成果全面亮相。“量质齐增、控险赋能、战略启新、社会责任”成为解读该行发展答卷的关键词,长三角地区普惠金融发展再次传来苏行声音。

量质齐增长:营收站上百亿,一季度规模突破4000亿

截至2020年末,苏州银行资产总额3880.68亿元,较上年末增幅12.98%;吸收存款余额2501.09亿元,较上年末增幅12.60%;发放贷款及垫款余额1810.34亿元,较上年末增幅16.55%。2020年全年实现营业收入103.64亿元,首次突破百亿元关口,同比增幅9.97%;实现净利润27.25亿元,同比增幅4.40%;实现归属于母公司股东的净利润25.72亿元,同比增幅4.00%。

进入2021年,苏州银行发展势头有增无减。截至一季度末,该行资产总额4317.12亿元,较年初增幅11.25%;发放贷款及垫款1904.47亿元,较年初增幅5.20%;吸收存款2713.04亿元,较年初增幅8.47%;一季度实现营业收入28.58亿元,同比增幅7.75%;实现归属于上市公司股东的净利润8.90亿元,同比增幅14.74%。

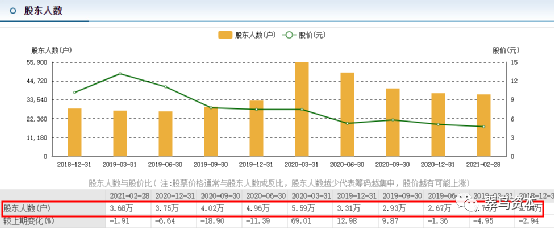

值得注意的是,苏州银行得益于快速成长和良好的经营效益,近年来对股东的回报也是水涨船高。据该行年报披露,今年拟向权益分派股权登记日登记在册的普通股股东分配现金股利合计8亿元,每10股派发现金股利2.40元(含税),该方案将提呈2020年度股东大会审议。现金分红金额占合并报表中归属于上市公司普通股股东的净利润的比率31.11%。2018、2019年这一比率分别为13.38%、26.96%,显然,继2019年现金分红占比翻番后,2020年度股东回报能力继续提升。

控险强赋能:全风管理“三降三升”,资负结构优化

苏州银行差异化制定各业务条线风险政策和策略,形成风险为先的集团共识,近年来该行持续优化整体贷款质量,增强风险抵补能力,完善风险处置方式,全行资产质量持续向好。下降面,截至2020年末,该行不良贷款率为1.38%,较上年末下降0.15个百分点;其中关注类贷款较上年末下降14.76亿元,占比下降1.16个百分点;逾期贷款占全部贷款的比例较上年末下降0.35个百分点,而且这还是苏州银行加强贷款偏离度管理,逐步将逾期60天以上的贷款划分为不良评级的结果。上升面,2020年计提各项信用减值损失38.63亿元,其中贷款减值损失30.02亿元,较上年同期增幅39.76%;拨备覆盖率291.74%,较上年末增加67.67个百分点;正常类贷款占比较上年末提高1.30个百分点,各项经营指标表现良好,风险抵补能力进一步增强。

具体来看,资产方面,苏州银行精准服务实体经济,总贷款占总资产比重46.65%,较上年提升1.43个百分点。信贷结构不断优化,对公政信类业务占比下降,房地产和个人住房按揭贷款占比均低于贷款集中度上限。制造业、租赁和商务服务业以及农、林、牧、渔业贷款较上年末增幅均高于贷款平均增幅。负债方面,积极拓展负债来源,综合运用多种负债工具。获得MLF资格,申请再贷款、MLF低成本资金超过190亿元。此外,2020年苏州银行成功发行15亿元双创债和45亿元二级资本债,苏州金融租赁成功发行15亿元金融债。收入成本方面,该行不断完善中间业务服务功能,实现手续费及佣金净收入9.45亿元,较上年同期增幅32.45%,代客理财业务、债券承销业务中收分别较上年同期增长109%、156%。成本管控也有亮点,2020年成本收入比为29.74%,较上年末下降1.94个百分点。

进入2021年,资产质量进一步优化。2021年一季度末不良贷款率1.27%,较年初下降0.11个百分点;拨备覆盖率336.63 %,较年初提升44.89个百分点;拨贷比4.28%,较年初提升0.26个百分点,资产质量持续保持在稳定水平;一季度成本收入比进一步降至28.43%。各项指标符合监管要求,处于稳健合理水平。

规划启新篇:深融区域发展,“5441”叠加战略机遇

2020年是苏州银行成立十周年,该行在支持抗疫复工、坚持高质量发展上常抓不懈,成为支持区域经济腾飞的中坚力量。作为全国率先实施事业部变革的城商行,苏州银行在业内走出了一条专业专注、特色化发展之路。经营成果可从2020年的“成绩单”可见一斑。平台模式开枝散叶,由该行搭建的苏州综合金融服务平台迈入2.0迭代升级阶段,帮助超3.4万户企业解决近8368亿元融资需求,在昆山、扬州等地技术输出成效显著;“明智达”、“融畅”系统落地服务,法院及破产管理人业务合作赢得口碑;“高企融资服务直通车”深融本土科技企业。金融科技成效初显,“e秒银商”服务体系、物联网2.0模式(生产监管模式)迭代优化;基于数字化转型手段开展客户画像分类分群管理,加快经营模式的创新;围绕健康医疗、健康保险和健康生活三大服务理念上线手机银行5.0,用户突破300万户。民生领域深耕细作,依托760多万张市民卡打造智慧人社、智慧医疗、智慧工会、智慧食药监等市民服务共同体,创业担保、网商、南环桥、常熟服装城等项目获客能力持续加强。非息收入深度提升,2020年资金、债券、外汇以及票据等主动交易业务产生的营业净收入较上年增长29.48%,全年现券交易量全市场排名上升100余位。

面对时代变局,苏州银行在新三年规划中提出了“5441”发展战略的概念,即“5大战略制高点、4轮驱动业务发展战略、4大重点工程、1轨支撑保障战略”。正如该行定期报告中所披露,该行以“客户体验友好、合规风控有效、数据驱动转型、特色专营突破、精准管理赋能”5大战略制高点为引领,持续推动数字化转型、事业部变革2.0优化、人力资源体系重构、重点区域发展提升等四大工程,持续打造公司银行、零售银行、金融市场、数字银行四大专营事业总部,以及平台化、智能化中后台服务体系的经营管理模式,围绕“双循环”新格局积极抢抓长三角一体化、长江经济带、“一带一路”、自贸试验区建设等国家战略叠加的机遇,紧密贴合苏州市和省内产业需求,在产品、服务、机制上加快创新,奋力向“苏州市区主流银行、苏南苏中特色银行、苏北质量最佳银行”战略目标迈进。

责任不缺位:抗疫复产输血供氧,公益彰显新作为

苏州银行按照“六稳”“六保”要求,为企业复工复产“输血供氧”。该行曾在苏州金融同业中首次提出备战企业复工,发布苏行“惠企12条”,调配21.09亿元专项信贷、贴息2300万元用于抗疫复产;扎实推进“百行千人进万企”,推出“薪金云贷”和“苏影复业贷”等多款特色产品,落实延期还本付息、普惠信用贷款两项货币政策工具,多次受到央视等媒体报道。

在全面建成小康社会的决胜之年,该行发挥自身金融优势持续开展精准扶贫和公益支持。与铜仁市政府共同打造“黔货进苏”帮扶平台,有效解决贫困地区的农副产品销售问题;牵头推动“鑫鑫农贷资产支持专项计划”成功发行落地,各档位平均利率创全国农村小额贷款资产支持证券的最低水平,帮助企业实现了存量优质资产盘活;开发“村级集体资金监管平台”,促进农村集体资金管理规范,实现区、镇、村三级动态监管。各类支农惠农、精准扶贫创新举措比比皆是。

与此同时,自2014年设立“苏州银行慈善爱心基金”,苏州银行定期开展慈善一日捐、无偿献血、小绿行动等公益活动,形成“随手而为、随心所欲”的公益自觉。截至目前,苏州银行无偿献血总量逾25万毫升。2020年8月,该行在苏州市慈善总会暑期“助学圆梦”项目中捐赠140万元,对苏州范围内低保、低保边缘等困难家庭中考入高中、大学的新生进行资助。苏州银行凭借在慈善公益事业中的突出贡献,荣获2020“苏州市最具爱心捐赠企业”。

苏州银行于2019年8月成功登陆A股,是江苏第9家上市银行。地处长三角经济核心区域,苏州银行作为苏州唯一的法人城商行,江苏自贸区建设和“长三角一体化”政策为该行推进跨境金融、科技金融、供应链金融提供了更为广阔的发展平台。从当前披露的业绩看,苏州银行已初步成为一家质地相对优良、特色较为鲜明、内控基本健全、规模中等偏上的区域性城市商业银行。在该行新三年战略规划的引领下,苏州银行是否会有更为出色的表现,我们将持续关注。