原标题:一季度银行股获北向资金大举加仓,基金亦开启“买买买”模式,背后透露出什么信号? 来源:财联社

随着A股上市公司2020年年报、2021年一季报披露完毕,今年一季度上市银行前十大股东的变动情况也浮出水面。数据显示,今年一季度银行股获得北向资金的大举买入,素有“聪明资金”之称的北向资金新进成为多家银行的前十大流通股东。

除受到北向资金的青睐外,部分银行在一季度也获得公募基金的垂青,更有多只基金新进成为平安银行前十大流通股东。

“聪明资金”加仓银行股 交行、招行、平安抢手

一季报显示,六大行均在一季度获得北向资金的增持,前十大流通股东中悉数出现了香港中央结算有限公司(陆股通,代表北向资金)的身影。其中,交通银行在一季度获得净增持数量最多。自去年新进交通银行前十大流通股东之列后,北向资金在今年一季度继续加仓,净买入2.84亿股。

北向资金在一季度净增持中国银行1.8亿股,超过去年全年对中国银行的净增持量;此外,还增持了农业银行1.37亿股、建设银行1.36亿股、工商银行0.43亿股。

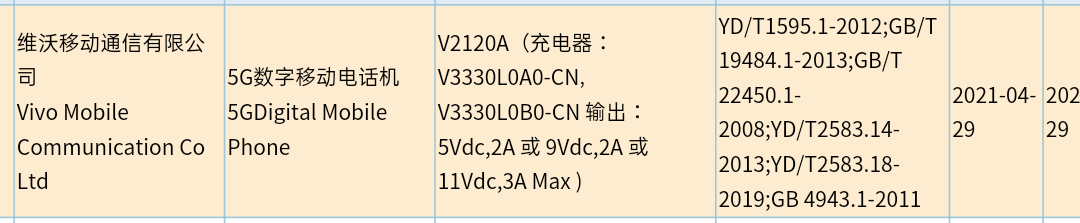

除五大行外,北向资金今年一季度还新进成为邮储银行前十大流通股东。截至3月末,持有邮储银行2.26亿股。

不少股份行也获得了北向资金的加仓。继去年大手笔增持后,北向资金在今年一季度继续对平安银行开启“买买买”模式,净增持规模超过2亿股。数据显示,截至3月末,香港中央结算有限公司(陆股通)在平安银行的合计持股占比达10.86%。另外,招商银行也在一季度获得北向资金净增持超过2亿股。

城商行中也不乏获得北向资金抢筹的情况。香港中央结算有限公司(陆股通)在一季度新进入长沙银行、苏州银行前十大流通股东名单,截至3月末,持股数量分别为6137万股、2756万股。农商行中,江阴银行、常熟银行等在一季度亦获得北向资金的加持。

基金大手笔抢筹 新进多家银行前十大股东名单

对银行业今年整体业绩预期向好,推动了明星基金经理也在一季度大举加仓银行股。张坤执掌的易方达蓝筹精选混合型证券投资基金、谢治宇执掌的兴全合润混合型证券投资基金同时现身平安银行前十大流通股东,3月末持股数量分别约为1.3亿股、0.69亿股,分列第六、第七。

另外,中国光大银行股份有限公司-兴全商业模式优选混合型证券投资基金(LOF)也在一季度新进入平安银行前十大股东名单中。截至3月末,持股数量为0.59亿股。

相较于2020年末,常熟银行一季报前十大股东名单中新出现中国建设银行股份有限公司-华安聚优精选混合型证券投资基金,截至3月末该基金持股数量为3136.92万股,持股比例1.14%。此外,常熟银行在一季度还获得了全国社保基金四一三组合的增持。

招商银行股份有限公司-上证红利交易型开放式指数证券投资基金在2020年末新进入中信银行前十大股东后,今年一季度继续加仓,净增持1200.81万股,由第十晋升为第八。

值得一提的是,也不乏存在被基金或北向资金减持的银行。紫金银行一季度遭北向资金减持56万股。另外,根据Wind统计,2020年末光大银行的机构投资者中,基金持股数量为16.31亿股,今年3月末这一数据降为4.66亿股。

银行价值崛起?

“根据观察,以往北上资金大多愿意选择一些市值较大、盈利和成长性兼具、估值较低、流动性较好的股票,同时也比较注重市场情绪、节奏的把握。” 谈及北向资金及基金在一季度加仓银行股时,光大银行金融市场部分析师周茂华认为,这反映了投资者看好银行盈利前景和投资价值。

周茂华进一步表示,综合基本面、市场环境、政策等因素看,投资银行板块“攻守”兼备,一是从近几个季度银行财报看,随着经济稳步复苏,银行整体资产质量和经营状况是在持续改善的,投资者预期一季度银行财报进一步改善;二是国内防风险攻坚不断取得进展,宏观风险趋于收敛,银行体系稳固;三是银行板块估值仍处于低位,不少银行仍处于破净状态,并且银行股息率普遍较高。

前海开源基金首席经济学家杨德龙也表示,银行股是当前市场估值最低的,也是具有一定的投资价值的,因而一些追求稳定回报的资金倾向于配置一部分银行股。“不过,银行股也出现分化,有一部分银行受到资金的加持有一部分则没有,还是要区分这些银行股竞争力以及本身投资价值的成长空间。” 杨德龙补充道。

从中长期看,周茂华认为,随着国内加大风险处置力度,经济恢复、企业盈利改善,利率中枢缓步抬升,加之银行仍处于国内融资体系核心位置,银行盈利前景仍将保持良好态势;同时,银行板块低估值、高股息率,对于稳健性投资者有很强吸引力。

中信建投证券杨荣团队预计一季度是行业NIM和净利润增速的低点,二季度开始行业净利润增速和ROE将逐季回升,驱动板块估值修复。该团队看好5月之后的银行板块行情,认为2021年该板块PB有望修复到1倍。