摩根士丹利首席股票策略师迈克尔•威尔逊(Michael Wilson)近日在一份报告中表示,过去一个月,该行采取了与大多数股票策略师不同的策略:不是对重新开放主题感到兴奋,而是更关心(1)执行风险和(2)已经反映在股价中的东西。

首先,在执行方面,越来越多的证据表明,在需求回升之际,供应仍是许多公司面临的一个问题,这些问题在某些材料和零部件方面尤其严重,现在我们也面临着劳动力短缺的问题。除了大量的调查和公司评论,周五非常令人失望的就业报告显示,可用劳动力可能是经济重新开放速度的一个限制因素。

此外,尽管这些问题尚未全面影响利润率,但为了应对这种执行风险,我们下调了小盘股和非必需消费品等早周期股的评级,同时提升了必需消费品的评级,并建议提高品质曲线,即关注高质量股。与此同时,该行仍保持对通货再膨胀的偏好,增持金融类股、材料类股和工业类股。

威尔逊在3月中旬首先强调了这些担忧,现在更加确信这些担忧是有道理的。在估值方面,风险也有所上升。但是,由于流动性仍然充足,标普500指数每天都在创新高,似乎很少有人担心。对许多人来说,疲弱的就业数据只是意味着美联储将出台更多宽松政策,或者至少不会很快退出宽松。从摩根士丹利的角度来看,股票风险溢价低估了这些成本/供应问题以及其他问题,比如经济和收益数据以及政策和流动性的峰值变化率、极端的股票供应和投资者杠杆。该行称,市场并没有完全忽视这些风险,自2月中旬以来,许多股票和指数都下跌了,有些甚至跌了30-40%,而且还没有回升。较长期股票受到的冲击最大,因为后端利率今年高于大多数人的预期。质量较低的股票也表现不佳。

威尔逊称,在第一季度靓丽业绩之后,备受吹捧的FAANMG股票遭到抛售,这提醒我们,股市往往会在好消息时见顶。从现在开始,重要的是要看看哪些公司能在疲软的就业报告、随后的收益率下降和美联储更大的宽松预期中创造新高。该行把赌注押在了谷歌(2398.69, 17.34, 0.73%)母公司Alphabet上。

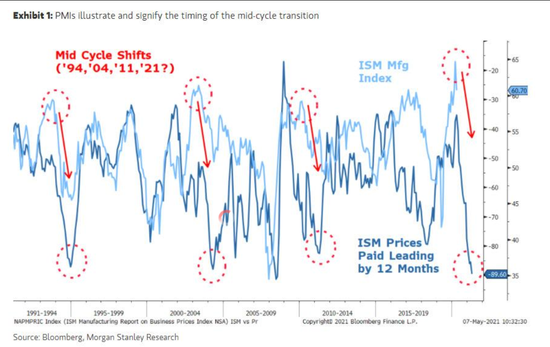

威尔逊并称,需要明确的是,当退出复苏的早期阶段,向周期中期过渡时,这种变化速度和执行风险的峰值是正常的。最直观的方法是看制造业采购经理人指数和支付价格部分。

对于后市走势,摩根士丹利表示,在过去的周期中,1994年、2004年和2011年是可比年份。该行认为2021年对投资者来说也将是类似的情况——今年的回报平平,其间会有10-20%以上的修正。在这样的时期,应该更有选择性的投资。作为投资者,目标是把握好周期中期的过渡,避开跌幅最大的股票,并做好准备抓住下一阶段的机会。

威尔逊强调,我们距离衰退的低谷只有一年时间,而新的牛市往往会持续数年。因此,无论今年市场经历怎样的调整,我们都可能在明年创造更高的高点。