作者:花开无期

近日,据多家日媒放出消息,日本松下计划将其旗下的中小型电视机生产业务外包给中国电视巨头TCL,以降低成本。这将是近年来日立退市、东芝出租、夏普易主之后,日系彩电产业的又一次剧震。而且,作为过去二十余年,日系彩电中仅次于索尼的“二号人物”,松下的“再退一步”,可能意味着一个日系彩电时代的最后一笔句号正在画就。

东南亚工厂也救不了松下彩电

彩电产业的竞争维度,主要围绕技术、成本和品牌口碑进行。这次松下的OEM化,主要考虑“成本”竞争力的转变。

但是,细心的读者一定已经发现:松下将要关停的工厂位于越南和印度——这不是“传说中”,全球低端制造产业链进一步转移的“低成本”目的地吗?再过去10年,一些制造业从我国流往东南亚、乃至于印度,被认为是进一步发挥这些地区“人口红利”,获得成本竞争优势的“前进”方向。

然而,松下的选择似乎说明“单纯的终端工厂转移”不能拯救这些企业的“成本竞争力”。其核心原因,更多在于“产业链”的完整性问题。

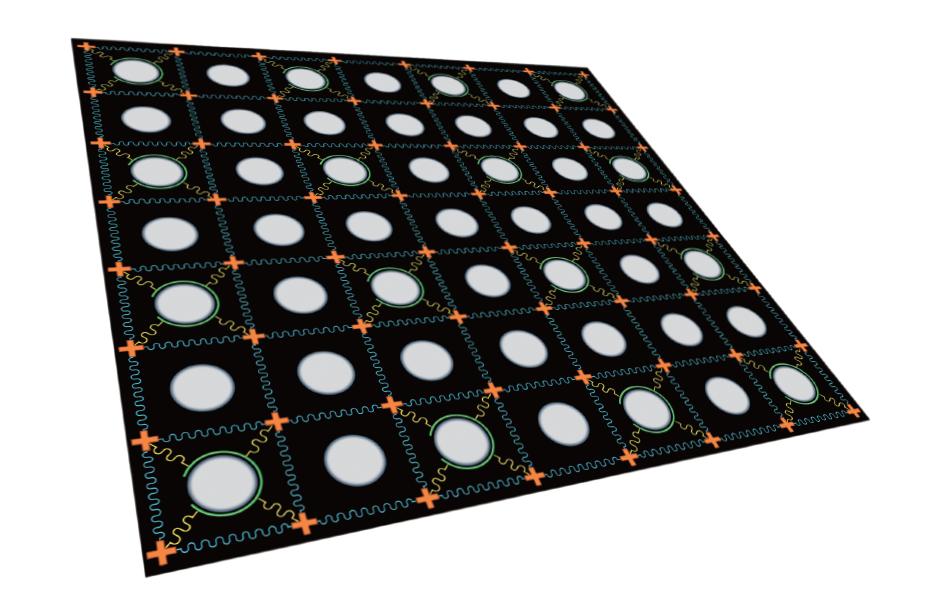

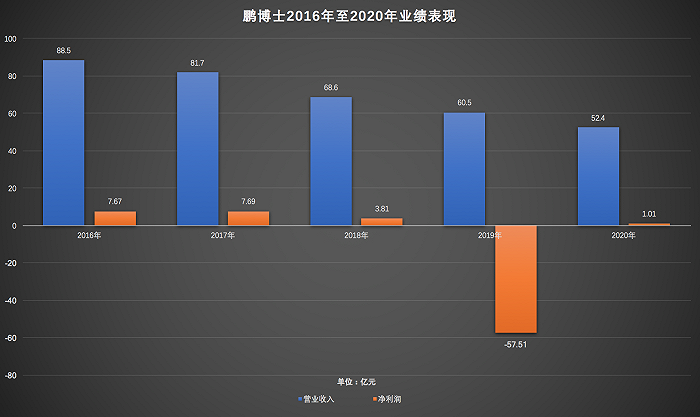

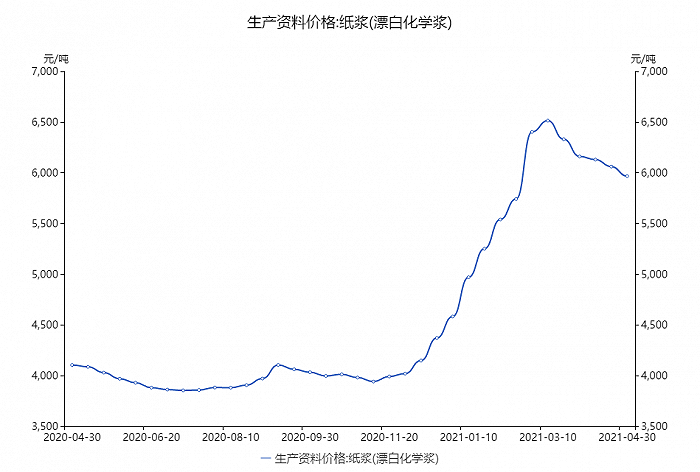

和松下比较,TCL是现在全球唯二的液晶面板制造商。这在2020年4月份开始的“全球液晶面板最长涨价周期中”,凸显了“芯级产业环节自主可控”的战略意义。而松下,则在过去十年,先后关停了等离子面板厂和液晶面板厂,退出了“显示面板”这一核心制造领域。

另一方面,近10年来彩电终端等“电子产品”制造的“智慧化”越来越强。全球OEM大王富士康都在强调“工业互联”和“制造机器人化”;依靠别人代工起家的小米也在尝试建设自己的“黑灯无人工厂”。这使得产业的供应链、运输链、高等级优秀技术工人在制造成本中的占比越来越高,相反低成本、数量型工作岗位和工人需求在下降。

以上各种因素对比,形成了一个鲜明结果就是“伴随第四次工业革命”和“智慧制造”技术升级的“新一轮产业转移的可行性”不在是简简单单的“人口红利账单”就能算清楚的。

最强周期下的“瘦身”,松下咋啦

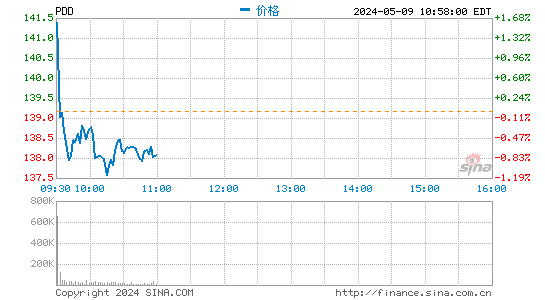

印度越南等低成本工厂也不能解决松下的问题!”这不是这次“战略瘦身”的唯一“亮点”。几乎所有的分析人士都在指出,目前处于显示面板和彩电业过去10年来,几乎最强的“景气周期”。

2020年全球彩电和显示业者十有八九出现了利润“高增”。再这样的背景下,松下依然“毅然”的瘦身,更着实体现松下为代表的日系显示产业、乃至整个终端电子产业的“羸弱”。《日本经济新闻》称,松下彩电产业2020财年(截至2021年3月)扭亏,但是这不能改变松下已经把电视定性为“结构性亏损业务”的长期战略判断。

既然“结构性亏损”是长期趋势,那么最简单的办法就是“降低成本”:松下的选择就是4成的中小尺寸低成本产品外包给TCL等OEM厂,自己只保留6成左右的日本国内中高端产品制造。

赔钱的给别人、赚钱的先留着!”行业专家指出,这种调调根本不是“解决问题”的方案,而是“推迟问题”的方法。一个简单的猜测就是,不断壮大的“外部竞争者”不会放弃“中高端”产品市场的努力。比如,TCL在2020年拿下了全球9成的mini-led高端背光液晶电视销量。

形成对比的则是,日系彩电阵营在“mini-led”背光,这个新风口布局比较缓慢。索尼和松下,都已经处于行业第三梯队,落后于我国本土企业和韩系彩电品牌:“规模水平、上游核心面板”这是两个很大程度上决定了彩电“技术高端”的持续创新能力的基础,现在,松下的瘦身,本质是在伤害“高端”市场的长期能力。

也正因为如此,很难说“外包能够扭转结构型亏损的这个坑”。行业分析认为,不仅现在的行业空前的景气周期救不了松下彩电,OEM化的做法也不是“根本之计”。

日系彩电越来越难的本质不是“短板太短”,而是“长板不长”

从先锋等离子面板的死掉开始,过去10年我们见证了日系显示产业的凋零!”在业内人士看来,日本彩电产业的被动局面,更多的要从“上游、核心技术”上找答案。

这包括先锋的死掉、夏普10代线的易主、松下等离子和液晶面板的关闭、以及现在JDI的前景生死不明,TCL的入股JOLED……作为平板显示时代最核心的面板产线能力的衰落,让日系彩电产业“元气大伤”。

同时,2010年开始,智能电视兴起,现在彩电产品则向智慧屏5G+电视升级。这方面,ARM芯片和OS系统及生态等“在彩电终端体验价值上的占比不断增加”。日系消费电子产业整体错失了“智能时代”的机会期。这也显著影响了日本彩电产业的“长期核心竞争力”。

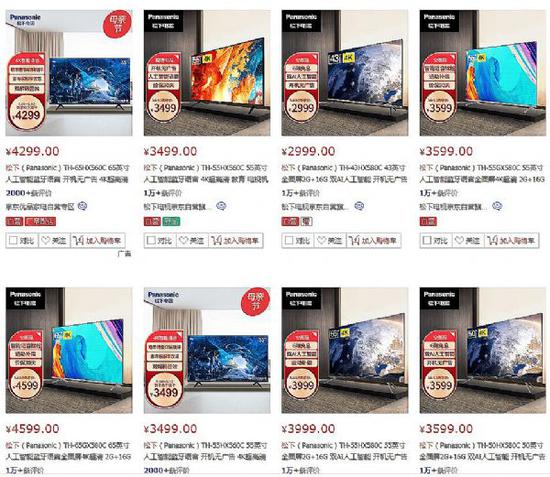

反观之,在显示面板和智能技术都发展比较好的韩国和我国大陆地区,彩电企业的成绩也相对更好。尤其是我国大陆地区,过去10年涌现出一批“彩电创业”者。其中,小米已经在销量上占据一定优势,华为、荣耀、OPPO等也在不断加大彩电产品线的投入。

一边是新品牌涌现和投入加大,另一边是不断萎缩和撤退”:中日彩电阵营的对比,背后是面板和智能产业链力量的反差。虽然暂时日系的索尼、松下依靠历史性口碑和产品的精耕细作,在全球高端市场占有一席之地,但是在其“短板要OEM”、“核心技术长板缺失越来越严重”的背景下,很难让行业人士长期看好其市场发展。

短板太短”是一个大问题,但是“长板不长”是更大的问题:这或许就是松下所谓彩电业务是“结构性”亏损业务的“真实含义”。相对于补充成本力这个短板因素,让TCL代工中低端产品;松下等日系彩电企业如何打造真正的“长板竞争力”才是其长期生存与发展的关键。

这方面,OEM并不是关键问题:例如,苹果的手机也是OEM——即OEM和低端没有等号关系;但是苹果通过OS、芯片和生态上的核心优势,依然能够“非制造化”后在高端市场独领风骚。因为,没有制造环节的短板,不能掩盖苹果产业链的“长板之长”的锋芒。——竞争力来自比较优势,而不是比较劣势!

综上所述,松下彩电今天的问题,其实是整个日本彩电产业链条的问题。这就决定了,此前的日立停产、夏普出售、东芝被包身,到现在的松下再次收缩,本质是一个长期过程的“一步步前进”。如果日系彩电产业不能扭转产业链上的长期被动,不能恢复“长板优势竞争力”,仅仅靠吃系统集成经验与品牌历史积淀的老本,其长期生存甚是可忧。