原标题:大宗商品价格上升带有长期性因素 来源:中国新闻周刊

大宗商品价格上升带有长期性因素

文/花长春

发于2021.5.31总第997期《中国新闻周刊》

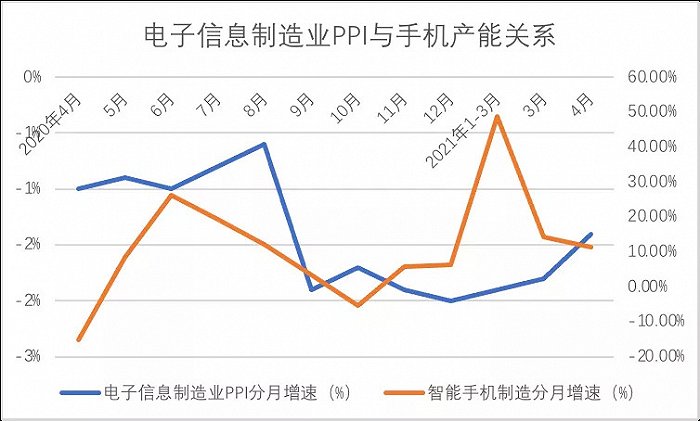

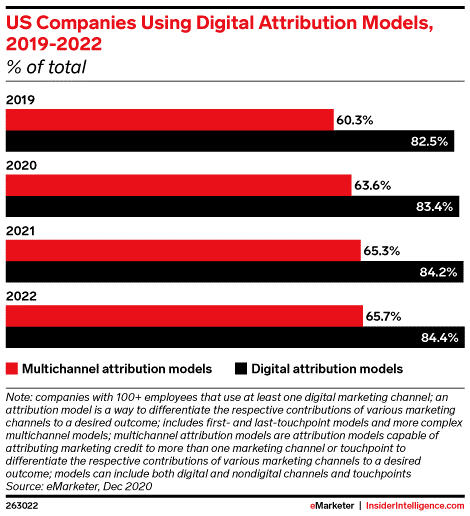

随着全球新冠疫苗注射取得明显进展,主要经济体过去一年积累的需求能量开始释放,带动全球制造业复苏。大宗商品市场由于比股市与经济的关联更密切,自然反应很快,能源、工业基础原材料、金属和化工产品等自去年11月起价格显著上涨。快速上升的材料成本在很大程度上挤压了中游企业利润,引发了对通胀的担忧。

目前,市场对此看法不一:有人认为,货币超发严重,这是大宗商品的超级周期;也有不少人相信大宗商品顶部已现,后续是尾部行情。

当下,大宗价格涨幅最快、斜率最陡峭的时候的确可能已过去,但后续大宗商品很可能长期高位震荡,甚至部分商品(包括黑色和有色)有冲新高的可能。另外,向长期低碳目标转型的努力也不可能放缓,例如今年粗钢产量零增长目标不可能完全放弃。

更重要的是,须思考大宗若长期高位震荡是否真如所预料的,对整体通胀(CPI)传导比较弱?如果仅是周期性波动,传导的确比较弱,但若是长期高位震荡,会侵蚀很多企业毛利,我们需要重新审视大宗商品价格上涨不会显著抬升通胀水平的市场共识,也需要重新审视全球货币政策目标框架问题。

目前种种迹象表明,此轮大宗价格上升的支撑因素尚未消失,大宗涨价带有一定长期性。

从需求角度来看,此轮大宗上升主要反映的是美欧等国财政货币扩张,而非中国扩大投资所带来的,所以要关注全球经济复苏节奏。疫情以来,全球财政刺激规模达17万亿美元,占全球GDP近20%。主要央行也累计注入13万亿美元的流动性,占全球GDP的15%。中国在此轮扩张中比较克制,及时回收。当前不少领先指标都已经出现一定程度回落,尤其是中国的M2和社融增速,早于其他主要经济体回落。全球M2增速似乎也在今年一季度达到顶部区域。目前看主要经济体正在从疫情中逐步恢复,全球PMI抬升到历史高位,商品零售、房地产销售、汽车销售等明显恢复。虽然未来三个季度仍有较大不确定性,但似乎很难阻止全球经济释放过去累积的动能,这样意味着需求将在未来6~12个月都是对大宗商品价格的支撑。

另外,中国国内需求方面,我们看到的是更多持续的韧性,甚至是偏积极的方向。钢铁和煤炭下游需求温和复苏的确定性较高,处于紧平衡的状态。虽然地产新开工有所转弱,但韧性较强,而且基建投资实际上处于反弹阶段,机械设备景气度依然处在较高位置,后续随着发达经济体复苏景气度有望继续抬升,汽车消费、运输设备也存在较强支撑。

而且,此轮大宗因素还暗含一些长期通胀的因素:

第一,过去十多年,原材料,甚至整体制造业的产能投资都相对较弱,叠加疫情使得供应链恢复有所障碍,从而导致了供需产生错配,且这个错配不是短期能恢复的。以铜矿为例,从投资到产能释放,基本上需要8年周期。

第二,向低碳经济转型,在短期内形成供需错配造成价格上升冲动,但这个成本的上升是长期性的,直到当前生活、生产在存量上发生调整,比如燃油车不能再销售等等。

5月12日,国常会历史上首次“喊话”大宗商品,核心是打击投机炒作,同时对供需调控和保持货币政策稳定进行表态。这在一定程度上降低了市场预期,抑制了部分投机炒作,预计后续仍可能推进一些措施矫正市场情绪,但这些并未触碰到中长期因素。

《中国新闻周刊》2021年第19期

声明:刊用《中国新闻周刊》稿件务经书面授权

【编辑:朱延静】