原标题:满帮向左,福佑向右

图片来源:Unsplash-Javier Allegue Barros

图片来源:Unsplash-Javier Allegue Barros美国时间5月27日,满帮集团正式向美国证监会(SEC)递交IPO招股书,股票代码为YMM,拟在纽交所挂牌上市。摩根士丹利、中金、高盛为此次满帮IPO的联席主承销商。

无独有偶,5月13日,福佑卡车也向美国证监会递交了招股书,拟登陆纳斯达克,股票代码为FOYO。高盛、瑞银和中金公司担任联席主承销商。

行业两大龙头纷纷冲刺“数字货运第一股”,从最早的烧钱火拼到如今进军资本市场,货运平台终于迎来了中场战事。

对于满帮和福佑而言,争抢“第一股”的名头只是一次资本市场上的短兵相接,更大的胜利或将诞生于发展道路之争——谁的前路更加平坦?谁会赢得最后的胜利?

互联网货运大战

公路货运市场因为面向B端,不常走进公众视线,实际上,这片战场的激烈程度毫不逊色于近期的电商大战。

据中投公司研究,按物流支出计算,中国拥有全球最大的公路货运市场,2020年达6.2万亿元。到2025年,预计将增加到8.2万亿元,年复合增长率5.7%。

长期以来,该市场都呈高度分散、复杂低效的状态,货主与司机的信息高度不对称。直到2011年,货车帮团队在贵州成立,才出现了最早通过互联网方式来解决车货匹配的企业。

在没有任何资本的帮助下,货车帮一方面在线上建立起物流QQ群、网站、APP等,方便货主发货源信息,并积累种子用户;一方面在线下开设了百余家门店,通过售卖行车记录仪、导航仪等电子产品来养活团队。

货车帮CEO唐天广曾称:“我们面对的用户群体完全没有被互联网化,更不要说移动互联网化,就像在沙漠里面建一个拉斯维加斯。”

不过,越来越多的人看到了这片沙漠蕴藏的巨大商机。2012年后,越来越多的货运交易平台崛起,线下找车找货的“小黑板”逐渐被各类线上信息库所代替。据悉,竞争最激烈时,货运市场的平台数量一度接近300家。

其中,与货车帮驰名的有2013年成立的运满满。与“摸着石头过河”的货车帮不同,运满满生来就自带满满的互联网光环,其创始人张晖出身于阿里巴巴,有技术优势的他仅用两个月就研发出了运力调度软件,一个月内就引进了超100万个货源及车主信息。

诞生于这段时期的还有福佑卡车的前身福佑快运,于2014年创办。2015年,福佑快运迁址北京,砍去了零担和空运业务,all in整车业务,福佑卡车由此问世。

随着几家头部企业的崛起,“互联网+物流”俨然成为新的风口,与此同时,不可避免的市场大战也由此打响。历经数年,一大批中小玩家黯然倒下,活下来的头部企业都拥有着不俗的资本实力。货车帮和运满满的竞争也愈演愈烈,双方为竞争货源,不惜互相举报,大有“对簿公堂”之势。

在见证了2015年网约车市场200亿美元的烧钱大战之后,当大家都以为货运市场会走向同样结局的时候,一位男人挺身而出,将战事扭向了另一个局面。

运满满天使投资人王刚,曾是阿里B2B最年轻的大区总经理,后凭借70万元投资滴滴收获超千倍的回报在投资界一战成名。王刚没有让运满满和货车帮步滴滴和快的的后尘,选择了强强合并的道路。

“合并是在以时间换取空间,继续对战也可以,也许十年能够分出胜负,但没有必要。”经过数月运作,多地辗转沟通,王刚最终与双方的创始人团队、投资人团队达成了共识。

2017年11月,运满满与货车帮联合宣布战略合并,双方共同成立一家新的集团公司——满帮集团。合并后,王刚担任集团公司的董事长兼CEO,运满满CEO张晖和货车帮CEO罗鹏兼任集团联席总裁。

至此,货运领域最大的超级独角兽诞生了。

在合并之前,运满满和货车帮的估值均已超过10亿美元,卡车司机用户都达到了500万量级、平台货主超过100万家。

合并之后,更是形成了极高的市场壁垒。据满帮招股书可知,共计280万卡车司机在满帮平台上完成货运订单,约占中国中重型卡车司机的20%,超过第二至第五大数字货运平台总和的两倍。

而据灼识咨询的报告,按2020年平台总交易额(GTV)计算,满帮不仅是国内规模最大的货运平台,也是全球最大的数字货运平台。

但货运大战远未到结束之时,放眼望去,“巨无霸”满帮依然面临着不同对手的挑战,其中最具有直接威胁的,当属与其并称“双子星”的福佑卡车。

谁的生意更值钱

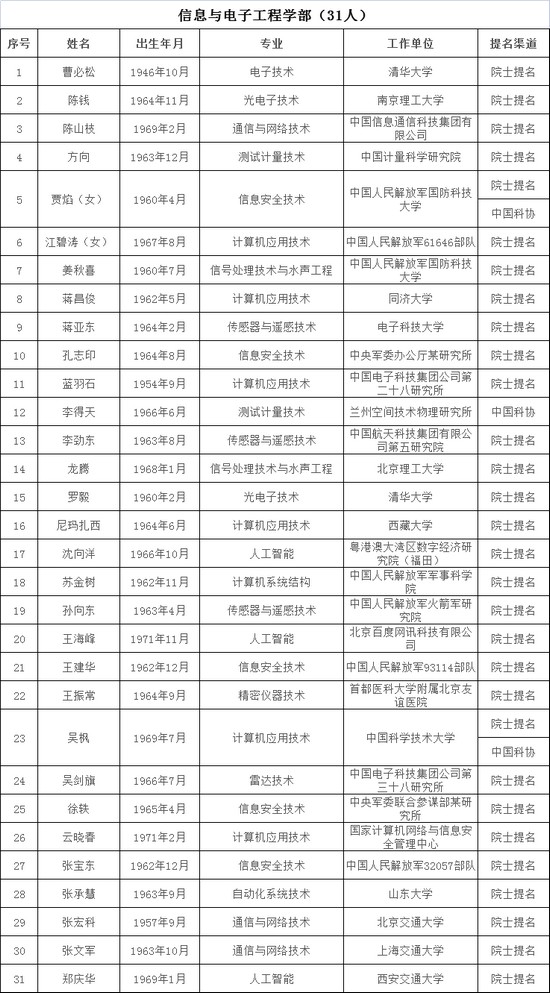

通过对比分析满帮集团与福佑卡车的招股书,BT财经发现,二者虽然同属一个赛道,但业务逻辑存在较大差别。

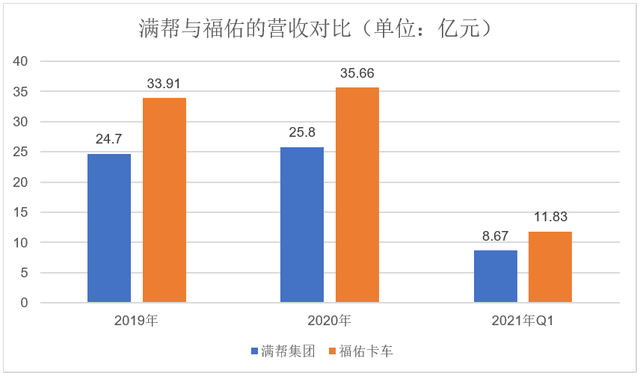

先来看下总体的营收业绩。福佑卡车最近两年的同期营收均高于满帮。2021年第一季度,福佑卡车的营收为11.83亿元,同比增长76.1%;满帮营收8.67亿元,同比增长97.7%。可见,二者均保持了较高水准的增长速度。

制图:BT财经

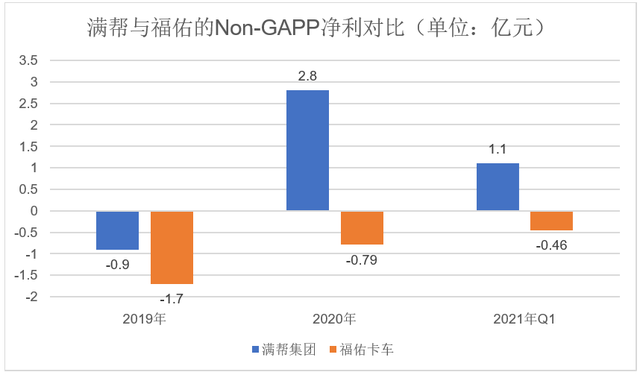

制图:BT财经而盈利方面,在非美国通用会计准则(Non-GAAP)下,满帮已于2020年扭亏为盈,全年净利润达2.8亿元;2021年一季度为1.1亿元,同比大增324.4%。而福佑卡车仍处于亏损中,不过亏损幅度有所下降。

制图:BT财经

制图:BT财经2019-2020年,二者毛利率均有上涨,满帮的毛利率从44%上升至49%,福佑卡车则从-0.3%转正为3.0%。

为何毛利率会相差如此之大?这要从双方的商业模式谈起。

满帮提供的货运匹配服务主要是基于信息撮合的形式,类似于阿里巴巴或者58同城,供需两端在平台上发布信息、自行交易,平台并不参与其中的定价、物流交付等环节。这么做的优势在于模式轻、流量大,投入成本较少,毛利率自然较大。

如今,满帮已形成了自己的规模优势,且仍在高速增长中。

据招股书显示,截至2020年底,满帮业务覆盖全国超过300座城市,线路覆盖超过10万条。2020全年平台总交易额(GTV)达1738亿元,订单量达7170万单。2021年第一季度,GTV为515亿元,同比大增108%;平均货主月活数(MAUs)达122万,履约订单数达2210万单,同比分别实现67%和170%的大幅增长。

而福佑卡车走的是交易服务平台的路子,类似于房产行业贝壳的模式,深入参与到货主与司机的交易当中,通过算法给运单定价、分配订单,并把控交易的全流程。相比之下,福佑卡车更像是“货运版滴滴”。

据其招股书,福佑卡车以大数据和AI技术为核心,打造了一整套智能物流系统,实现了从定价、订单下达、路线规划、调度、运输和费用结算等环节的数字化,自称为“中国最大的技术驱动型公路货运平台”。

截至2020年底,约有90.6万名承运司机在福佑卡车平台注册,超过58.1万名司机完成订单,已累计交付320万件货物,配送及时率为95.2%,而货运服务事故率为0.02%。

简而言之,满帮做的是流量生意,而福佑卡车是服务生意。

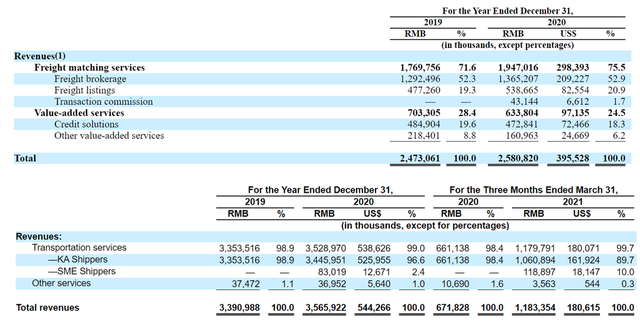

反映在财报上也有所不同,满帮直接以信息撮合业务的差价(货主支付的费用扣除平台给卡车司机的费用,即货运经纪服务)入账;而福佑卡车的营收一栏是货主支付费用的总金额,而将支付给司机的费用列为经营成本,这样导致二者的差额才为毛利。这也是为什么福佑卡车营收高于满帮、毛利率却偏低的原因。

图:满帮(上)与福佑(下)营收构成对比(来源:招股书)

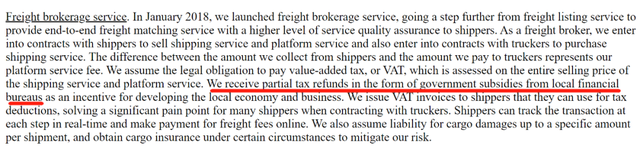

图:满帮(上)与福佑(下)营收构成对比(来源:招股书)值得一提的是,货运经纪服务是满帮集团的营收支柱,2019-2020年占比均高达五成以上。有业内专家向BT财经反映,该项服务的核心收入并非货主与司机的费用差价,而是来自于地方政府的退税。满帮在招股书中也确实提及了地方政府会“以政府补贴的形式给予部分退税”,还表示会“给发货人开具增值税发票,让他们用来抵扣税款”。

这意味着,满帮的盈利模式目前在很大程度上依赖于政策扶持。业内专家表示,这是一个不可持续、畸形的发展模式,不是货运平台应该跑通的模式。

尽管从平台规模来看,满帮优势明显,在司机用户数量、GTV、订单量、毛利等多个指标大幅胜出,但从商业模式来看,福佑卡车在技术赋能上做得更深入更彻底,参与了全产业链环节,为未来积累了足够多的势能。对此,不少媒体认为,福佑卡车具有更大的未来想象空间,能给货运市场带来更大的商业价值和社会价值,是一条“更正确的道路”。

在BT财经看来,在行业信息化变革上,满帮发挥了应有的作用和影响,切实拉近了货主与司机的沟通距离;而在行业进一步的数字化转型上,福佑走得更快一些。这两条发展道路各有所长,两家公司未来殊途同归也未可知。毕竟,在如今的互联网时代,面对一个万亿级的蓝海市场,头部企业不会放弃每一个增长的可能性。

打响下半场战事

“双子星”同时冲刺资本市场、争夺“第一股”,已成为媒体津津乐道的话题。BT财经认为,谁赢下这场战役的胜利并不重要,更重要的是下半场该怎么打。

满帮与福佑的“大底盘”都是以干线为主的城际货运市场,凭借高度密集、复制难度更高的全国线路网络,形成了巨大的投资价值。

如果将同城货运市场也纳入观察范围,则会发现强敌林立,盘踞着货拉拉、快狗打车、滴滴货运等玩家。

其中货拉拉为首,市场份额一度高达50%以上,截至2020年11月,其业务范围覆盖352座中国大陆城市,平台月活司机48万,月活用户达720万。今年4月,货拉拉还被曝有赴美IPO的计划,估值至少300亿美元。

滴滴货运虽然是去年4月刚刚入局的新玩家,但背靠滴滴来势凶猛,不到半年时间日订单量超过10万。滴滴内部也将原两轮车、代驾、跑腿、货运业务合并为“城市运输与服务事业群”,对货运领域高度重视,同时传出了最快明年分拆上市的消息。

事实上,城际货运与同城货运的业务分界线正在趋于模糊,两个战场之间的战争已经打响。

满帮已临近城际货运市场规模的天花板,增长空间有限,擅长横向发展的它将业务触角伸向了同城货运——2020年先是收购了省省回头车,后又融资17亿美元宣布全力进军同城货运市场。与此同时,货拉拉也推出了“货拉拉物流”,为个人和企业提供50KG以上的跨城货运服务。

对于满帮而言,既要在福佑卡车的威胁下守住城际货运霸主的地位,又想在货拉拉、滴滴货运的领地里抢食,并非易事。

福佑卡车虽然专注于整车运输,没有跨界,但同样面临着变数与挑战。截至2019年,福佑卡车的营收几乎全部来自于京东物流、顺丰、德邦等KA客户。而这些大客户都有心扶植自己的相关业务,很难保证未来将持续为福佑输血。

京东于2019年推出了货运交易APP“京驿货车”,2020年2月正式亮相,业务既包括城际配送也有同城配送;顺丰在今年一月拿到了“网络货运道路运输经营许可证”,2019年成立的顺丰快运同样提供整车运输服务。

对此,福佑卡车于去年7月起,将中小企业业务(SME)作为未来发展重心,拟逐渐摆脱对KA客户的依赖。但SME业务2020年仅贡献了2.4%的营收,这条第二增长曲线何时爆发还是未知数。

可以看到,虽然公路货运市场的各个细分领域均已出现第一梯队,但格局未定,谁都有可能杀出重围。拥有资本不代表拥有流量,拥有流量也不代表真正拥有用户。要想真正站稳脚跟,各大货运平台还有内功需要修炼提升。

5月14日,交通运输新业态协同监管部对满帮集团、货拉拉公司等进行了约谈,指出部分货运平台存在着定价机制不合理、运营规则不公平、生产经营不规范、主体责任不落实等突出问题,平台部分经营行为涉嫌侵害货车司机合法权益,要求立即开展整改。

据中国汽车数字研究院研究报告显示,在货运平台面前,司机用户是弱势群体,经常遇到过分倾斜货主、引导恶意压价、货源审核不到位、“二选一”、技术服务费难退等问题,实际使用满意度很低。

在货运平台风光无限的背后,支撑着整条交易链条运转的货车司机,却成为了链条上唯一的风险承担者,对于行业长远发展是极为不利的。

如今,货运平台们即将在二级市场获得充足弹药,不论为资本讲述了什么样的故事,初心都应该是让行业变得更好,这才是在下半场战争中走得更远的核心战力。