图:图虫

图:图虫原标题:半导体巨头爆发群聚性感染,被迫停工!缺芯潮、涨价潮扑面而至,马斯克也担心

中国台湾地区的疫情正在向半导体产业蔓延。

昨日,半导体封测巨头京元电子突然发布公告,因新冠疫情,自当日19:20开始,公司产线全面停工48小时。在此之前,京元电子的竹南厂区发生群聚性传染事件,近3日多达45人确诊感染新冠肺炎。

在全球半导体产业链中,京元电子是最大的专业测试企业,令人担心的是,突然停工会否让全球“缺芯潮”雪上加霜。

而另一个半导体重镇—马来西亚已于6月1日起“封国”,半导体企业进入停工、停产状态,行业新一轮涨价、抢货情绪日渐浓重。

台湾半导体巨头被迫停工

全球芯片产业链最担心的事,还是发生了。

据报道,半导体封测巨头——京元电子的竹南厂区发生群聚性传染事件,近3日多达45人确诊感染新冠肺炎,当日台湾苗栗县新增51例确诊病例,其中京元电子占32例,累计确诊人数达77人,成为苗栗县最大规模的群聚传染事件。

京元电子表示,5月30日晚间,接到中介公司通知,有2名外籍员工检测为阳性后,随即连夜清查可能的接触人员,本土籍员工40余人及外籍员工宿舍员工共200多人;外籍宿舍员工立即迁至其他宿舍进行1人1室隔离,本土员工31日起不进厂区,居家自主隔离,宿舍及厂房等有关工作生活区连夜消毒。

京元电子并未第一时间停工,而是照常作业,随后在全体员工筛查中,确诊病例持续增加。直至昨日,京元电子公告,因新冠疫情,自当日19:20开始,公司产线全面停工48小时,机台停机不关电,厂区进行全面消毒,下周起将执行分流上班,分在家上班与公司上班。

京元电子成为了台湾地区这一轮疫情中首个停工的芯片大厂,不由令人担心,会否使得全球“缺芯潮”雪上加霜?

据悉,京元电子总部位于中国台湾新竹,成立于1987年,主要从事半导体产品的封装测试业务,目前在全球半导体产业链中,已成为最大的专业测试公司,生产基地位于苗栗县竹南镇,下游客户包括联发科、联咏、NVIDIA、奇景光电、意法半导体、ADI、OmniVison等半导体巨头,截至昨日收盘,京元电子的总市值为510亿新台币(约合人民币117.4亿元)。

据悉,京元电子的晶圆针测量每月产能40万片,IC成品测试量每月产能可达4亿颗。其在公告中表示,全部或部分项目停工的情况下,预计6月产量将減少4-6%。

众所周知,一枚芯片从设计到出厂的产业链,大致包括:芯片设计、晶圆代工、芯片封测。其中,中国台湾对全世界半导体产业链的影响最大的环节是晶圆代工,其次是封测。

台湾半导体产业链扛得住吗?

全球深度一体化之下,一个地区的疫情都将对全球产业链产生影响。更何况,台湾地区处于全球半导体产业链最核心的位置。

京元电子突发聚集性传染事件,仅仅是台湾地区疫情的一个缩影。据台湾地区流行疫情指挥中心最新通报,6月3日,当地新增472例本土确诊病例,包括339例新增、133例“校正回归”个案,新增21例死亡。指挥中心表示,整体看,台湾疫情似乎又来到一个新的高峰,且年轻人确诊比例增加,是比较不好的迹象。

除了京元电子,此前台湾半导体大厂也陆续传出了确诊病例,包括台积电、内存厂商宇瞻、南亚科及台积电旗下的代工厂世界先进,这四家大厂均一致口径强调,确诊病例没有扩散,工厂正常生产,不会影响营运。

然而,京元电子的聚集性传染事件,加深了业内的担忧,一旦疫情蔓延至其他半导体厂商,大量工厂势必受影响关闭,影响产能,全球“缺芯潮”的局面将更加严峻。

据中国台湾工研院产科国际所统计,2020年台湾半导体业总产值达新台币3.22兆元(约合1145.6亿美元),年增20.9%。另外,世界半导体贸易统计组织的数据显示,2020年全球半导体市场销售总额达到4400亿美元,较2019年增长了6.8%。以此计算,中国台湾半导体产能约占全球半导体市场的26%左右。

国际半导体产业协会(SEMI)报告称,台湾半导体产业链在全球地位愈来愈吃重,晶圆代工、封装测试产值全球第一,IC设计全球第二。2020年中国台湾半导体产业产值已经超越韩国,跃居全球第二,仅次于美国。

除了疫情,台湾芯片产业链还面临着缺水的考验,台湾半个多世纪以来最严重的干旱在最近几周加剧,为台湾中部城市供水的2个大型水库的水位,已降到正常容量的1%到2%之间,缺水形势已非常严峻。台湾新竹、宝山、竹东一带的居民接到通知称,从6月3日开始,民生用水供五停二,每周四、周五将停止供水2天。

而新竹、宝山、竹东一带一直是台湾地区半导体制造厂的群聚重镇,台积电、联电、世界先进等厂商都在当地设有工厂。

另一全球半导体重地停摆

京元电子的突然停产,对于全球半导体封测产能影响或许比想象中的更严重,因为全球半导体封测的另一个中心已经停摆。

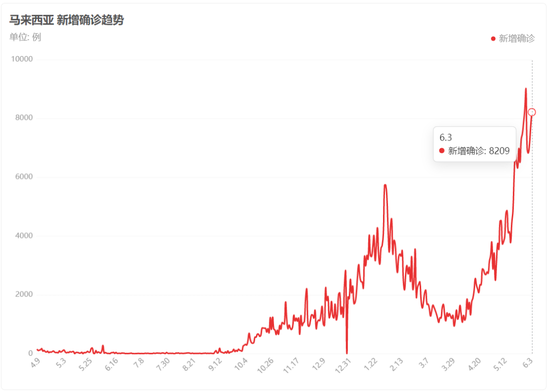

因疫情持续肆虐,马来西亚已于6月1日开始,在全国范围内实施“全面封锁”,暂停经济和社会活动,仅开放必要经济和服务领域,第一阶段为期2周,第2阶段将维持4周之久。目前,马来西亚的疫情仍高居不下,6月3日确诊病例数达到8209例,现有确诊83331例。

马来西亚有着“半导体封测重镇”之称,是全球半导体封装测试的主要中心之一,当地有超过50家大型半导体公司,其中大多数是跨国公司,包括AMD、恩智浦、英飞凌、意法半导体、英特尔、德州仪器和日月光等,相对其他东南亚国家,马来西亚在全球半导体封测市场上一直就有其独特的地位。

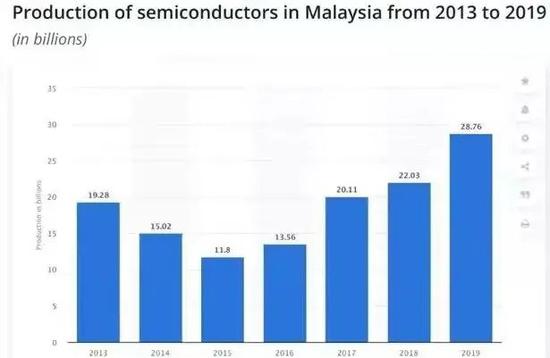

数据显示,自2015年以来,马来西亚的半导体封测收入呈现出持续快速的增长,2019年已经达到了287.6亿美元,在全球封装测试市场的占有率达到13%。

据报道,目前马来西亚政府要求工厂生产线只能维持10-20%的低度人力运作。业内人士表示,这等于只是维护产线不关机的状态,几乎不能生产,半导体封测产能几乎为零。

马来西亚的封国,不仅使得部分半导体企业进入停工、停产状态,产品货运的出口也受到了阻碍。因此台湾地区的京元电子停产,令全球半导体封测产能进一步紧张,鉴于目前半导体行业已经极为脆弱,行业新一轮涨价、缺货潮的情绪也日渐浓重。

6月2日,特斯拉CEO埃隆·马斯克(Elon Musk)在推特上表示,目前最大的挑战是供应链,特别是芯片的供应。由于担心芯片供不应求,每家公司都在超额订购,就像2020年卫生纸短缺时疯狂抢购、囤积厕纸一样,但芯片的规模要大得多。

分析机构AlixPartners预计,芯片短缺或导致全球汽车产业损失1100亿美元,这较其今年1月预测的610亿美元损失金额上涨81.5%。公司同时预测称,受芯片短缺影响,今年全球汽车产量将下降390万辆,这较其今年1月预测的220万辆上涨77%。

涨价潮来临

“预计今年全年,PC行业都会是涨价的趋势。”近日,在联想集团财报说明会上,联想集团执行副总裁兼中国区总裁刘军表示。

这句话的背景,是全球芯片短缺带来的涨价潮。“从现在的趋势看,(供应)短缺必然带来零部件的价格上升。我们会消化将其中一部分,除此之外的部分则通过调整价格来实现,这是一个动态的过程。”联想集团董事长兼CEO杨元庆向包括21世纪经济报道在内的媒体指出。

尽管杨元庆同步表示,联想“不会率先提价”,并指出联想会“凭借着自身强大的管理能力,将在保持盈利能力和产品竞争力的基础上稳定价格。”不过,PC行业的价格上涨已成为定局。

根据IDC方面向21世纪经济报道记者提供的数据显示,第一季度中国笔记本电脑市场出货均价环比上涨6.1%,笔记本电脑掀起涨价潮。此外,包括家电、智能手机等多个品类均表达了涨价预期,部分厂商已开始调高价格。

一场由芯片短缺引发的涨价潮正扑面而至。

今年1月,华为正式对外推出MateBook 13/14 2021款,如今不到半年,官方价格已经出现上调。其中,华为MateBook 14 2021款英特尔酷睿11代i7 mx450独显版首发价为7399元,如今官方售价提升至7999元,上涨达到600元;MateBook 13 2021款英特尔酷睿11代i7 mx450独显版首发价为6999元,如今售价提升至7499元,上涨500元。

据梳理,华为笔记本此次涨价的型号分别涉及MateBook 13/14 2021 Intel版、MateBook 13/14 2020 AMD版、MateBook D 14/15.6 2021 Intel版,涨价区间在300元至600元不等。

其它品牌的笔记本电脑也呈现涨价趋势。例如,今年3月发售的宏碁非凡 S3 轻薄本11代酷睿i5+16GB内存+512GB PCIe 4.0 SSD,开售价为4299元,目前在京东自营的官方旗舰店上涨至4599元;华硕a豆adolbook13 2021款首发价4999元,目前京东自营官方旗舰店价格为5299元。联想小新Pro 14官网首发价为4999元,然而目前京东自营旗舰店售价为5599元。

除了笔记本之外,其它消费电子产品也开始呈现涨价苗头。近日realme副总裁、中国区总裁徐起在接受媒体采访时透露,由于高端芯片严重缺货,一定程度上影响了全球市场的供应,“(手机市场)下半年涨价趋势是必然的,存储在涨,芯片在涨,充电里面的元器件也在涨,涨价幅度大概在10%左右。”

而就在今年4月,华为轮值董事长徐直军同样预判消费电子产品价格可能会上涨。在2021年分析师大会表示,徐直军指出,全球将至少需要增加1万亿美元投资,将半导体价格整体上涨35%,才能支撑起去全球化产业链的代价,这将导致消费电子产品价格上涨。

“我们可以看到,像通讯电脑行业的全球上游供应链面临着芯片短缺,会导致整个行业产能的瓶颈或者是部分零部件的涨价的挑战。”京东零售集团CEO徐雷在近日的财报电话会上同样透露。不过他指出,凭借与供应商保持良好关系及自身供应链管理能力,京东在市场上受到的影响较低。

芯片供应短缺持续发酵

据21世纪经济报道不完全统计,2021年二季度以来,已有超30家半导体公司发布“调价函”,涨价幅度在10%-30%之间。

半导体涨价首先传导至消费电子部件。近日,东芝方面提高了机械硬盘(HDD)的价格,面向主力客户数据中心的机械硬盘价格相较2020年末平均上涨5%左右。东芝方面指出,涨价的原因是全球半导体短缺导致的成本增长等,且研判2020年内半导体会持续短缺,还会考虑进一步涨价。

此外,包括主板、显卡等在内的组件,过去一年来也都呈现涨价趋势。今年年初,华硕正式宣布2021年起将陆续调整显卡和主板定价,包括美国官方商城与零售商都已调整为新价格,涨价幅度达20%。

IDC方面指出,从2020年底开始蔓延的半导体“缺货潮”,已经成为2021年消费电子行业,乃至整个半导体行业不得不关注的重点问题。短期内的“缺货潮”始于手机为代表消费电子端由竞争所驱动的对上游产能的争夺,盛于新兴行业需求带动,并且被不可控外因加剧爆发,导致了目前半导体供应链的平衡被打破。

根据IDC数据,2020年全球半导体营收规模超过4400亿美元,预计未来5年全球半导体仍将具有约5%的复合增长率。“供需双方信息实时拉通透明,共同研判长期而真实的终端需求,以及生产方在产品、产能层面的持续多元化布局,将会是保障半导体供应链与各环节参与者持续稳定、合作共赢的核心要素。”IDC方面表示。

国产半导体厂商订单“爆了”

疫情成了当前全球半导体产业链最大的考验。这场危机过后,全球半导体产业格局或将迎来一波调整和重塑。

以半导体为代表的“核心技术”竞争,已成为大国科技竞争的制高点。目前中国在先进制造业领域(如光伏、新能源汽车锂电池等领域)已经建立领先优势,但作为全球最大的半导体市场,中国半导体产业仍主要依赖于进口,自给率仍然较低。

但情况正在发生变化,今年以来,国产芯片厂商的订单都非常充裕,许多国产半导体设备公司的订单也爆满,产品交货期普遍延长。有业内人士解释称,受疫情影响,部分海外半导体制造及设备厂商无法正常生产,促使晶圆厂、封装厂加大在国内的采购。长期来看,受益于全球半导体产业转移加速,半导体制造与设备材料行业的成长空间较大,未来5年扩产趋势明确。

尽管全球芯片产业链转移的难度极大,但目前转移的趋势已经较明显。后摩尔时代,随着中国大陆半导体制造的融资规模与建厂加速,中国的半导体产业实实在在地迎来了机遇。

近年来在政策与市场的刺激下,国内8寸片、12 寸片已有上千亿的项目投资规划,目前中国大陆已经投产、在建和规划中的12英寸晶圆制造生产线多达40条。

更重要的是,这一波席卷全球的疫情肆,让越来越多的产业资本意识到,全球化的高端制造业除了人才、土地、劳动力、基建等配套条件以外,政府治理能力、应对突发事件的能力,也是保证供应链稳定的关键条件。分析人士指出,疫情过后,国际芯片巨头在中国大陆建厂投资的趋势大概率仍将继续,全球半导体产业链向中国大陆转移的趋势也将继续。