原标题:越秀服务拟于香港IPO发行3.7亿股股票 每股4.88至6.52港元 来源:观点地产网

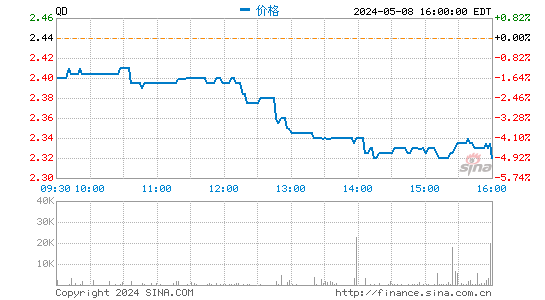

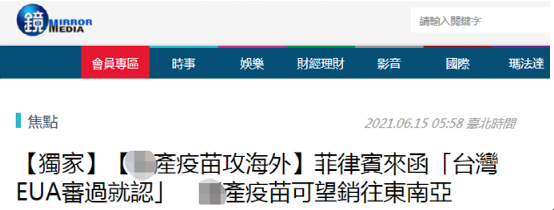

6月15日香港媒体称,越秀服务拟在香港IPO中发行3.7亿股股票,并拟以每股4.88至6.52港元的价格发行。

据悉,于2021年5月24日,越秀服务集团有限公司向港交所递交招股说明书。据招股书披露,越秀地产旗下的投资控股实体GCD China持有越秀服务91.85%的股权。而广州地铁集团旗下广州地铁投融资(香港)有限公司则控制剩余的8.15%。同日,越秀服务集团通过港交所主板上市聆讯,农银国际、建银国际、中信建投国际及越秀融资为其联席保荐人。

据观点地产新媒体近期报道,越秀服务的收入由2018年的7.63亿元增长至2019年的8.96亿元,并进一步增至2020年的16.8亿元。净利润由2018年的4730万元增长至2019年的9320万元,并进一步增至2020年的2.04亿元。

截至2020年12月31日,越秀服务总在管面积为3260万平方米,在管物业数量为215个,在管面积中有96.1%的物业位于一线、新一线和二线城市。其中在大湾区的在管面积达2530万平方米,占总在管面积的77.4%。2020年来自大湾区的收入占同期总收入的82.4%。截至2020年12月31日,越秀服务在中国九个省份的17个城市及香港已签约管理224个非商业物业(包括173个住宅物业),总签约面积4610万平方米。

另悉,2021年2月8日越秀地产股份有限公司公告称越秀地产、GCD China(公司全资附属公司)、越秀服务(公司全资附属公司)与广州地铁投融资订立投资协议。据此,广州地铁投融资同意认购且越秀服务同意按认购金额3.3亿元发行及配发越秀服务9036万股普通股。2021年2月10日,越秀服务集团有限公司在港交所提交招股书。招股书显示,越秀服务为一家城市运营服务商,截至最后可行日期,是唯一一家提供大湾区地铁物业服务的物业企业。