原标题:拟IPO企业的哪些股东需被穿透核查?沪深交易所的量化标准“红线”来了

图片来源:视觉中国

图片来源:视觉中国记者 | 王鑫

拟IPO企业股东穿透核查量化标准出炉。

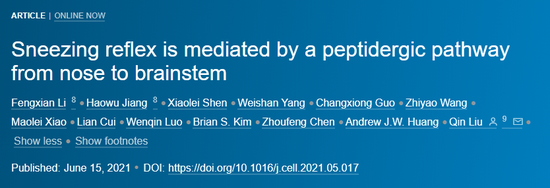

6月15日,根据沪深交易所的最新通知,拟IPO企业股东穿透核查的底线为10万股或持股比例0.01%,低于这一标准的可不进行穿透核查。

交易所指出,对拟IPO企业的股东进行穿透核查,应当把握好重要性原则,避免免责式、简单化的核查。对于持股较少、不涉及违法违规“造富”等情形的,保荐机构会同发行人律师实事求是发表意见后,可不穿透核查。

如何判断持股较少?保荐机构可结合持股数量、比例等因素综合判断,原则上,直接或间接持有发行人股份数量少于10万股或持股比例低于0.01%的,可认定为持股较少。

对于这一“红线”,不少市场人士坦言标准较低,但划线好过于没划线,量化标准可免除多层嵌套的机构持股穿透核查。

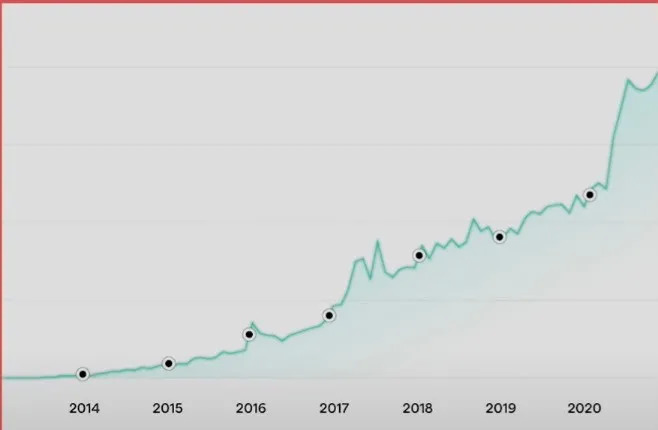

证监会加强对首发上市企业股东企业的穿透核查,源于不少“影子股东”从企业上市中获得巨大利益,背后可能存在权钱交易、利益输送等一系列问题,近两年就发生多起证监会前官员突击入股不当获利的典型案件。

2021年2月9日,证监会发布《申请首发上市企业股东信息披露指引》,要求发行人在提交上市申请前清理股权代持,12个月内突击入股的股东股份锁定期延长至36个月。

此外,中介机构需加强对入股交易价格明显异常的自然人股东和多层嵌套机构股东的信息穿透核查,中介机构要穿透核查这两类股东的基本情况、入股背景、资金来源等信息,说明是否存在违反股东适格性要求、股权代持等情形。

此文一出,投行人士顿感“压力山大”,纷纷表示股东核查过严过细,增加了企业和中介机构的负担。

5月28日,证监会回应市场质疑,认为在具体执行过程中,是一些中介机构出于免责目的扩大核查范围,存在有些持股主体无法穿透核查、个别持股比例极少的股东也要核查等现象,增加了企业负担。

证监会重申,应按照实质重于形式和重要性原则穿透核查拟上市企业股东,同时将指导沪深证券交易所出台股权“最终持有人”认定标准,明确上市公司、新三板挂牌公司、国有控股或管理主体、集体所有制企业、境外政府投资基金、大学捐赠基金、养老基金、公益基金、公募资产管理产品以及符合一定条件的外资股东等不需穿透核查。