原标题:五年涨幅接近450%,苹果将进入“降温期”? 来源:智通财经APP

过去五年,在基本面的支撑下,苹果(AAPL.US) 股价上涨了 449%, 超过同期标普 500 指数 102% 的涨幅。然而,在面临日益激烈的市场竞争下,市场对于苹果股价能否维持上涨趋势开始出现忧虑。

对此 ,Seeking Alpha 撰稿人 Deniel Selivanov 发表文章认为,苹果公允价值应为每股 105.68 美元,对比该股当前的股价水平,苹果可能被小幅高估了。

公司概况

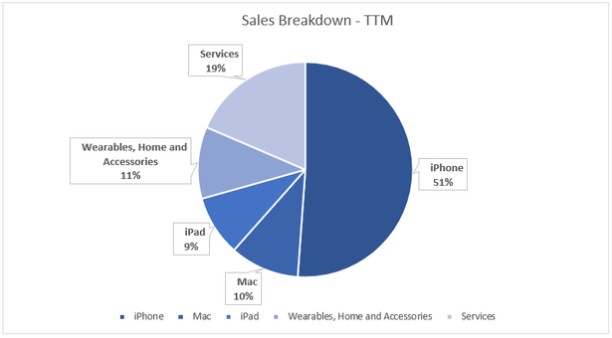

在过去的二十年里 ,iPhone 产品是苹果能够获得成功的一大因素,在 2016 年 ,iPhone 占该公司总销售额的 63%。 然而,这也成为了苹果的一个问题,主要原因是:首先,智能手机业务已经成熟(增长率出现下滑);其次,手机业务曾经是(现在也是)一个竞争激烈的行业。不过,苹果拥有其他竞争对手所没有的产品——庞大的 iPhone 用户群(例如,这允许苹果向其销售更多的服务)。同时,多年来,苹果一直能够有效地实现收入来源的多样化。

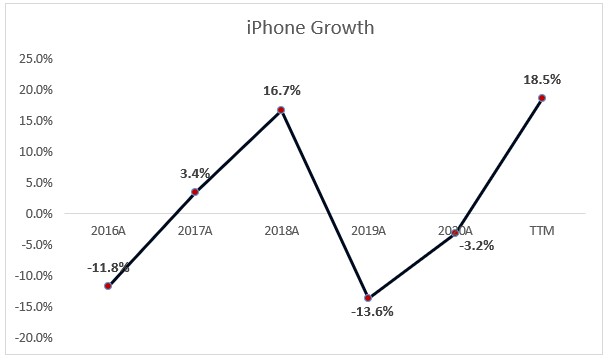

1.iPhone

从 2016 年到 2020 年 ,iPhone 业务以 0.20% 的复合年增长率增长,占总销售额的比例由 63.4%(2016 年)下降至 51%。

今年迄今为止 ,iPhone 业务的增长率为 18.5%, 主要得益于支持 5G 网络的 iPhone12 系列,以及来自中国市场的发展 。Selivanov 认为,向 5G 转型将是这一领域增长的主要动力,并且,苹果也在 Q2 财报电话会议中发表了相关言论。

“在企业市场,许多行业的客户都在加速采用 iPhone 12 和 5G 作为其未来业务的关键平台。例如,达美航空正让其空乘人员使用 iPhone 12 和 5G 网络,以便在航空旅行反弹之际,尽可能地提供最好的乘客服务。”

“英国 Openreach 公司已经开始为数万名现场工程师配备 iPhone 12, 以加速向全国各地的家庭部署宽带服务。科罗拉多州的一家大型医疗机构 UCHealth 通过将 PC stations 转向 iPhone 手机,将每位患者的接种时间从 3 分钟缩短到了 30 秒。这使得他们的工作人员能够快速扫描和登记新患者,大大提高了其每日接种疫苗的效率。”

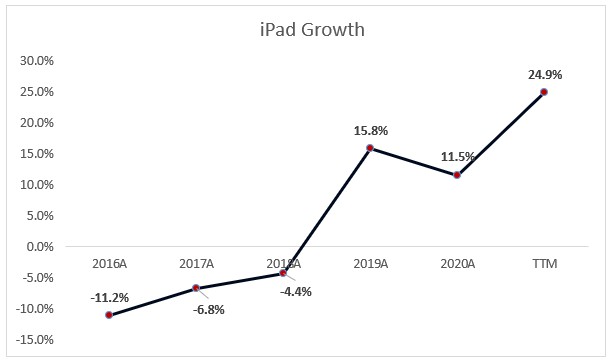

2.iPad

iPad 业务在总销售额中所占的比例大致保持不变 ,2016 年为 9.6%, 如今为 9.1%。 从 2016 年到 2020 年 ,iPad 业务的复合年增长率为 3.56%( 总体趋势有所改善)。

如上图所示 ,iPad 业务目前的增长率为 24.9%, 这主要由三个因素驱动的 :M1 芯片、支持 5G 以及居家办公的事实。虽然,新一代 iPad 能实现多种功能。不过,在同一市场领域中,全新的 2 合 1 笔记本电脑正逐渐展现优势 。Selivanov 认为,全新的 2 合 1 笔记本电脑将是一个非常有趣的解决方案,从这一个角度来看,他预计 iPad 业务占总销售额的比例可能将下降至约为 7.8%( 目前为 9.1%)。

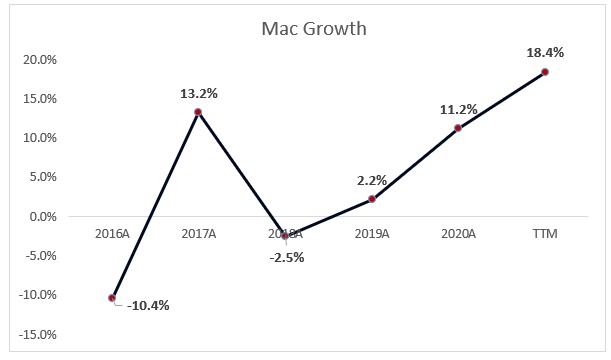

3.Mac

从 2016 年到 2020 年 ,Mac 业务的复合年增长率为 5.81%, 同时,与 iPad 业务一样 ,Mac 业务在 2016 年占总销售额的比例 10.6%, 如今为 10.4%, 仍然维持在一个水平上。

配备 M1 芯片的新一代 Mac 似乎受到了用户的青睐,但事实上 ,Mac 业务今年以来的增长率为 18.4%。Selivanov 称,虽然不得不承认,苹果非常清楚如何取悦用户,但 PC 电脑是一个竞争激烈的市场,即使苹果的产品做得很好,但在工作方面,联想的产品表现可能更好。

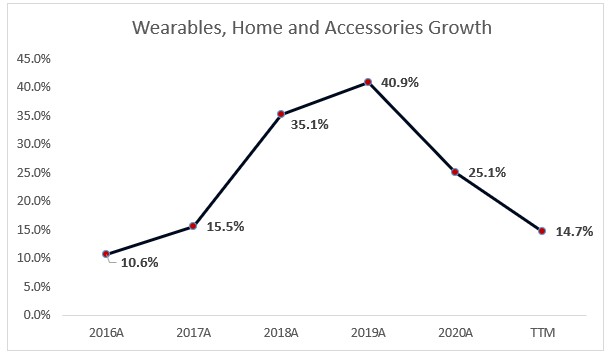

4. 可穿戴设备、家电及配件 (WH&A)

苹果的可穿戴设备、家电和配件业务包括 AirPods、Apple TV、Apple Watch、Beats 产品 、HomePod 等。从 2016 年到 2020 年 ,WH&A 业务的复合年增长率为 28.78%, 从 2016 年仅占总销售额的 5.2% 上升至如今的 10.8%。

在 Apple Watch Series 6 和 Apple Watch SE 的强劲表现推动下,如今 WH&A 业务的增长率达到了 14.7%。 随着苹果进军医疗保健市场 ,Apple Watch 在未来几年可能将迎来非常光明的发展前景。除此之外,市场还将迎来全新电视盒 Apple TV 4K 以及最新配件 AirTag 的上市 (Selivanov 认为后者没有市场,但也承认其观点可能是错的)。

5. 服务业务

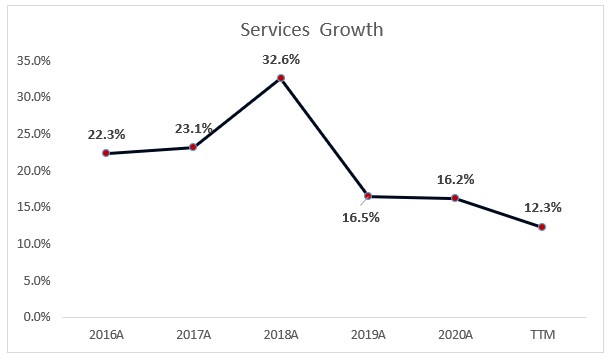

服务业务包括公司广告 、AppleCare、 数字内容和其他服务。从 2016 年到 2020 年,服务业务的复合年增长率为 21.9%, 从 2016 年占总销售额的 11.3% 增长至 18.6%。

今年迄今为止,服务业务的增长率为 12.3%。 这一增长主要是由 App Store、Cloud Services、Music、 广告和支付服务推动的。同时 ,Apple TV + 、Apple Arcade、Apple News +和 Apple Card 等新服务也开始为整体服务业务的增长作出贡献,并不断为其增加用户、内容和功能。

另外,苹果 Q4 财报电话会议中还提及到:“首先,我们的用户数量持续增长,并且在各个主要产品类别中的用户数量都处于历史最高水平。第二,我们的数字内容商店的交易账户和付费账户数量在 9 月份达到了历史新高,每个地区的付费账户都增长了两位数。”

第三,付费订阅量环比增长超过 3500 万,我们平台上的所有服务的付费订阅量目前已超过 5.85 亿,较上年增加了 1.35 亿。凭借这一势头,我们非常有信心在 2020 年年底前达到并超过 6 亿付费订阅的增长目标。”

综合以上 ,Selivanov 相信,在未来,服务业务将是苹果的主导业务。

公司分析

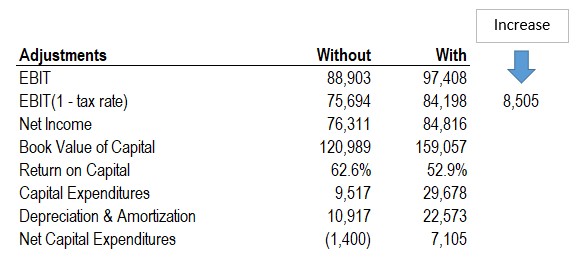

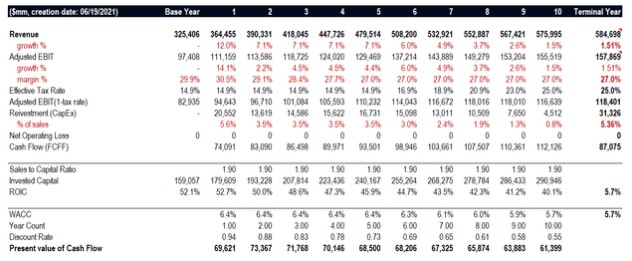

通过 DCF( 现金流折现估值)模型分析 ,Selivanov 认为,该股的公允价值应为每股 105.68 美元。(以下图表所有数字均以百万美元计)

现金流折现估值模型

现金流折现估值模型Selivanov 根据现金流折现估值模型作出了以下三种场景分析(三个案例场景中 ,Selivanov 都将苹果利用 Apple Watch 进军医疗保健市场的假设计入其中):

基本案例场景:在基本案例下,增长的驱动因素包括 :iPhone 业务(由市场向 5G 转型所推动)、服务业务(由更广泛的客户群所推动)以及配备 M1 芯片的 Mac 产品。在这种情况下,假设 1 年期的增长率为 12%,2-5 年期的复合年增长率为 7.1%,10 年期的目标运营利润率为 27%,DCF 的公允价值将达每股 105.68 美元。

最佳案例场景:在最佳案例下,基本案例中所描述的因素仍然是其主要驱动因素。然而,除此之外 ,Selivanov 预计苹果在中国的市场渗透率将上升。在过去的 5 年里,可以抗到苹果在中国市场的销量呈下降趋势,然而,今年的销量跃升了 39.7%( 其中 iPhone 呈现大幅增长)。在这种情况下,假设 1 年期的增长率为 14%,2-5 年期的复合年增长率为 9.1%,10 年期的目标运营利润率为 30%,DCF 的公允价值将达每股 130.32 美元。

最坏案例场景:在最坏案列下,苹果的增长略高于经济增长率,因此,在这种情况下,假设 1 年期的增长率为 10%,2-5 年期的复合年增长率为 3.1%,10 年期的目标运营利润率为 25%,DCF 的公允价值将为每股 81.03 美元。

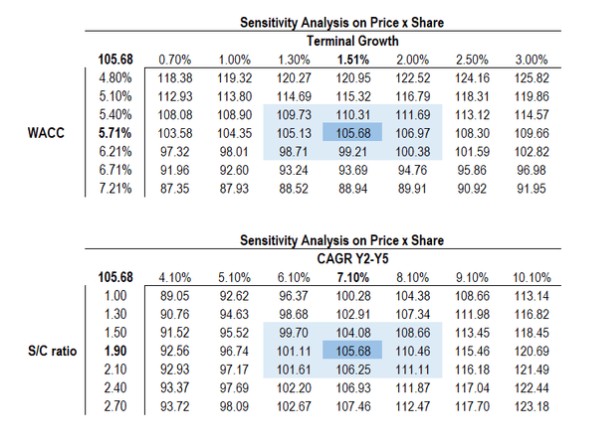

敏感性分析

此外 ,Selivanov 还对基本案例场景作出了敏感性分析。

技术分析

从技术分析的角度来看 ,Selivanov 认为目前没有看到任何问题。该股股价目前处于上升三角形形态 (Ascending Triangle Pattern)。 股价目前正向 137 美元 (D 点)进攻,并在达到 137 美元的水平时将回弹至 E 点。如果出现这种情况,股价通常将在 E 点迎来再次反弹,并从 E 点开始重回上涨趋势。

总结

最后 ,Selivanov 表示,苹果是一家成熟的公司,能够预见问题并在未来几年解决。但是,基于在基本案例下分析得到的公允价值,他认为,该股股价目前被高估了。

综合以上 ,Selivanov 予以苹果“中性”评级,公允价值为每股 111.42 美元。