原标题:上半年投行“战绩”出炉!中信证券IPO承销重回冠军宝座,这两家中小券商成最大黑马

图片来源:视觉中国

图片来源:视觉中国记者 | 王鑫

6月30日,随着雷尔伟、百洋医药、税友股份等5家企业在交易所敲响上市锣,2021年上半年投行成绩单新鲜出炉。

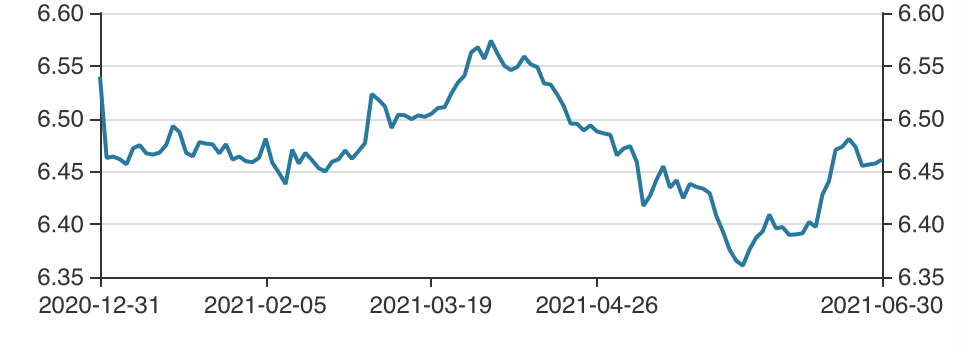

Wind数据显示,2021年1-6月,券商分别在股权和债权两端累计承销5.75万亿元。上半年共有567家企业实施了股权融资,共募资7793亿元,去年同期则有370家企业通过权益方式融资6487亿元;另外,94家券商实现债权承销规模4.97万亿元,同比增长12.7%。

从股权融资来看,首发家数及募资总额同比增幅明显,增发有所下滑。

数据显示,上半年共有245家企业完成IPO,累计融资2110亿元,分别同比增长106%和51%;231家企业实施增发,累计融资3597亿元,去年同期则有362家企业完成增发,融资总额为8341亿元。

上半年IPO市场刮起监管风暴,但发审节奏保持相对稳定。业内人士表示,下半年IPO市场仍会保持当前节奏,全年发行规模同比较快增长是大概率事件。

IPO承销额排名:中信证券重回冠军“宝座”

2021年上半年,245家企业成功登陆A股,涉及到保荐机构共49家。总体来看,中信证券一骑绝尘,另外,共有7家券商的承销金额突破100亿元,7家券商的承销家数超过10家。

2020年,中信证券的IPO承销额从卫冕冠军滑落至第4名。截至今年6月30日,中信证券年内共计保荐27家企业上市,承销金额达368.42亿元,同比增长251%,17.46%的市场份额在业内独领风骚。

在头部券商中,海通证券、华泰联合IPO承销规模增幅喜人,中信建投则明显回调。

上半年,海通证券、华泰联合的IPO承销额分别为165.29亿元、165.09亿元,分别同比增长282%和231%。

去年同期,因保荐大型项目京沪高铁成功上市,中信建投IPO承销额达408亿元,市场份额一度高达29.3%。今年,中信建投的IPO承销额为159.73亿元,名次暂列第4名,市场份额与海通证券、华泰联合在伯仲之间。

东莞证券和中原证券是上半年的“黑马”,各保荐了6家和5家公司上市,累计募资39.25亿元和30.24亿元。值得一提的是,东莞证券上半年的成绩已经超越2020全年,而中原证券在2020年的承销规模为零。

IPO承销收入排名:前20券商均超2亿元

承销家数与承销额是收入基础,但每一单项目收费又高低各异。

据Wind数据,上半年投行股权主承销收入(含IPO、增发、配股、优先股、可转债)为131.8亿元,较去年同期81.91亿元增长61%,其中IPO、增发、可转债的承销收入分别为114.91亿元、11.24亿元和5.68亿元,足可见IPO项目的重要性。

总体而言,前20名券商的股权承销收入都在2亿元以上,仅有中信证券和海通证券的收入突破10亿大关,华泰联合、中信建投、民生证券、国泰君安、中金公司的股权主承销收入介于6-10亿。

具体到公司,中信证券因承销家数和承销金额巨大,以15.45亿元登顶主承收入榜,同比增长133%,其中IPO主承销收入达12.67亿元、增发收入为2.2亿元。

海通证券以12.67亿元名列次席,较去年同期2.87亿元收入暴增341%。虽然承销家数及承销金额较中信证券差距显著,但IPO承销保荐费达11.8亿元,与中信证券相差不大,说明海通证券IPO项目单价较高。

但是,市场竞争激烈,有人欢喜就有人愁。中信建投、中金公司、光大证券、国金证券的股权承销收入下滑,上述券商上半年股权主承收入分别为7.92亿元、6.6亿元、3.33亿元、3.03亿元,而去年同期的收入分别为10.26亿元、8.08亿元、5.15亿元和4.45亿元。

债券承销额排名:“双中”雄霸榜单

上半年,94家券商完成债权承销规模4.97万亿元,同比增长12.7%,增速较去年同期出现下滑。

2020年上半年受疫情影响,地方债的发行计划加速提量,此外,受流动性宽松、公司债、企业债发行推行注册制等因素驱动,去年上半年债市承销规模增长较快。

分项来看,今年上半年,地方债、非政策性金融债、企业债、公司债承销规模保持温和增长,短期融资券、中期票据的承销规模出现一定程度下降。

从企业端来看,中信证券和中信建投的承销规模在业内属于“巨无霸”,两家的债券承销规模分别为6318亿元和5933亿元。

在前20名中,华泰证券、中国银河、国信证券、浙商证券的债承规模增速较快,今年上述券商的债承规模分别为3804亿元、1060亿元、1271亿元和690亿元,分别同比增长67%、125%、68%、66%。

3家券商债券承销规模减少,上半年中银证券、天风证券、海通证券的债承规模分别为553亿元、550亿元、2380亿元,较去年同期分别下降53%、20%和3%。

下半年IPO市场怎么走?

上半年,为压严压实中介机构责任、缓解IPO堰塞湖,监管机构重启现场检查,提高现场督察频次,强调发行人股东穿透核查。在一系列严监管措施下,逾130家拟IPO企业撤回了上市申请,IPO审核通过率也从去年同期的95.63%下降至89.82%。

市场由晴转阴,业内人士一致预期今年IPO“收紧”。不过,IPO家数和融资额显著高于去年的事实戳破了这种认知错觉。

6月10日,在第十三届陆家嘴论坛(2021)上,证监会主席易会满表示,IPO既没有收紧,也没有放松,在发行节奏上,需要综合考虑市场承受力、流动性环境以及一二级市场的协调发展,积极创造符合市场预期的新股发行生态。

目前,IPO发审节奏趋于稳定,证监会核发的IPO批文稳定在13家左右,按照这一节奏,2021年IPO家数大概率突破去年的396家。

对于下半年的IPO市场,华泰联合前保荐代表人王骥跃表示,下半年的发行节奏仍会继续保持,全面注册制改革或有所推动,至少会加大研究和讨论的比例。在审核、信披、发行定价等方面均有改革空间,但总体任务还是要保持发行的可持续性,在这个前提下稳步推进改革。

北京地区一位非银金融分析师向界面新闻表示,鼓励直接融资、降低企业经营成本是长期的政策方向,全面注册制如箭在弦,新股发行常态化的大方向不会变。

“下半年发行审核应该会继续从严,严查企业申报材料的真实性,对欺诈行为的惩处力度也会加强。发行主体规模大概率保持‘小单为主’的结构,全年发行规模同比较快增长是大概率事件。但具体情况还要考虑市场运行情况和承载能力。”上述非银金融分析师称。

一位头部券商非银分析师告诉界面新闻记者,最近监管层一直在就新股改革征求意见,制度和机制理顺后新股发行可能会提速。