原标题:超20亿再度“砸向”万东医疗,美的集团的医疗梦能成吗?

图片来源:视觉中国

图片来源:视觉中国记者 | 原祎鸣

编辑 | 谢欣

7月5日晚,万东医疗披露公告称,拟定增募资不超20.83亿元,发行对象为控股股东美的集团。

公告显示,本次非公开发行股票的发行价格为12.84元/股,发行数量不低于1.08亿股且不超过1.62亿股,不超过本次非公开发行前公司总股本的30%。

此前,2021年2月,万东医疗发布公告称,美的集团以22.97亿元的价格受让万东医疗29.09%的股份,成为公司控股股东。而此次发行完成后,按发行下限计算,美的集团将持有公司40.91%的股份。

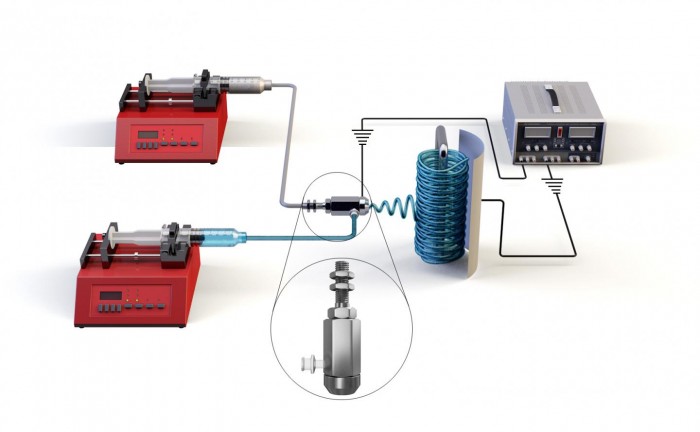

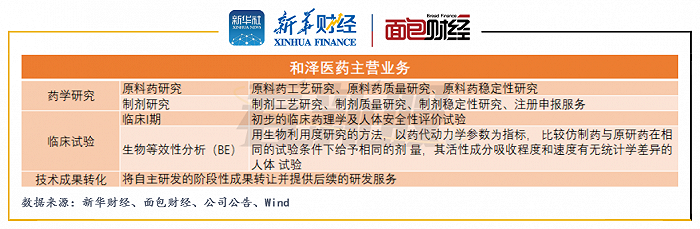

万东医疗在定增公告中表示,此次增募资金将用于MRI(磁共振成像系统 )产品研发及产业化项目、CT(电子计算机断层扫描系统 )产品研发及产业化项目、DSA(数字减影血管造影系统 )产品研发及产业化项目、DR(数字化X射线摄影系统)及DRF(数字化X射线摄影透视系统 )产品研发及产业化项目以及补充流动资金。

具体来讲,万东医疗将在现有MRI技术和产品基础上,通过技术攻关实现MRI产品除超导磁体外其余全部核心部件的自主研制,同步实现大孔径/开放式、无液氦、3.0T高场磁共振等系列MRI产品的研发及产业化。

CT产品研发及产业化项目将结合不同级别医疗机构的不同需求特点,完成16至128排系列CT产品的研发升级,提高公司CT产品竞争力和市场竞争地位。

DSA产品研发及产业化项目将针对落地式及悬挂式DSA产品进行研发并实现产业化,有助于公司DSA产品质量的整体跃升。

DR及DRF产品研发及产业化项目将对公司数字化X射线摄影系统(DR)及数字化X射线摄影透视系统(DRF)产品进行研发升级及产业化。

万东医疗的官网显示,其专业从事影像类医疗器械的研发、制造、生产,及影像诊断服务。而此次选择增募资的原因主要为,“通过进一步增强研发、生产、市场等方面的投入,持续优化产品结构,提升产品市场竞争力,以进一步巩固和提升公司行业地位及盈利能力。”

公告表示,本次非公开发行完成后,公司资金实力将得到进一步增强,有利于公司充分利用自身优势,及时抓住市场机遇,有效促进公司稳健成长和自主创新能力的持续提升。

万东医疗在公告中分析道,中国的医学影像设备市场仍处于发展的早期阶段,人均影像设备保有量远低于日本、美国等发达国家,伴随中国经济高速发展、人口老龄化问题加重,居民医疗服务需求持续增加,临床影像检查需求也相应快速增长,终端市场供给与需求间产生了较大缺口,尤其在基层医疗机构中存在大量的未满足需求。

同时,近年来国家连续出台的一系列医疗行业相关政策,包括优化医疗服务水平、促进医疗资源下沉、提升基层医疗服务能力等都为医学影像设备销售开辟了新的市场空间。

此外,中国存量医学影像设备存在设施老旧等问题,随着技术不断发展,部分设备技术水平已无法满足日益复杂的检查需求,催生了巨大的更新换代市场。在市场需求及政策红利的双轮驱动下,中国医学影像设备市场将持续快速增长。

然而,虽然在市场需求强劲、政策整体向好及国产替代加速等诸多有利因素,万东医疗仍然表示,其亟待通过进一步增强研发、生产、 市场等方面的投入,持续优化产品结构,提升产品市场竞争力,以进一步巩固和提升公司行业地位及盈利能力。

因此,万东医疗需要继续聚焦医学影像诊断设备制造和医学影像诊断服务,围绕现有医学影像诊断产业布局,加强技术研发和产品升级、补足弱势产品短板、优化产品结构。

美的近年来屡屡在医药领域布局。2017年,美的耗资292亿收购德国机器人公司库卡,还与广药集团签署战略合作协议,双方在机器人及医疗器械开发、健康数据应用等领域进行多维度合作。

2020年,佛山市顺德区人民政府与美的控股有限公司签约,宣布由美的控股投资百亿元,新建一所辐射粤港澳大湾区的高水平非营利性医院。

而入股万东医疗则是美的在医疗领域上最大的一笔单笔收购,从业务上看,万东医疗在设备制造上和美的或存在一些共性,这或许是美的选择万东医疗做切入口的原因。

但从业绩上看,虽然近十年万东医疗基本都保持着营收与净利润增长的状态,但是从增速看并不理想,2012年时万东医疗营业收入7.28亿元,到2020年也不过才11.32亿元,作为老牌国内器械企业,已经被迈瑞等远远甩在身后。

此外,万东医疗多年来命途多舛,早年万东医疗(华润万东)以华润集团在医疗器械的布局存在,但后来华润集团在战略上选择剥离医疗器械资产,华润万东被鱼跃医疗实控人吴光明家族接盘,如今“鱼跃系”退出,万东又迎来了新的主人美的。