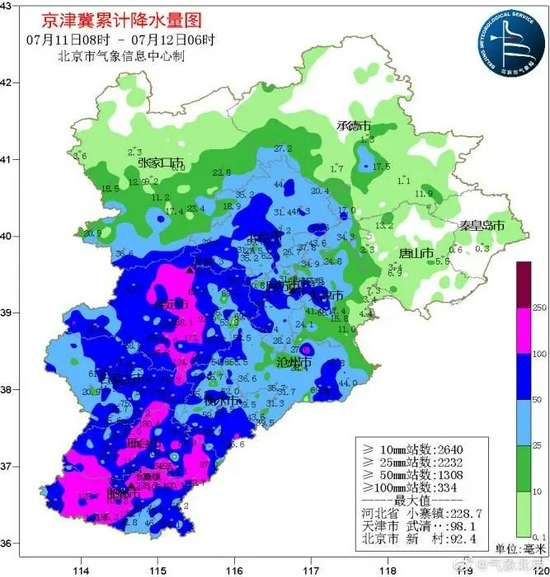

原标题:上周A股拟定增融资91亿,沙钢188亿重组被否,美的独揽万东医疗20亿增发

图片来源:图虫

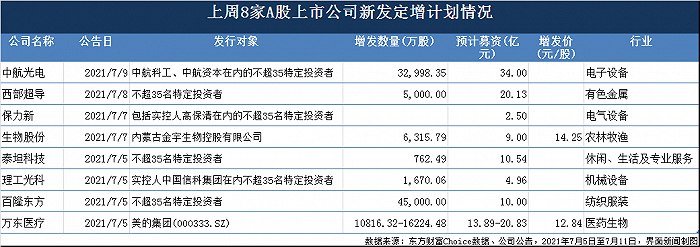

图片来源:图虫2021年7月5日至7月11日,中航光电(002179.SZ)、西部超导(688122.SH)、万东医疗(600055.SH)、泰坦科技(688133.SH)、百隆东方(601339.SH)等8家A股上市公司披露新的定增计划,拟募集资金合计约91.13亿元。

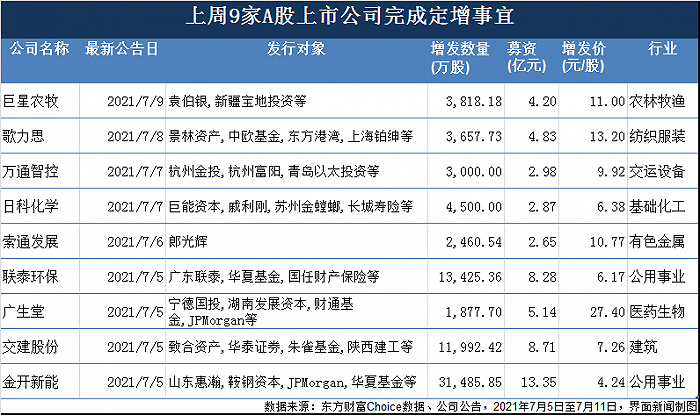

同时,金开新能(600821.SH)、交建股份(603815.SH)、联泰环保(603797.SH)、广生堂(300436.SZ)、歌力思(603808.SH)等9家上市公司发布股票发行情况报告书,已经完成募集资金合计约为53.01亿元。

另外,沙钢股份(002075.SZ)重组事宜未获证监会审核通过,而永清环保(300187.SZ)、天瑞仪器(300165.SZ)、京泉华(002885.SZ)等公司终止或暂停了其发股融资动作。

中航光电34亿布局产业基地,美的集团20多亿增持万东医疗

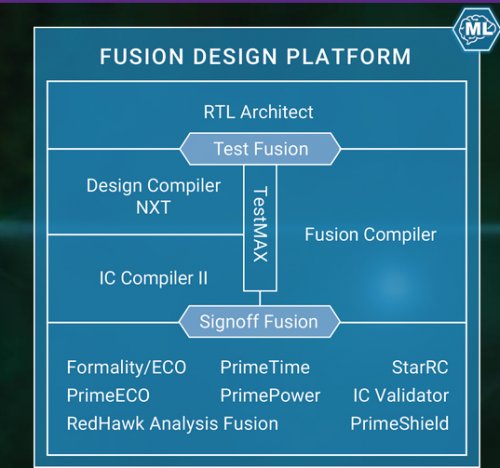

制图:郭净净

制图:郭净净7月9日,中航光电发布2021年度非公开发行A股股票预案称,公司拟非公开发行股票数量不超过329,983,515股(不超过本次非公开发行前公司总股本的30%),发行对象为包括中航科工、中航产投在内的不超过35名特定投资者,预计募资不超过34亿元。其中,中航光电控股股东中航科工拟以现金方式认购本次非公开发行股票金额2亿元,关联方中航产投拟以现金方式认购本次非公开发行股票金额1.9亿元。

中航光电此次定增募资主要用于投资:中航光电(广东)有限公司华南产业基地项目(11亿元)、中航光电基础器件产业园项目(一期)(13亿元)及补充流动资金(10亿元)。其中,中航光电(广东)有限公司华南产业基地项目经测算的税后内部收益率为13.29%,含建设期的投资回收期为8.52年。就中航光电基础器件产业园项目,一期项目税后内部收益率为17.20%,含建设期的投资回收期为7.6年;二期项目税后内部收益率为17.90%,含建设期的投资回收期为7.9年。

此外,7月5日,万东医疗披露,拟非公开发行A股股票数量为不低于108,163,240股且不超过162,244,859股,发行价格为12.84元/股,美的集团拟以现金方式全部认购,认购股票自发行结束之日起36个月内不得转让。若按照本次发行上限(即162,244,859股)测算,美的集团持股数量占发行后公司总股本的比例为45.46%;若按照发行下限(即108,163,240股)测算,美的集团持股比例为40.91%。

定增预案显示,此次万东医疗预计募集资金将为13.89亿元至20.83亿元;主要用于投资:MRI 产品研发及产业化项目(44412.54万元;项目预计建设期3年,项目税后内部收益率为17.80%,投资回收期6.84年)、CT 产品研发及产业化项目(26693.8万元;项目预计建设期3年,项目税后内部收益率为25.77%,投资回收期为6.16年)、DSA 产品研发及产业化项目(23339.31万元;项目预计建设期3年,税后内部收益率为17.08%,投资回收期为7.47年。)、DR 及DRF产品研发及产业化项目(35648.58万元;项目预计建设期3年,税后内部收益率为28.18%,投资回收期为5.53年)以及补充流动资金(78228.17万元)。

西部超导于7月8日晚间公告,拟向不超过35名特定投资者非公开发行股票数不超过5000万股(若按照截至2021年6月30日公司已发行股份总数测算,占比为11.33%,不超过发行前股本的30%),预计募资不超20.13亿元,用于航空航天用高性能金属材料产业化项目(9.71亿元)、高性能超导线材产业化项目(10082万元)、超导创新研究院项目(2.3亿元)、超导产业创新中心(37320万元)以及补充流动资金(33798万元)。这是西部超导登陆科创板后首次定增募资。公司表示,募集资金的相关项目建成后,公司将突破现有高性能钛合金、高温合金、超导线材的产能瓶颈,进一步提高公司高性能钛合金、高温合金、超导材料产品的竞争力和行业影响力。

泰坦科技也于7月5日披露定增计划称,拟向不超35名特定对象发行股票数量不超过7,624,896股(不超过本次发行前公司总股本的10%),预计定增募集资金不超10.54亿元,用于泰坦科技生命科学总部园项目(77434.59万元)、补充流动资金项目(2.8亿元)。其中,科研物资战略储备基地拟在上海奉贤综合保税区建设科研物资研发及制备、进出口及通报关平台,重点将产业专业产品知识与政府监管政策结合,低成本、高效率的保障多品类、多规格的重要科研物资快速通关,保证6个月以上应急重点科研物资储备;形成以生命科学方向为主,集研发制造、进出口以及物资储备于一体的综合保税区生命科学产业基地。

此外,百隆东方拟非公开发行股票数量不超过4.5亿股(不超过本次非公开发行前公司总股本的30%),预计募资不超10亿元,全部用于百隆(越南)扩建 39 万锭纱线项目,公司将进一步扩大在越南地区的产能布局。

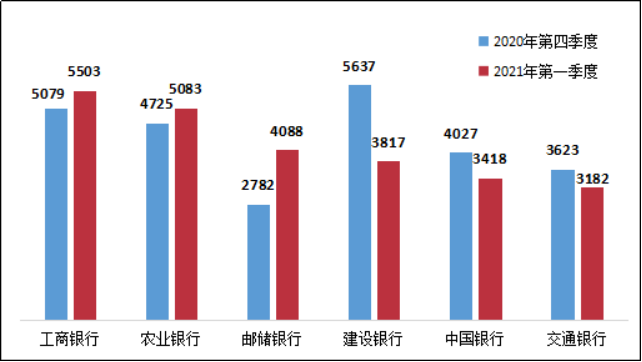

沙钢股份超188亿重组方案被否决,金开新能完成定增募资13.35亿

制图:郭净净

制图:郭净净该周,金开新能完成定增募资额居首。7月5日,该公司公布,非公开发行股票以发行价格4.24元/股,非公开发行股份数量314,858,490股,募集资金总额13.35亿元;拟投资宁夏卫钢新能源有限公司沙坡头区200MW光伏复合项目(73865.13万元)、东乡区詹圩镇 50MWp渔光互补光伏电站项目(19600万元)以及补充流动资金(40034.87万元)。

本次发行对象最终确定为19家,中青芯鑫致胜(上海)股权投资合伙企业以2.67亿元居获配金额首位,三峡资本控股有限责任公司以1.71亿元居次位,诺德基金、JPMorgan、新疆特变电工集团有限公司、鞍钢集团资本控股有限公司、山东惠瀚等也参与此次定增。

7月5日,交建股份发布公告,公司新增非公开发行股票119,924,235股,募集配套资金8.7亿元;朱雀基金、诺德基金、陕西建工、杭州热联等参与此次认购。交建股份原本拟募资12亿元;彼时募资项目是:界首市美丽乡村建设整市推进PPP项目(10亿元)以及偿还银行贷款(2亿元)。

联泰环保7月5日披露股票发行情况报告书称,本次发行最终获配发行对象共计 13 名,发行价格为 6.17 元/股,本次发行股票数量为134,253,637股,募集资金总额为828,344,940.29元。其中,联泰集团认购股数为40,276,091股,获配金额2.49亿元。界面新闻获悉,此前该公司计划募资12亿元,全部用于投资澄海区全区污水管网及污水处理设施建设 PPP 项目。据介绍,该项目建成达产后,预计财务内部收益率4.65%(税后),税后静态投资回收期为19.11年(含建设期)。

歌力思也完成定增事宜,公司以发行价13.20元/股,非公开发行股数36,577,267股,募集资金总额4.83亿元;此前歌力思拟募资95411.12万元。结果显示,东方港湾、景林资产、国任财产保险、中欧基金等15家投资者参投。本次募集资金是为了向歌力思子公司东明国际投资(香港)有限公司增资以收购ADONWORLDSAS43%股权以及补充流动资金。

与此同时,上周,沙钢股份发行股份及支付现金购买资产并募集配套资金暨关联交易事项,未获得中国证监会上市公司并购重组审核委员会审核通过。据证监会并购重组委公告,其对沙钢股份此次并购的审核意见为:申请人未能充分披露标的资产海外政策风险和核心竞争力,盈利能力存在较大不确定性,不符合相关规定。受此影响,7月8日复牌的沙钢股份封死跌停板;并于7月9日再次跌停。

界面新闻获悉,沙钢股份此次重组事宜自2016年10月开始。但随后该重组方案多次修改,甚至一度为此停牌近三年并创下A股资产收购停牌时间最长纪录。6月29日披露的最新方案显示,沙钢股份拟以发行股份及支付现金相结合的方式收购苏州卿峰100%的股权,交易作价为188.14亿元;据悉,苏州卿峰通过全资子公司EJ持有的Global Switch51%股权;后者是主要业务在欧洲和亚太的数据中心运营和开发商。