原标题:冰与火之歌:“宁组合”异军突起,“茅指数”还有救吗?

要说最近几年来哪个行业最深入人心,以贵州茅台为代表的白酒行业肯定会在大家心目中排名前三。与此同时,各行各业涌现出一批龙头股,人皆称“茅”,如“猪茅”牧原股份、“药茅”恒瑞医药等,这些各行业的龙头,组合成了WIND茅指数。

截至目前,WIND茅指数近三年收益率52.9%,而近三年年化波动率为26.44%。与此同时,沪深300近三年收益率14.03%,而近三年年化波动率为21.57%。可以看出,WIND茅指数构建的组合资产,收益率远远大于沪深300,而波动率却近似。这意味着最近三年来,茅指数组合在收益上比沪深300好,而在风险上比沪深300要更稳健。

但2021年以来,茅指数策略似乎失灵:不仅春节后经历了巨幅回撤,并且在最近三个月还大幅跑输创业板指数。

与此同时,以宁德时代、比亚迪为首的一批具有时代特征,代表新兴产业的公司脱颖而出,构建出“宁组合”。

安信证券表示,“宁组合”的行业构成具有如下特点:一是步入技术成熟期且处于加速扩张期的高成长性赛道,如新能源车、光伏、医美、医疗服务等;二是处于向上景气周期的具周期属性的长赛道,如半导体等。

今年以来,宁组合与茅指数的表现形成了鲜明对比:一方面是宁组合的节节攀升,宁德时代带动创业板超越上证指数,而另一方面,代表传统行业龙头的茅指数组合却接连下滑,萎靡不振。

特别是7月15日,WIND茅指数进行了指数成分调整,剔除出中国平安(601318.SH)、顺丰控股(002352.SZ)、海螺水泥(600585.SH),新加入了爱美客(300896.SZ)等成分股,从行业看,剔除股所属行业为金融、工业、材料,而新加入股所属行业为医疗保健、信息技术、可选消费。

龙头白马为何在过去表现优异?

WIND茅指数的构建,成分为各行业龙头白马,具有业绩稳健增长、本行业市场占有率高的特征。在过去能持续获得超额收益,原因主要来自于持续稳健的增长属性。

自从2015年那波牛市后,细分来看,龙头白马股的行情其实为两次:

分别为2017年的“漂亮50”和2020年的“茅指数”。

2017年的“漂亮50”白马抱团是龙头股的全面行情,大部分行业——不管是传统制造业、消费食品医药,还是TMT与高端制造,只要是个龙头,市值最大,就能涨一波。最终的高潮是2018年年初,工商银行的PB做到了1.35(现在是0.63)。

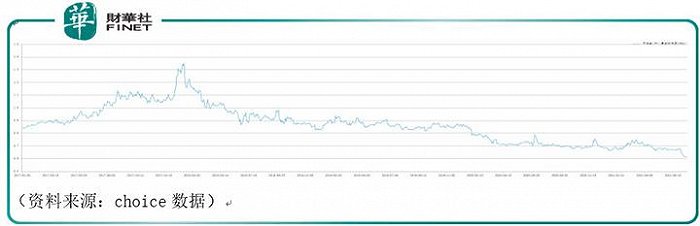

下图为工商银行PB值(2017年至今)。

而2020年的“茅指数”白马抱团却只属于部分高确定性资产的行业龙头,茅台暴涨,平安暴跌,招行向上,工行向下,行业上明显的特点,更偏向于食品饮料医药等的消费行业。

这两次看似都是龙头行情,但风格却并不相同,究其原因,在于:

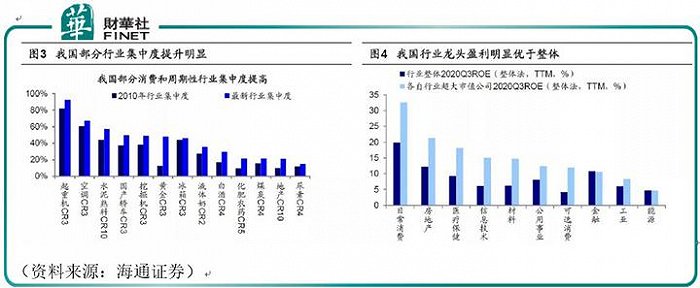

2017年各行业龙头的抱团普涨,背后是宏观上的产业结构变革,行业内的大企业盈利能力超过了中小企业。

自2015年底供给侧改革提出“三去一降一补”,进一步促进了部分消费和制造业行业集中度的提升。例如2010-2019年期间液体奶CR2从28%升至36%,黄金CR3从13%升至48%,国产轿车CR3从37%升至50%等。

而2020年的茅指数行情,更多是机构资金抱团的结果,证据为2020年频繁推出的“日光基”、公募基金规模的快速扩大,以及主流公募基金的持仓相似性。机构资金抱团的背后是对宏观经济下滑的预期,低利率低增长、流动性泛滥,导致高杠杆资金对确定性高的长久性资金的追逐。

茅指数为什么今年不行了?

2021年春节后,茅指数开始持续回调。这其中既有年初市场对于流动性收紧的担忧,也有业绩不及预期,市场对于龙头公司盈利成长能力可持续性的怀疑。2021Q1茅指数业绩同比复合增速仅为14.7%,远不及中证100复合增速41.8%的水平,反观2020年全年茅指数业绩同比增速则高于中证500约27.4%。疫情影响的消退,让中小企业迎来了比龙头公司更快的复苏。

从估值角度看,纵向对比美国FAAMNG六大巨头,安信证券认为茅指数至今仍存在较高估值溢价,目前我国茅指数(剔除银行保险)的估值水平仍高于美股核心资产(剔除金融)约20%。

随着今年茅指数的整体业绩不及预期,公募基金经理们也对抱团股的态度出现分歧。

具体到个股举例,“医药女神”葛兰加仓“牙茅”通策医疗,在葛兰加仓背后,通策医疗一季度业绩表现靓丽。一季报显示,2021年一季度公司实现营业总收入6.3亿,同比增长221.6%;归母净利润1.6亿,同比扭亏,净利润增长率达962.9%。

而与此同时,张坤、归凯则对通策医疗进行了减持。一季度,张坤掌管的易方达中小盘混合型证券投资基金,位居通策医疗第六大流通股股东,减持了230.01万股至700万股。归凯管理的嘉实新兴产业基金,位居通策医疗第八大流通股股东。在一季度,其减持29.96万股至347.1374万股。

从公募基金对于龙头白马的持仓动作上可看出,目前机构对于茅指数成分股出现了明显分分歧。

安信证券对此认为,茅指数成分股当前无法完全包含“核心资产”,遂推出了以新兴产业为代表的“宁组合”。

异军突起的“宁组合”

2021年以来,茅指数表现平平,但宁组合等新兴科技产业却表现亮眼。在“缺芯荒”与“新能源”的逻辑背景下,以宁德时代、比亚迪为首的个股异军突起。特别是宁德时代,从2018年初登创业板的不足500亿元,到2021年5月末突破万亿元,仅用了三年。

目前,“宁组合”总共有18家公司,涵盖多个概念板块,如新能源概念比亚迪、宁德时代、阳光电源、隆基股份,医美领域的爱美客,医疗服务领域的爱尔眼科、通策医疗等。WIND宁组合指数本年初至今涨幅为50.49%,近一年涨幅为127.02%。

安信证券指出,“宁组合”龙头个股主要特点是:高估值对上涨约束较弱,上涨动能与短期景气、高业绩持续性及成长速度等指标更相关。2020年,即使受疫情冲击,但“宁组合”成分股大多实现了30%以上的业绩增速以及30%以上的资产扩张速度。

结语:新旧之争,方向为何?

以各行业龙头为代表的茅指数,与新兴产业为代表的宁组合,似乎是市场的一对跷跷板,就和当年大小盘之争一样,你方唱罢我登场。未来是以新兴产业为市场主要投资方向,还是仍然以行业龙头的稳健投资策略为主?

中信证券认为,今年下半年市场风格将从一线龙头的价值投资演绎切换为以细分龙头为标签的中赛道成长。在此背景下,赛道景气上行的能源安全主题、国防机弹主题、数字人民币主题等方向上的隐形冠军有望成为下半年首选品种。