原标题:电池荒里的二线厂商搏杀指南

图片来源:Unsplash-Kumpan Electric

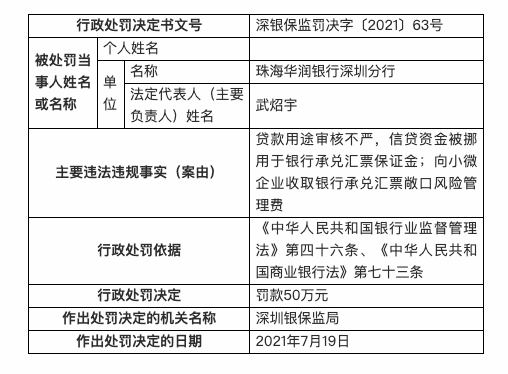

图片来源:Unsplash-Kumpan Electric7月21日,据财联社等多方媒体消息确认,宁德时代已正式起诉中航锂电专利侵权,涉案专利包括发明与实用新型专利,涉嫌侵权电池已搭载在数万辆车上。

法律界人士表示,中航锂电一旦败诉,全系产品将可能面临禁售。

今年上半年,中航锂电凭借激进的扩产计划,装车量从去年同期的0.76GWh扩张至3.63GWh,跻身国内动力电池市场装机量排名第四位。若宁德时代胜诉,这将给中航锂电的产能扩张当头一棒,甚至影响其IPO进程。

放至更大背景来看,这其实是此轮动力电池荒里,一二梯队厂商角逐白热化的一个缩影。

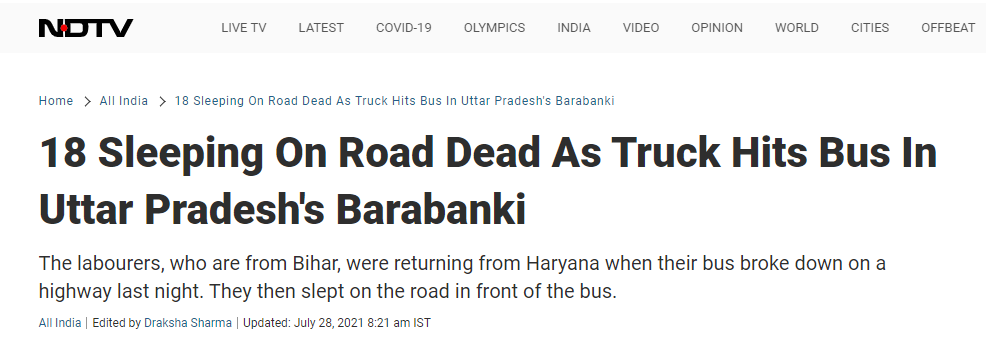

动力电池的产能荒并不是一个短期现象,据广发证券测算,未来几年,全球动力电池均处于供给紧张状态,将催生动力电池厂商更多的扩产计划。即便考虑了每年新增扩产动态,2021至2025年,全球动力电池产能缺口仍将从17GWh扩大至370GWh。

图1:未来5年全球动力电池的产能缺口规模测算

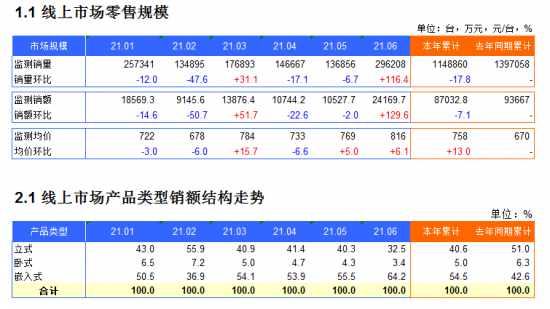

图1:未来5年全球动力电池的产能缺口规模测算百亿投资建产线、加班加点赶产能、密集收购上游原材料公司,以国轩高科、中航锂电为代表的一批二线动力电池厂商,正为扩产全副武装,气势不输第一梯队。

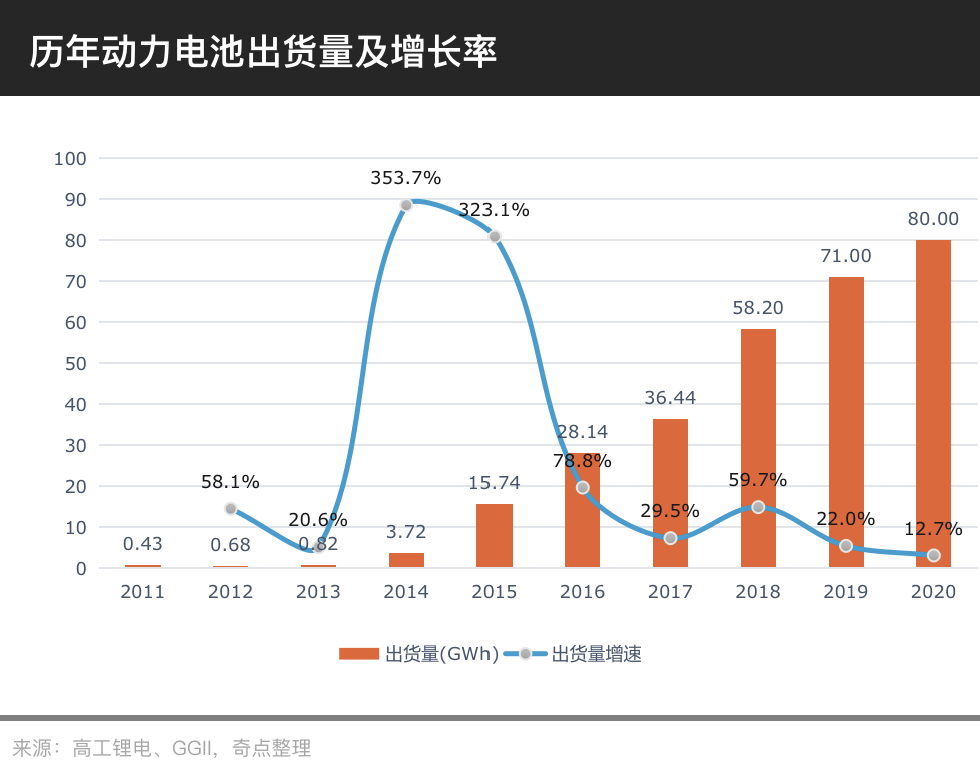

而从市场份额上看,1-5月,宁德时代、LG和比亚迪三家,仍牢牢占据70%以上市场,第二梯队整体市占率并未有显著提升。

但在第二梯队内部,中航锂电、蜂巢能源扩张步伐激烈,市场份额增长显著。

那么,在新一轮动力电池上行周期里,第二梯队厂商能否借机上位?孰能杀出重围,孰又可能陨落?

周期大逃杀

股价全线上涨,这是一轮行业周期上行时的经典场景。

近一个月,中证动力电池指数从7月1日的4685.75,一路爬升至7月27日的4871.61。

宁德时代自不必说,其股价从年初358元涨至7月26日收盘价539.78元,涨幅超过50%。二线厂商中,国轩高科最近一个月股价累计上涨了近70%;亿纬锂能的股价累计上涨超过20%。

未上市的企业中,中航锂电自去年12月至今融资近60亿元,包揽了基石资本、红杉资本等明星投资机构;蜂巢能源于今年2月完成35亿A轮融资,并表示将于2022年进军资本市场。

图2:中证动力电池指数,图源wind

图2:中证动力电池指数,图源wind历史不会重复,但会押韵。上一轮锂电景气度全面上行,发生在7年前。

2014年,受飞涨的新能源汽车需求影响,锂电行业开启了扩产军备竞赛。一年之内,锂电厂商从2013年的不到50家,迅速增长至100家以上,以沃特玛为首的一批二线厂商,扩产规模以10亿起步,由此站上动力电池舞台。

然而,在随后的4年里,他们经历了需求暴涨复又暴跌的残酷考验,绝大多数就此湮灭。

沃特玛的高光时刻起于2015年。当年,工信部部长苗圩发话,要为刚起步的新能源车市场多引入玩家,把行业池水搅活。沃特玛由此成为了这潭池水里,首批符合《汽车动力蓄电池行业规范条件》的10家厂商之一。

至2017年,沃特玛通过跑马圈地建产线、引入股东投资、绑定地方政府等方式快速上位,成为装机量仅次于宁德时代与比亚迪的第三大动力电池厂商。

但破灭的种子也在生根发芽。

2017年,产能过剩的阴霾袭来,SNE Research数据显示,随着前两年疯狂扩张的产能集中释放,动力电池行业总供给与总需求比例达到157%。

与此同时,新能源汽车补贴政策调整,工况续航里程在150公里以下的电动车不再享受补贴。

由于技术不达标,沃特玛原形毕露。一方面,已生产电池由于未达到能量密度要求直接滞销。更致命的是,江苏九龙等多量搭载沃特玛电池的大巴先后遭遇严重电池故障,纷纷要求沃特玛退款退货。

2019年,在供应商与客户的一片讨伐声中,沃特玛轰然倒下,于11月13日公告确认进入破产清算程序。

技术不仅仅是沃特玛一家迈不过去的门槛,也是此轮周期中阵亡厂商的共同死因。

例如,比克电池曾在2015年为诸多新能源车企供货,产能火力全开,但随着2017年市场需求逐渐萎缩,或是有如众泰与华泰等小车企,由于电池性能不足而销量停滞,无力偿还比克电池数亿元欠款,或是有如小鹏汽车等车企成长壮大,改换宁德时代等头部厂商电池,独留比克电池在寒风中,被市场逐渐抛弃。

2019年上半年,全国动力电池厂商仅剩69家,比2016年巅峰时的217家减少近七成。

2021年,上行周期再度开启。前一批二线厂商悉数退位,新一轮厂商登场。

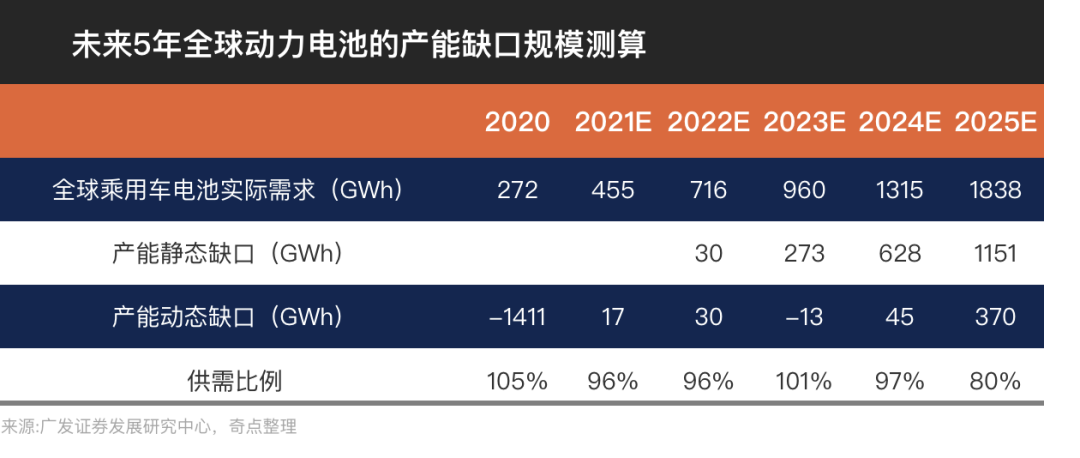

图3:历年动力电池出货量及增长率

图3:历年动力电池出货量及增长率与上批厂商不同的是,这批二线厂商经过了上一轮周期大逃杀,至少拿到了技术的入场券。

国轩高科前几年的大动作,是拿下北汽18.75亿订单,承包其EC180车型的电池供应。2018年,随着EC180年销量超90000台,国轩高科当年营收突破50亿,同比增长5.97%。

2020年,国轩高科被大众集团“相中”,豪掷60亿成为其第一大股东。由此,国轩高科成了“大众系”公司,研发、市场均有了靠山。

亿纬锂能最重要的考验则来自2017年的戴姆勒。最终,其通过合资抱上SKI大腿,引入软包电池生产线,成为宁德时代之后的第二家打入豪车“朋友圈”的电池厂商。今年2月,亿纬锂能进一步宣布,已向戴姆勒批量交付锂电池产品,两者新项目进展顺利。

借由戴姆勒“光环”,亿纬锂能在最近几年里,先后收到福特、起亚、宝马抛来的橄榄枝,打开了名企的销路。

此外,中航锂电、蜂巢能源等厂商,均与广汽能源、长城汽车等主机厂深度绑定,拥有其市场订单。

既有车企朋友圈、也有经过市场验证的技术,这是此轮二线电池厂较上一轮的不同。那么,他们能在这轮周期大逃杀中平安渡过吗?

窗口期,在争什么?

“以前是缺优质产能,现在是缺产能。”某券商研究员黎明告诉奇点,“按此形势,不排除车企为了解决燃眉之急,愿意让渡电池质量,选择次优厂商。”

不乏有车企转而投入二线厂商的怀抱。

广汽埃安从去年开始,不再采用宁德时代电池,转向中航锂电523电池。去年10月,亿纬锂能收到宝马供应商定点信,从宁德时代“虎口夺食”,成为宝马第二家国内电池合作商。

1-5月,宁德时代的市场份额已下滑近10%。

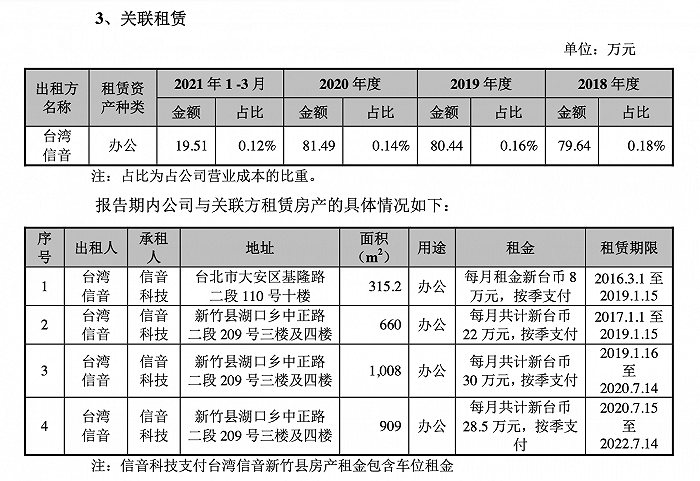

图4:2021年(截止5月)动力电池市场份额

图4:2021年(截止5月)动力电池市场份额二线厂商看到了一个前所未有的机会——拿订单、积累资本,进而技术更强,拿更多订单。在过去几年里,只有在宁德时代身上印证了这样的正向循环。从2017年至2020年,宁德时代国内市场份额从29%提升至50%,而被归类于“其他”的,份额从51%骤降至18%。

动力电池荒里,以争夺订单为起点的一场扩产军备赛就此展开。

5年4倍,国轩高科的产能目标可谓是激进,在合肥、柳州、南通等地耗资上百亿投产轰炸后,其预计产能将从2020年的28GWh升至2025年的100GWh;

亿纬锂能当前磷酸铁锂与三元软包产能总和,不过15GWh,却誓要在扩产计划上力压一头,据其今年以来的5条扩产公告显示,其规划动力+储能电池总产能接近190GWh;

就连2016年新成立的蜂巢能源,也规划到2025年全球产能超过200GWh。

以百亿为投资门槛,动力电池厂商拼命想抓住产能。“二线厂商必须趁此窗口期积累尽可能多的资本,才有可能做更多技术迭代,缩小与宁德时代的规模差距”,研究员黎明分析道。

但扩产并非硬拼规模,翻车者大有人在。

2017至2020年,在新一轮动力电池荒来临前,国轩高科始终在吞食激进扩张的苦果。

从2014至2017年,在动力电池销量暴涨的几年中,国轩高科蒙眼狂奔,产能从不到4GWh扩张至7.5GWh,与此同时,多条价值数十亿产线还在建设中。

行业供给的爆发往往只需几个月,而提前两三年产线投资的厂商,却无法急刹车。

2017至2019年,国轩高科销售收入从48.38亿元增长至49.59亿,存货账面余额却从9.01亿增至20.02亿元。与此同时,其2019年应收账款金额56亿,占同期总资产的22.27%。

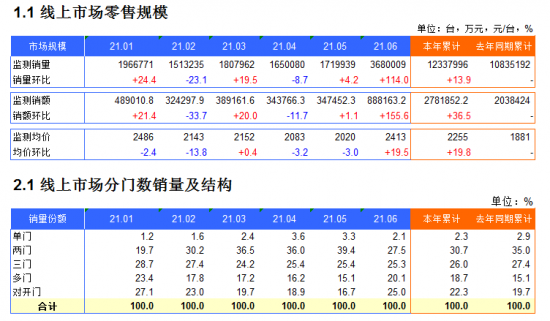

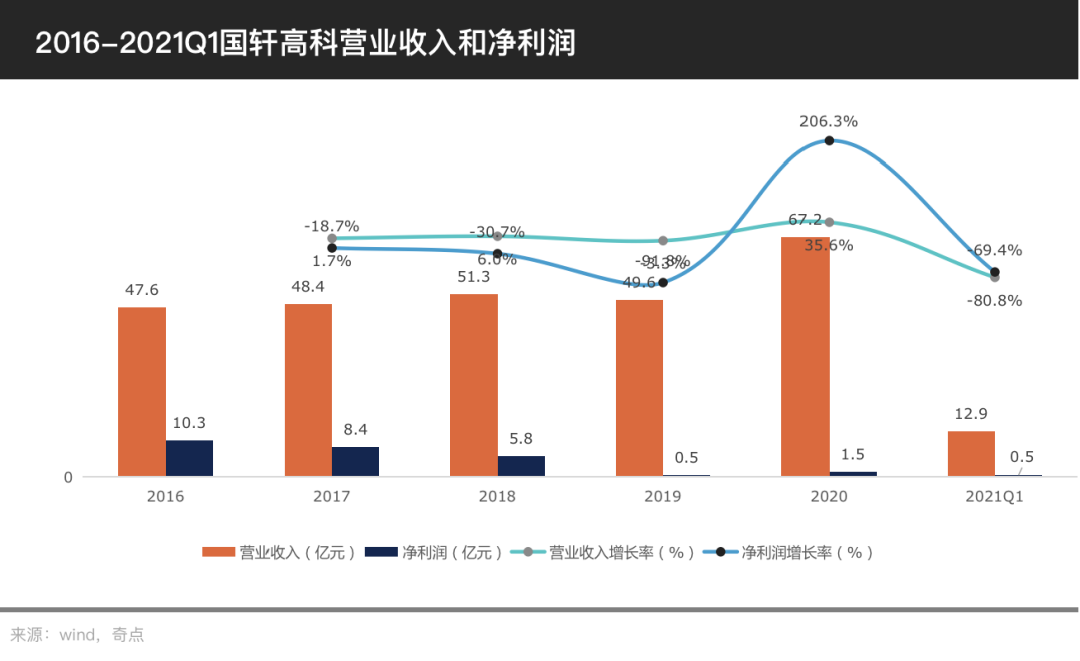

图5:2016-2021Q1国轩高科营业收入和净利润

图5:2016-2021Q1国轩高科营业收入和净利润多重压力下,国轩高科现金流紧绷,不得不大举借债。截至2019年底,包括银行借款、可转换公司债、融资租赁等在内,国轩高科有息负债总额达83.51亿元,产生财务费用超过2.9亿元,同比增加170%。

2020年,国轩高科市场份额进一步丢失,装机量排名从2019年的第三下滑至第五。

扩产,是一场考验胆识与洞见的危险游戏。由于产线建设必须提前1.5至2年进行,且动辄上亿投入,前置的决策,成了兼顾同行产能、下游需求、客户回款周期等因素的大型博弈。

根据高工锂电数据,今年1~5月,我国动力电池产量累计59.5GWh,装车量累计41.4GWh,这就意味着,即便在产能紧缺的行情中,仍有18.1GWh的产能尚未利用。

谁被争抢,谁被剩下,量的争夺步步皆风险,稍有不慎,便踏入深渊。

排除“量”的因素,“价”的因素也同样重要。

以动力电池的几种主要原材料为例,正极材料碳酸锂截止7月20日报价8.8万元/吨,较年初上涨60%以上;电解液核心材料六氟磷酸锂近乎坐地起价,从年初11万元/吨暴涨至40万元/吨;三元电池正极材料氢氧化锂,今年以来价格涨幅亦超过50%。

上游无形的手,正在一点点扼住动力电池厂商的咽喉,似乎只有宁德时代强势抗衡。

从2021年一季度盈利情况看,宁德时代以27.28%的毛利率领先同行。其不仅自制正极材料、电解液与隔膜,甚至收购了锂、镍等矿山资源,将上游话语权牢牢握在手中。

相比之下,第二梯队厂商毛利率均出现不同程度的下滑,国轩高科从去年年底的25.23%下滑至24.96%,亿纬锂能从29%下滑至26.94%,孚能科技更是从15.92%暴跌至3.89%。

对上游的资源掌控权决定着厂商的利润,资金实力稍强者,开启了加速布局。

今年以来,国轩高科成立多个子公司,布局正负极材料,并在宜春投资115亿,从事矿山资源开发、碳酸锂提取等。

亿纬锂能亦不甘示弱,自2月起密集发起6笔上游材料收购,涉及钴、锂、镍资源,碳酸锂/氢氧化锂以及正极材料等各个领域,总价将近200亿。

在产量大规模释放过程中,对上游资源的整合能力,势必进一步拉开厂商间的盈利差距。在产能争夺战之外,上游卡位战,显得同样激烈而致命。

谁能笑到最后?

在一场周期上行的军备竞赛中,大家都会拼命争抢市场份额,但在技术迭代面前,市场份额又总是如此不堪一击。

面板行业的夏普是一个生动的案例。全世界第一条面板六代线、第一条八代线、第一条十代线,均出自夏普之手,其记录无出其右。

突袭者来自三星。2008年前后,三星冒着巨亏风险,大举投入成本更低、产品更薄的侧光式技术,将LED电视成本降了一大半。此举一战成名,帮助三星横扫全球60%以上市场。

而彼时的夏普,由于成本过高导致产能过剩,再无力投资上亿元高世代线。从巅峰时占据全球面板半壁江山,到被宣布彻底出局,只有不到10年。

光伏行业单晶硅替代多晶硅又是另一个案例。2015年,隆基股份率先普及金刚线切割技术,迅速拉低单晶硅与多晶硅技术的成本差距,而由于单晶硅转换效率比多晶硅高出3%之多,单晶硅很快走上历史舞台。

此后登上排位赛前列的隆基与中环,均是单晶硅路径坚持者,而江西赛维、英利绿色能源等多晶硅巨头,悉数以破产收场。

回到动力电池行业,磷酸铁锂与三元电池两大阵营地位此消彼长,牵动所有站队者的命运。

2021年5月是重要的转折点,以5月为分界线,磷酸铁锂电池产量3年来首度超过续航能力更强的三元电池。

5月份,磷酸铁锂电池产量为 8.8GWh,占动力电池总产量 63.6%,与此同时,三元锂电池的产量为5.0GWh,占比为36.2%。

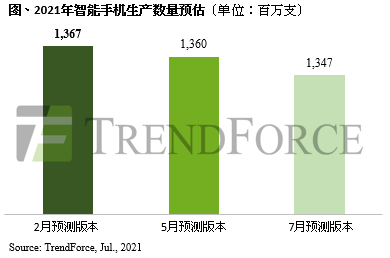

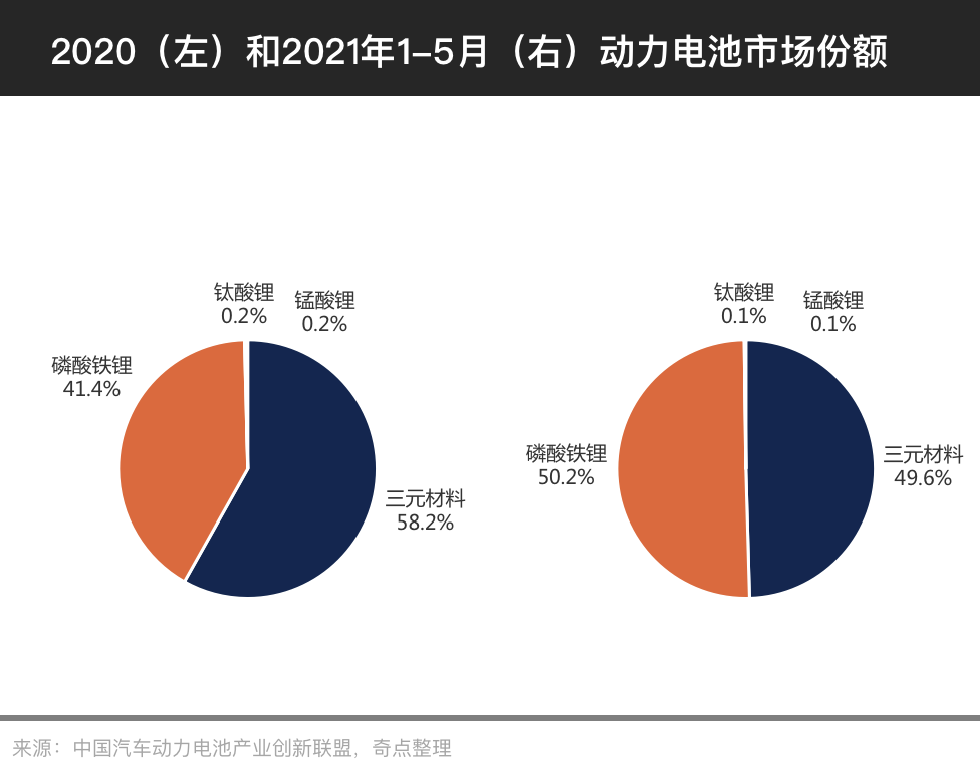

图6:2020与2021年1-5月动力电池份额

图6:2020与2021年1-5月动力电池份额三元电池频繁的起火与召回事故,以及更高昂的成本,使得其在今年技术PK中暂居下风。

而这也略微影响了动力电池排位赛战局。

比亚迪隶属于磷酸铁锂路线的刀片电池在续航里程上取得突破,其装机量自2020年上市以来不断攀升。今年5月,其市占率较2020年底进一步上升了2.4%;

死磕三元软包电池的孚能科技,市场份额略有下滑,从2020年底的1.3%下滑至今年5月的0.9%。而其股价则在今年上半年同行动辄20%以上的涨幅里,逆势下滑20%以上。

变量因素仍有许多,例如,比亚迪大力推广的刀片电池,让市场对磷酸铁锂能量密度增加了期待,宁德时代新研发的不起火三元电池,以及广汽最近推出的弹匣电池系统安全技术,都对三元电池安全性做出改进。

新技术能否被市场验证,有待大规模的量产数据证明。站在当前时点上,不同技术门派仍然难分胜负。

但可以肯定的是,当这波动力电池荒的时间窗口期过去,行业将陷入真正的技术肉搏战。细微的性能与成本差异,都可能引发市场订单的大规模倒戈。毕竟,在上一波产能过剩潮里,残酷的淘汰赛就曾上演。

对于等待着上位的二线厂商而言,借助产能荒完成丰厚的资本积累是第一步,借助资本积累升级迭代技术,跟上变革的潮流,则是更关键的一步。

两步跨越风险丛生,一场刺激的争夺赛已经打响。