原标题:新能源汽车来了,有色金属将告别周期属性?

文|阿尔法工场聂来斌

长期以来,投资有色金属股票,一直被认为是在周期沉浮中艰难捞金。但在今年中报季后,这个观点可能将成为历史。

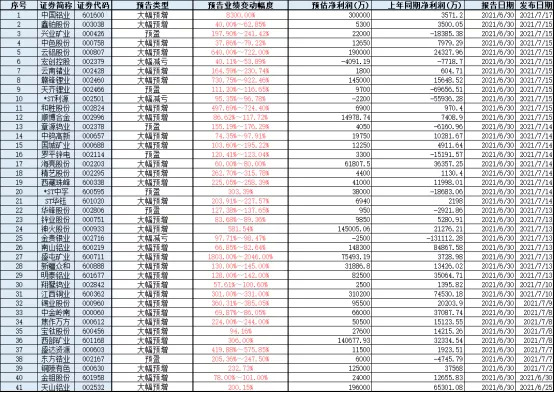

6月至今,A股各家企业纷纷披露业绩预告。众多行业板块中,有色金属业内企业一枝独秀,自6月25日天山铝业(002532.SZ)发布业绩预告起,有色行业41家发布业绩预告的企业,上半年业绩均同比增长。

41家企业中,中国铝业(601600.SH)以增长8300%居首,去年同期10家亏损企业中,7家实现盈利,3家大幅减亏;被实施风险警示的3家企业中,2家实现盈利。

从此次业绩预告来看,有色金属这种传统的周期性品种,业绩增速远高于成长股,纵览通信设备、电子元器件两个行业,在已经披露业绩半年业绩预告的企业中,均未出现业绩同比增长8000%以上的企业。

由此可见,有色金属行业内企业业绩增速,已经远把公认的成长股甩在身后。

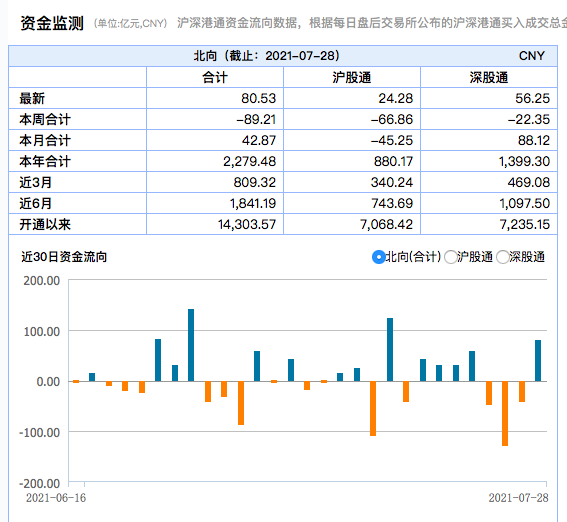

在基本面的大幅改善的背景下,有色金属板块在二级市场受到投资者高度关注。以7月22日为例,A股股票成交额前10位的企业中,有3家有色行业企业,分别为天齐锂业、北方稀土、赣锋锂业。

其实有色金属行业具有明显的周期属性,即股价不高,但是支付股息非常高,并随着经济周期的盛衰而涨落的股票。此前市场普遍认为,购买这类股票的投资者,不是在投资,而是投机。

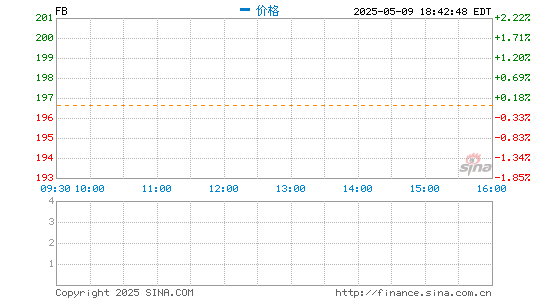

但是从7月22日盘面上看,天齐锂业股价盘中续创历史新高,达到86.35元每股;赣锋锂业股价盘中续创历史新高,达到200.18元每股;北方稀土股价盘中续创历史新高,达到41.69元每股。

有色冶炼加工行业指数,盘中创下2017年三季度以来阶段性高点,为2326.79点。一改此前“有色金属等周期股股价不高,且经常被动涨跌”的传统观念。

但即便有色金属业内企业股价连创新高,但依旧有投资者认为其周期属性不变,此次业绩爆发只是暂时的,并不具有长期性。

实际上,这是投资圈中最大的“傲慢与偏见”。

01、有色金属有了消费属性

今天的有色金属行业,除具有明显周期属性之外,还有时代赋予这个行业的消费属性。

所谓“周期”,不过是某个时间段,某一产品在需求端持续放量,供不应求导致企业产销两旺,甚至供给端企业加价,需求端也不惜重金购入,从而进一步提升企业业绩。

照此看来,哪个企业没有周期属性?缘何单独看不上有色金属?仅以通信设备和电子元器件两个行业为例,若不是伴随科技进步,芯片制程工艺不断升级,单一芯片算力持续提升,如何承载消费者愈发复杂的应用需求?而且受疫情影响,车规级芯片如今持续短缺,导致车企被迫减产。

今年6月份,欧洲汽车供应商协会对外表示,半导体短缺已经导致全球50万辆汽车的生产延迟,并可能持续拖累汽车制造商直至2022年。7月19日,丰田高冈工厂宣布,因为受半导体短缺影响,部分生产线将停产5天。

从厂商公开信息可知,其停产产线主要负责“卡罗拉”和“卡罗拉Touring”两种型号,国内版本定位为A级燃油车,包括1.2升涡轮增压汽油发动机;1.8升发动机,2.0升发动机三种型号。

实际上,不仅丰田极力保证新能源车产能,目前多数厂商都在极力维持新能源车型产能不受影响,在整车销量逐步下降的背景下,新能源车动力电池装车量不降反升。

根据汽车动力电池产业创新联盟数据,今年6月份动力电池装车量约为11.1GWh,产量共计15.2GWh,同比增长184.3%,环比增长10.2%。宁德时代6月装机量5.44GWH,占比达49%,以绝对优势稳居第一,比亚迪位居第二,LG化学位居第三。

具体而言,三元电池产量7.4GWh,占总产量48.4%,同比增长133.6%,环比增长47.1%;磷酸铁锂电池产量7.8GWh,占总产量51.2%,同比增长256.4%,环比下降11.3%。三元锂电池占比下降,主要是因为近年来消费者对长续航需求日益明显,且磷酸铁锂电池成本明显下降。

更为关键的是,根据国家规定,当动力电池容量衰减至80%以下,则会进行强制回收。目前三元锂电池的循环寿命在800次左右,磷酸铁锂电池则能达到2000次。长期来看,磷酸铁锂电池在成本控制方面更具优势。

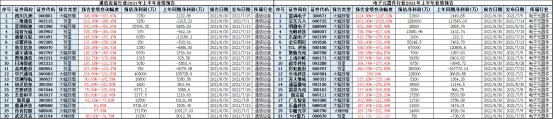

这一数据在汽车销量中得以充分体现,根据盖世汽车研究院数据可知,2021年5月、6月汽车销量同比下降的背景下,内燃机车型(ICE)占比,从今年4月份86.3%降至6月份的82.55%。电池动力汽车(BEV)占比从8%提升至10.98%,增速明显。

由于动力电池成本,在BEV车型中占比将近40%,因此市场一度认为买BEV汽车,就是在买电池。此前有报道称,造车新势力中的小鹏汽车董事长,何小鹏为了顺利从宁德时代拿到电池,在宁德时代蹲守1个星期。

由此可见,作为动力电池主要生产原料,锂金属如今已经具有较为明显的消费属性,单纯以周期品衡量锂矿,显然落后于时代发展。

02、业绩大增能否持续?

由电动汽车销量大涨,传导至动力电池销量提升,持续紧张的上下游供给关系,导致动力电池原料供应商提价,但依旧产销两旺,从而提升业绩。

这种情况在未来可预见的三到五年,不会有所缓解。

根据中汽协数据,6月新能源汽车销量为25.6 万辆,同比增长1.4倍。今年上半年,新能源车销量达120.6万辆,同比增长2倍。乘联会据此预计,新能源乘用车全年销量超过240万辆,同比近乎翻倍。

新能源汽车日益庞大的市场缺口,给动力电池企业带来确定性增量市场。据盖世汽车不完全统计,2021年一季度,宁德时代、比亚迪、国轩高科、中航锂电等动力电池企业相继公布了20多个动力电池相关新投建项目,投资高达1600多亿元,建设年产能超过350GWh。

时至今日,亿纬锂能再次斥资24.5亿元投建5条不同类型锂电池生产线,累计产能约为12.2GWh。

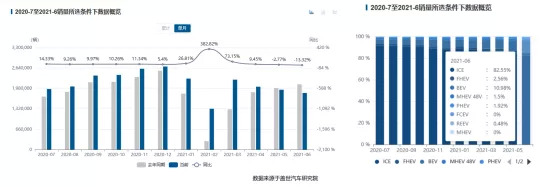

可是即便如此,动力电池依旧面临巨大产能缺口。全球新兴能源市场调研机构SNE Research预测,到2023年,全球电动汽车对动力电池的需求达406千兆瓦时(GWH),而动力电池供应预计为335千兆瓦时(GWH),缺口约18%。到2025年,这一缺口将扩大到约40%。

动力电池制造企业不断扩产,然而缺口却不断扩大,也间接印证动力电池市场供给关系高度紧张。在动力电池产销两旺背景下,上游锂原料供应商同样满载运行。为调控紧张的供给关系,各家原料厂纷纷提价。

截至今年3月12日,国内电池级碳酸锂市场均价为83500元每吨,一周时间每吨单价上涨6000元,四个月时间现货价格已经翻倍,几乎隔一天就要调涨一次。而且不仅是碳酸锂,锂电池中所需的其他锂盐价格也持续走高,从年初1月份至今,碳酸锂价格上涨近60%,氢氧化锂涨价35%,磷酸铁锂涨价近20%。

至5月中旬,碳酸锂价格突破9万元每吨,粗颗粒氢氧化锂上涨至8.6万元/吨,锂精矿价格上涨至600美元/吨以上。以前文提及的天齐锂业、赣锋锂业为例,产品产销两旺且叠加产品提价,业绩增长也就不难理解。

聚焦电池成本构成,无论是磷酸铁锂电池,还是三元锂电池,正极材料都是占比最大的分支。但据产业信息网统计,虽然2020年我国动力电池产能共计为511GWh,但出货量仅为80GWh,总产能利用率仅为15.66%。

动力电池产量虽然83.4GWh,装机量仅有63.6GWh。这也间接证明动力电池行业高端电芯及优质产能不足,但低端产能过剩相对严重,进一步造成电池供应紧缺。

以目前市场来看,现阶段批量应用于锂电池的正极材料主要有钴酸锂、锰酸锂、镍酸锂、钴镍锰酸锂以及磷酸铁锂。

故此,拥有钴矿、锰矿、镍矿的企业业绩,会伴随动力电池需求提升形成共振增长。这也是有色板块企业均实现业绩增长的主要原因之一。

03、工业维生素的天花板

有色金属板块中,除为动力电池提供原料的企业业绩预增外,素有“工业维生素”之称的稀土分支,最近一个月涨幅显著。

其中全球最大稀土产品供应商、稀土企业集团和稀土产业基地北方稀土股价翻倍,五矿稀土当月涨幅超70%,股价创2015年三季度以来阶段高点。为北方稀土供给稀土原矿的包钢股份,当月涨幅超60%,股价创2018年以来阶段高点。

稀土公司股价大涨的背后,是相关企业基本面的大幅改善。经梳理,已经披露2021年半年报预告的企业中,预期净利润TOP15中,有9家企业净利润超去年全年。其中中国铝业上半年预期净利润将近去年的4倍,包钢股份预期利润是去年全年的近6倍。

唯一一家同比下滑的领益智造,还是受到疫情影响,海外部分厂区生产短暂停工,导致部分项目量产延后,同时叠加企业新开多项研发项目,研发费用高企,且公司正在布局汽车、5G、医疗、清洁能源等新业务,前期投资较大。

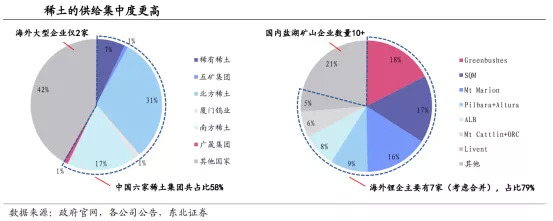

从基本面来看,稀土板块企业成长性与有色金属行业趋势相同,但究其根本,是因为稀土行业供给关系已经从根本上改变。

长期以来,国内稀土一直被当做“土”卖,不仅价格低,还管“够”。整个行业无序扩产,且业内企业互相压价。随后国内出台系列措施提振稀土价格,限量开采就是其中重要手段。

经过几年的调控后,今年3月初,肖亚庆依然明确表态稀土价格太低,7月初王江平再次表示将推动《稀土条例》尽快出台,稀土价格有望进一步提升。

而且从全球供给侧来看,由于我国具有全球品类、体量最大的稀土矿,所以掌握全球60%以上稀土产能,并由国内六大稀土集团集中把控。

有趣的是,我国掌握全球半数以上稀土产能,但是2019年稀土化合物进口量约为4.1万吨,是全球第一大稀土进口国。这主要受益于徐光宪教授,将核燃料萃取技术运用至稀土分离领域,并成功实现较美国更低成本完成稀土分离,从而以更高性价比,让美国芒廷帕斯稀土矿一度关闭。

可以说,凭借徐光宪教授改良的稀土萃取技术,坐拥全球体量最大、品种最全的稀土矿,我国稀土产业自己就是天花板。以五矿、北方、南方、厦门等6家稀土集团为主的产业联盟,有望成为稀土届中的OPEC,在未来左右国际稀土价格。

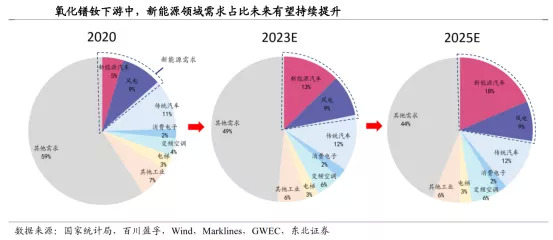

继续聚焦新能源领域,自从碳中和目标提出以来,欧美等地也在大幅提升电动车市场份额,全球范围内,稀土需求已将继续提升。按照东北证券预测,至2025年,氧化镨钕在新能源领域的需求,或将从2020年的14%提升至25%。

仅就新能源车来看,纯电动车单车钕铁硼消耗量约为 3.5kg,混动单车用量约 2kg。传统汽车由于仅在EPS/微电机产品需要稀土材料,所以单车用量远低于1KG。

故此,面对以新能源车为代表的下游市场持续放量,未来稀土产能又持续受限的背景下,国内稀土价格在可预期的未来势必会进一步提升,价格增幅或将远高于当今锂矿增幅,此次半年报预告中,稀土企业业绩的爆发式增长,也许只是小试牛刀。

面对极具成长性的有色金属行业,还有谁能固执地认为,投资有色金属这种周期性行业,是一种投机行为?