原标题:矿业巨头必和必拓破纪录派息2美元,将出售石油资产予澳洲伍德赛德

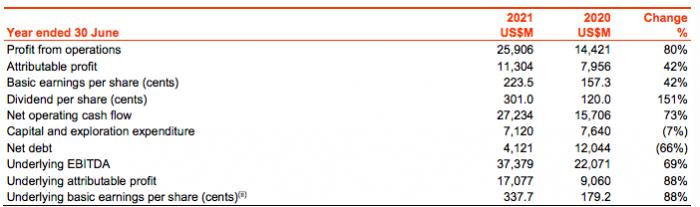

21世纪经济报道记者 舒晓婷报道 当地时间8月17日,全球最大的上市矿业公司必和必拓集团(BHP Group)公布了2020-2021财年(截至2021年6月30日)的业绩。财报公布后,该公司在伦敦上市的股票飙升近10%。

根据财报,受大宗商品价格高企等因素驱动,必和必拓本财年运营利润为259亿美元,同比增长80%;基础可归属利润为171亿美元,同比增长88%;净经营现金流为272亿美元,连续第5年超150亿美元;自由现金流达到创纪录的194亿美元;资产负债表表现稳健,截至2021年6月末净债务为41亿美元。

在较强劲的业绩支撑下,必和必拓集团董事会宣布创纪录的每股2美元的最终股息(相当于92%的派息率),该公司的股东全年收益将超150亿美元,过去3年的收益超380亿美元。

创建全球前十的独立能源公司

除了强劲的财务业绩,必和必拓集团宣布对公司的投资组合进行调整,使其更有实力通过生产全球经济增长和“脱碳”所需的大宗商品来实现价值增长。

根据财报,必和必拓集团与澳大利亚石油天然气公司伍德赛德(Woodside)签订了一项合并承诺协议,旨在创建一家全球产量排名前十的独立能源公司。

必和必拓集团董事长麦肯齐(Ken MacKenzie)在财报中指出,必和必拓与伍德赛德围绕石油业务合并达成协议,将通过扩大经营规模和协同效应促使公司的油气资产价值最大化,并以更多样化的产品组合支持能源转型。

通过全股票合并后,新的公司将由Woodside与必和必拓的股东分别持有52%、 48%的股权。合并后,通过优化企业流程和系统、提高勘探的资本效率等,预计产生超4亿美元的协同效应,从而促使新公司具有更强的财务弹性。

必和必拓目前是伦敦证券交易所市值最大的公司,根据规则,必和必拓需从英国富时100指数中剔除,将主要股票转移到澳大利亚上市。

值得注意的是,合并后的业务专注于建立和维持高回报与弹性碳排放(carbon-resilient)投资组合,其中包括天然气和新能源技术。合并预计于2022年第二季度完成。

据悉,截至2021年6月30日,必和必拓集团石油业务的总资产价值为154亿美元,为该集团贡献了39亿美元的收入。瑞士信贷集团分析师卡维克(Saul Kavonic)认为,石油不再符合必和必拓的投资组合或面向未来的战略。

投资57亿美元用于钾肥项目

除了石油业务合并, 必和必拓集团董事会还批准投资57亿美元用于加拿大萨斯喀彻温省Jansen Stage 1钾肥项目,以实现投资组合多元化;该项目预计将每年生产约435万吨钾肥,首批投产时间在2027年。

“这对必和必拓是一个重要的里程碑,不仅是在公司的投资组合中增加一种新的大宗商品,还为公司开辟了一条新的增长战线。” 必和必拓首席执行官亨利(Mike Henry)表示。

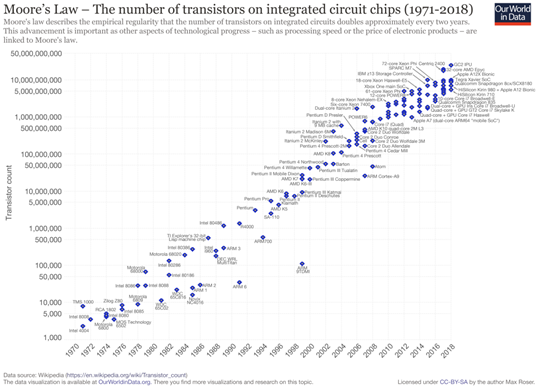

今年5月,国际能源署(International Energy Agency)表示,要实现到2050年全球净碳排放为零的目标,必须立即停止对新的化石燃料供应项目的投资。

在净零排放的背景下,相关企业陆续开启转型探索之路。自去年以来,包括英国石油公司(BP PLC)和荷兰皇家壳牌公司(Royal Dutch Shell PLC)在内的几家欧洲大型石油公司已承诺减少排放,并开始出售碳排放量较高的化石燃料资产以及加大对可再生能源的投资。

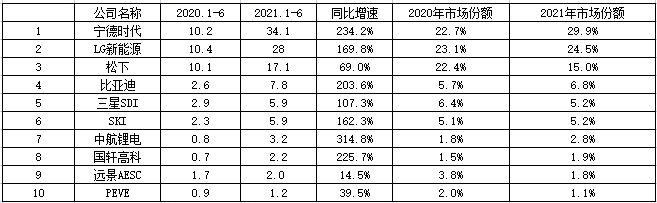

高盛则在一份报告中指出,预计必和必拓将转向并购策略,增加对电池材料(尤其是镍)和其他需求呈现结构性增长的大宗商品(尤其是铜)的敞口。

(作者:舒晓婷 编辑:李莹亮)