原标题:首席展望|魏晓雪:旗下基金二季度末为何降仓位

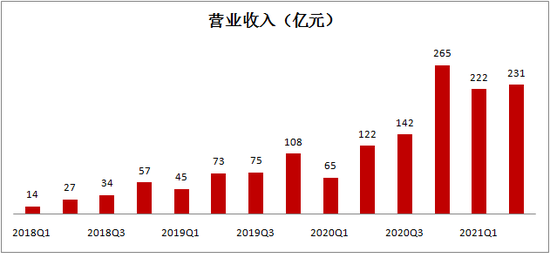

2021年A股市场走势一波三折,下半年开局也并未如股谚说的“五穷六绝七翻身”,7月末的突然回调更是令未来走势疑窦丛生。牛年下半场,牛市能否继续?近日,澎湃新闻记者专访多名券商首席策略分析师、首席经济学家,明星基金经理,把脉牛年下半年新主线,挖掘牛市新机会,展望下半年市场新走向。

本期刊出的是光大保德信基金总经理助理兼研究总监魏晓雪的专访。

“我认为中国的权益类资产将会是未来几年非常重要的资产。”魏晓雪表示,当前中国经济新旧动能正在稳定又迅速的转换之中,自主创新、产业升级的方向非常明确。

目前魏晓雪看好的三大产业方向是新能源汽车及汽车的智能化、5G信息化、中国制造升级等产业方向。此外,她也比较青睐消费行业。

魏晓雪认为,新能源车基本面一直不错,但年初也出现过大跌,短期涨多了自然会出现正常的调整。但从成长性来看,其市场渗透率低,离行业天花板还有相当距离,现阶段来看,其成长属性要远大于周期属性。

此外,魏晓雪还对检测行业表现出关注。她表示,目前国内检测行业仍处于发展初期,行业竞争格局分散、龙头公司市占率并不高。在这种情况下,对比海外,国内检测行业市场成长空间还很大。

“消费要再跌一点就很好了,”对于白酒等消费类行业,魏晓雪认为,消费板块近期持续回调,仍需要观察和等待。白酒作为消费板块的重要赛道,投资者对于整个白酒在前期的上涨,以及背后的估值所代表的成长性过于乐观,但白酒不是一个永续成长的行业,需要观察白酒中秋旺季的销售表现,如果不及预期,板块可能还需要时间消化吸收。

银河证券数据显示,截至今年7月底,魏晓雪从2013年2月28日开始管理光大新增长以来,任职回报达343.75%,年化回报19.35%。值得一提的是,随着投资框架的日趋稳定,近五年该基金每个年度均跻身主动权益基金(包含普通股票和偏股混合)业绩前1/2。

以下是澎湃新闻记者与魏晓雪的对话内容节选(略有编辑):

澎湃新闻:2021年A股市场走势一波三折,从二季报看,你在管基金二季度末的股票仓位都有4-5个点的下调,是不看好后市吗?魏晓雪:

稍微降了一点,把分散度打散一些,因为我持仓中有偏中游的品种,但中游今年面临一个问题,就是成本压力比较重,尤其是制造企业,它面临着汇率、原材料成本上涨、运费上涨导致它转嫁不出去、新冠疫情反复等压力。今年整个中游的大企业,都面临非常复杂的成本压力,你很难在短期内迅速转嫁出去。所以我们还是要把集中度给降低一些。

仓位低5个点其实没什么,结构才是最重要的。

澎湃新闻:现阶段或者以后一段时间的主要矛盾是什么?魏晓雪:

我对整个基本面有点担心,包括成本会不会端转嫁到消费端。从经验来说,其实承担不了就会转嫁。现在成本价格因素可能会先暂时性地被企业端“吃掉”,但是企业通过损失盈利吃掉涨价,其实不是长久之计。吃一个季度或者半年就算了,但是不会持续性地往下降利润,除非竞争很大。

所以从经验上来说,应该对消费有影响,但是具体影响有多大目前还不好评判。

消费板块一般掉之前不会有太多征兆,但它掉的幅度会超过大家预期,所以我自己的经验就是预测没什么用,你就跟着走,看情况比较重要。

澎湃新闻:市场未来会有哪些风险点?魏晓雪:

上半年基本面更好一些,下半年基本面偏弱一些;上半年政策面和流动性更紧一点,下半年这些方面会好一点。

对于今年下半年,尤其到了四季度之后,基本面到底会到什么情况?包括企业盈利,到底会演绎成什么样?目前来看还不好下判断。

今年企业还是挺难的,现在到下半年来看,如果中报能撑得过去,三季报情况有可能也不太乐观。如果下半年企业盈利下滑,对应目前的估值水平,会不会在市场上形成一个较大的反差,这是需要观察和留心的。

但回过头来说,我还是一个坚定看多中国的人。

在今年这么痛苦的情况之下,我们还有很多优秀企业,它的收入增长还是蛮快的,只是说在这种环境之下,你不能指望它的利润再快速地跟着收入一起涨,这是不现实的。

但如果它在今年这样的情况下,收入还能增长,明年收入增长也不错,你放到明年这个时间点来看,这个企业市值可能会攀升,就会不一样。

今年下半年盈利的不确定性,就看它以什么样的形式反应过去,然后再看到明年,我估计这些因素大概率都应该会缓解。

澎湃新闻:最近你有一只新基金——光大保德信睿盈混合基金在发售,对于新基金成立后的建仓,会选择哪些行业进行布局?魏晓雪:

我比较关注三大产业方向,一个是新能源汽车和汽车的智能化,一个是5G,以及科技应用到今天对工业企业的改造,还有一个是自主可控以及中国制造、品牌升级的产业方向。

剩下一部分是消费,消费会持续的关注,中国14亿人口,我们不需要担心消费的长期逻辑,只是短期的估值和业绩之间的一些波动。

澎湃新闻:你觉得新能源车产业的价值分布在哪?魏晓雪:

今年看起来材料端很挣钱,可能再往后看,整车端会很挣钱,产业链的价值量也会根据每个环节的紧缺度的不同而不同,这个是要动态看的。

澎湃新闻:对于新能源汽车,你认为将来利润的卡点会卡在哪个环节?魏晓雪:

这个不用担心,你不用把电池看做一个新鲜行业,电池是个老产业。当初做3C的时候,大家也都是用电池的,在3C需求高成长的时候,产业链的划分价值,未来在新能源汽车不成长的时候,它的整个产业链的价值划分,两方面会接近的,这是可以做类比的。但问题在于,那个前提假设是需求端不能有太大波动。

现在的问题是需求端的波动很大,现在简单来说,应该是短期之内,呈现了供给没有需求跑得快的局面,所以电池材料端的价格才会涨这么多。

但是大家都知道,工业企业的出产能,跟它的需求不一样,需求是一种不可预测的方式在往外增长或者说曲线的增长,产能都是跨台阶式出的,不是缓慢的,或者每个月稳定的1万台、2万台。所以等供给跑的比需求快的时候,上游、材料这一端的利润率都会降下来,这很正常。

澎湃新闻:芯片紧缺会是常态吗?魏晓雪:

经济学理论就是这样,芯片这么紧缺,芯片都已经涨价两倍、三倍买不到货的情况下,按理说大家都会投入芯片生产,然后出产能。所以大概到明年,它的供需关系就不会这么紧张,它不会一直是这样。那个时候,这些企业收入端,只要收入的成长增速还在,利润弹性就会非常大。

澎湃新闻:你对检测行业的竞争格局怎么判断?魏晓雪:

行业现在还处在初期,其实以中国的经济体量来说,现在检测市场的占比是非常低的,还没到海外的那个阶段,市场的成长空间还很大。

检测公司最核心的竞争力是品牌。检测是需要属地布局的,不可能全部放在北京的实验室里做检测,实验室必须要全国化布局,前期做全国化布局的时候都是成本,没有利润,这是很简单的一个道理。

在这个过程之中,它就等于在圈地,所以这时候它的利润率水平比同业低是很正常的,但一旦它布局布的差不多了,后面会在现有产能上去开发新的客户。

检测行业是各行各业都能用上的,是一个相对广泛的行业,但它的收入体量,和现在中国经济体量相比还是非常低的。

澎湃新闻:你的持仓中,光伏这个热门赛道比较少,原因是?魏晓雪:

我对今年光伏市场的价格敏感性更强、还是量的敏感性更强这件事情,不是特别有底。

光伏我们看了好几轮,光伏就是,别人把它当周期,你就要把它当成长,别人把它当成长,你可以把它当周期,这么做安全性会更高一点。因为它跌的速度很快,这一轮是光伏持续最长的时间,前几轮光伏都是怎么涨怎么跌,波动非常大。所以我不是很清楚,不愿意去做,因为当你搞不清楚,你也赚不到那个钱。

澎湃新闻:现在的时点,有没有看到跌出来的机会?魏晓雪:

我现在觉得消费要再跌一点就很好了。我今年春节还详细地列过一张表,把所有板块的估值表全部拆出来,各个板块分得特别细,做了一个电脑都快跑不出来的Excel,我在看的时候,很明显的感受到消费的泡沫是很重的,所以对我来说,我是不愿意大规模进去的。

但是,消费和医药的长期逻辑都没有问题,里面涵盖的内容也很丰富。它们开始跌,最核心的点就是贵,除了贵没有别的问题。如果它能够跌下来,我觉得挺好的。但也难,也不一定能跌到多少,因为疫情又起来了。

澎湃新闻:对于大消费行业,比较更看好哪些细分的领域?魏晓雪:

医药、家电我们一直都在看,除了白酒还需要再看看以外,医药的确定性很强,我觉得还是不错的。

澎湃新闻:能否介绍一下个人的投资风格,会通过哪些指标判断市场?魏晓雪:

我的投资风格比较均衡,换手率不高,比较追求投资框架的完备性,我的投资方向有两个层面,战略层面定攻守,战术层面主要是一些组合配置,组合配置倾向于在行业研究中寻找最有产业价值量的部分,再综合商业模式、管理层、盈利、估值等因素进行个股挖掘。

澎湃新闻:对于选股标准,你是怎么排序的?魏晓雪:

行业、产业优先,商业模式和价值优先,企业家本身优先,对我来说企业家很重要,因为我觉得所有的企业都是人做出来的,再到财务,估值最后。但是,比如估值,我不是只买30倍以内的票,估值不是一条不变的线路,所以关键是看你的理解程度。

澎湃新闻:你的持仓跟很多基金经理都不一样,你的重仓股都不是那些热门的抱团股。魏晓雪:

第一,我从业时间很长;第二,我确实特别喜欢挖股票,其实你看其它基金经理的持仓,会感觉比较接近,但我的股票,对于投资者来说相对会有点“冷门”,本质上是因为我一直很愿意去做投资这件事,愿意挖股票、看新的东西。

我内心是个偏乐观的人,我对新事物和变化中的东西一直都是更敏感一些,也更有兴趣。我的持仓中,金融地产相对一直都是偏低的,核心原因是我觉得金融地产不怎么变,虽然估值相对较低。

所以产业和公司我会一直看,这导致我的持仓一直跟别人不太一样。

我做投资有个假设,市场是很难战胜的,哪怕我选了非常牛的牛股,人也要克制。我觉得自己战胜不了市场,只能在这个市场最好的情况下去理解它,赚到这个钱,要永远要为自己的犯错和错误留出余地。

澎湃新闻:近年来,你的换手率进一步下降,你一般不怎么择时?

魏晓雪:

会做一些大的择时,小的择时不做,小的择时负贡献太大了。择时的选择其实是双向的,你哪天把仓位降下来,对应的决策就是哪天把仓位加上来。