原标题:监管剑指“估值把戏”!银行理财净值波动将加大,客户流失不可避免?

图片来源:图虫创意

图片来源:图虫创意昨日一则传言引发银行资管圈巨震。

市场消息称,8月24日,监管召集六大行开会,书面部署了摊余成本法的应用安排。一是过渡期结束后(2021 年末以后),不得再存续或新发以摊余成本计量的定期开放式理财产品,即2018年人民银行“7·20补充通知”政策不得再延用。二是除严格按照现行监管规定使用摊余成本计量外,对于理财产品2021年9月1日之后新增的直接和间接投资资产,均应优先使用市值法进行公允价值计量,暂不允许对除未上市企业股权外的资产采用成本法估值。对于已适用成本法估值的理财产品存量资产,应于2021年10月底前完成整改。

已有大行人士向界面新闻记者确认了该消息的真实性,但部分股份行理财子人士则表示,尚未接到相关通知。业内人士预计,该规定应该是针对整个银行业的,未来或将向逐级传到至其他银行。

"这个影响面比较大,银行目前的三大主力型产品,现金管理类产品本来就在整改中,还有定开型产品和封闭式产品,意味着三者都将进行整改。伪估值的好日子到头了,整改后国有银行和理财子公司的理财产品的底层资产估值将随市值波动了。随后文件精神将逐步延展到其他银行。”金融监管研究院副院长周毅钦对界面新闻记者表示。

2018年颁布的资管新规鼓励使用市值计量,但也留下了政策补丁,即2018年央行发布的”720补充通知”。通知规定,过渡期内,两类产品可临时性使用“摊余成本法计价”,一是银行的现金管理类产品暂参照货币市场基金的“摊余成本+影子定价”方法进行估值;二是封闭期半年以上的定期开放式资管产品,投资以收取合同现金流量为目的并持有到期的债券,组合久期不超过封闭期1.5倍的情况下,可采取摊余成本法计价。

从产品吸引力角度来看,由于不用承担市场下跌引发的净值大幅波动的风险,摊余成本法往往更受机构青睐。然而,部分机构则有“过度使用“的嫌疑。主要方式是通过“体外资产池”的方式绕道监管,发行“伪净值产品”,主要操作方式是通过信托、专户等通道投资PPN(银行间非公开定向债务融资工具)和私募债、ABS( 资产支持证券 )和ABN(资产支持票据)以及二级资本债券、永续债等资本类债券,使用买入成本法计价,以实现净值的平滑。

目前尚未有原文流出,因此真实文件的细节部分或与上述传言或有偏差。多位业内人士认为,可以确定的是,未来封闭式产品仍可以使用摊余成本法估值,而开放式产品未来投资债券须采用市值法估值。

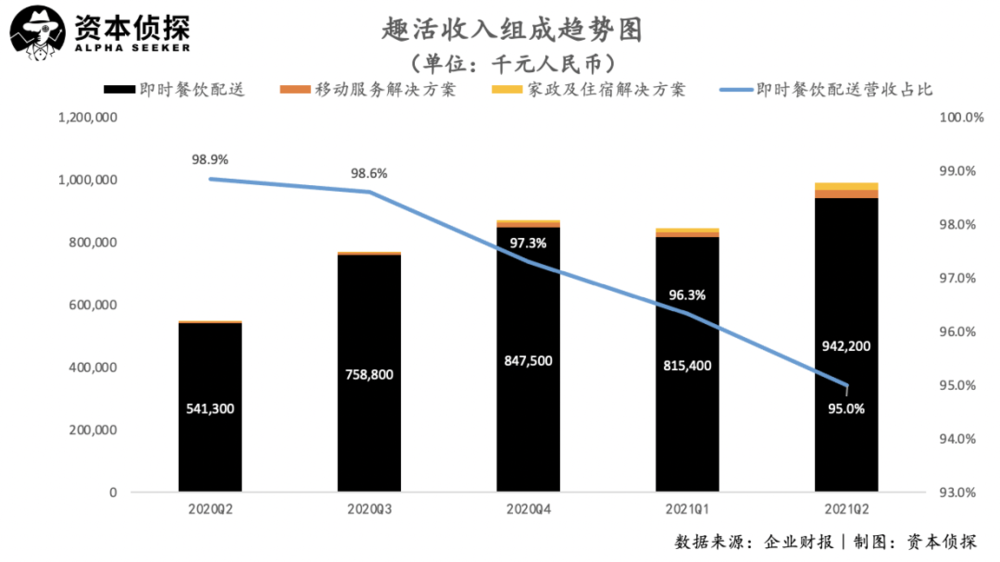

银行业理财登记托管中心此前发布的《中国银行业理财市场半年报告》显示,截至2021年6月末,非保本理财规模接近25.8万亿。其中,现金管理类理财规模7.78万亿,封闭式理财产品5.48万亿,开放式理财规模约12.5万亿。

今年6月,银保监会、央行联合下发《关于规范现金管理类理财产品管理有关事项的通知》(简称“现金管理新规”),已对现金管理类产品进行规范,明确现金管理产品仍可按“摊余成本法+影子定价”方法进行估值,与货币基金要求一致。

因此,此次规范的主体则是12.5万亿规模的开放式银行理财产品。对于银行资管而言,半年以上定开理财产品以及错误使用摊余成本法计价的理财产品均需要进行整改。

此前,上海某股份制银行便因“净值型理财产品估值方法使用不准确”而被银保监出具罚单,这也是行业首例“假净值”产品遭罚。

招商证券银行业首席分析师廖志明认为,彻底转向市值法估值后,定开理财产品除了可以期限严格匹配投资非标外,基本与公募债基类似。预计未来半年内,新发产品净值波动将明显加大,客户接受度是问题,可能导致新发定开式理财产品销售困难,使得理财规模出现暂时性下降。

“对于客群较为优质,风险偏好较高的银行而言,受到的冲击会小一些。”一位股份行理财子公司内部人士对界面新闻记者表示,他表示,未来或许有大量净值型产品无法达到业绩基准,直接的影响就是客群的流失。

更有业内人士悲观预期,若全面执行,银行理财吸引力将大幅下降,投资者或直接转战公募基金。

而在投资端,若规定严格要求存量不合格资产在10月前整改到位,或对债市产生一定冲击。

华泰固收分析师张继强认为,目前摊余成本法计价的产品中,永续债等都存在明显的浮盈,如果短期收益率不大幅上行,10月底整改很可能会造成产品净值大幅抬升,会不会引发净值套利值得提防。其次,银行永续债和二级资本债可能首当其冲遭受冲击。第三,私募债也将受到牵连和冲击。但是当前市场仍处于动态博弈的过程中,一方面,市场认为相关政策可能难以全面执行,另一方面,当前市场欠配压力较大,继续调整的幅度可能相对有限。