原标题:上半年银行调整房地产贷款集中度进展如何:5家银行仍踩红线

房地产贷款集中度管理新规落地后,身处新规第一档和第二档的大中型银行在近日发布完整的2021年半年报中,披露了各自的调整进展。

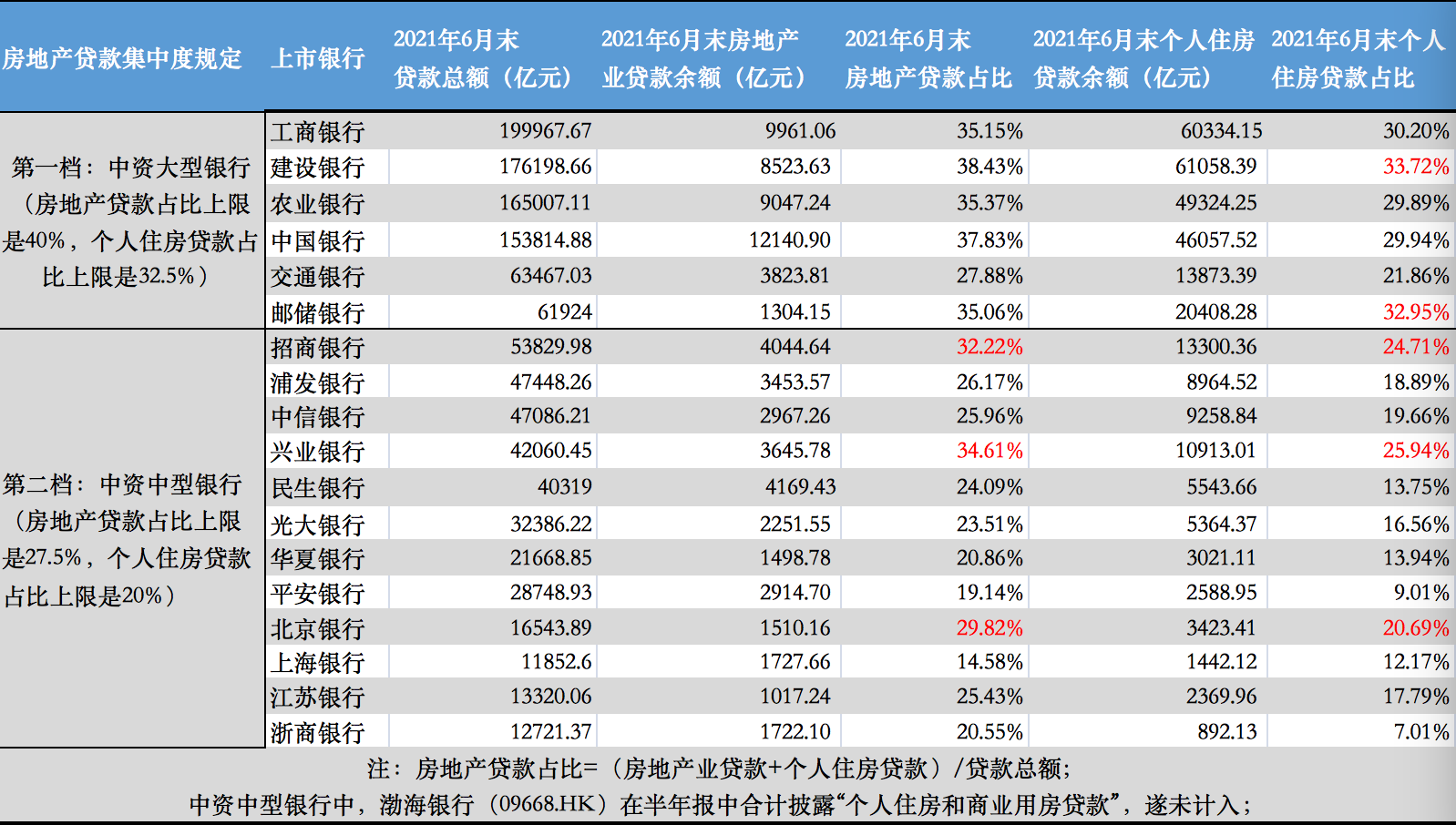

对比2020年末,澎湃新闻记者统计发现,18家在A股上市的大中型中资银行中,个人住房贷款占比超过监管红线的从6家缩减为5家,中信银行达标;房地产贷款占比超过监管红线的依旧为3家银行,招商银行、兴业银行和北京银行仍两项均“踩线”。

房地产贷款集中度管理制度是指,在我国境内设立的中资法人银行业金融机构,其房地产贷款余额占比及个人住房贷款余额占比不得高于中国人民银行、银保监会确定的相应上限。按照要求,2020年12月末房地产贷款占比、个人住房贷款占比超出管理要求2个百分点以内的,业务调整过渡期为自2021年1月1日起2年;超出2个百分点及以上的,业务调整过渡期为自2021年1月1日起4年。

根据通知,第一档7家中资大型银行中上市银行有6家,即工行、建行、农行、中行、交行、邮储银行6家国有大型商业银行的房地产贷款占比上限是40%,个人住房贷款占比上限是32.5%;第二档中资中型银行共有17家,即12家全国性股份制商业银行以及北京银行、上海银行、江苏银行、农业发展银行、进出口银行的上述两项占比上限分别为27.5%、20%。

具体来说,截至6月末,在第一档的中资大型银行中,需要调整个人住房贷款比例的建设银行、邮储银行,仍超过32.5%的红线,但相比去年末占比均有所回落,建行的房贷占比从34.73%回落至33.72%,邮储银行从33.61%回落至32.95%。六家国有大行的房地产贷款占比均符合监管要求。

建行首席风险官程远国在业绩会上表示,从短期看,房地产贷款集中度的调整,将一定程度影响建设银行个人住房贷款的新增规模和占比,但由于设置了充分的过渡期,存量超标部分将逐年消化,今年的总体影响是可控的。从长期来看,新规有助于防范和化解房地产市场的潜在风险,有利于促进个人住房贷款区域和结构优化,推动相关业务实现可持续高质量发展。下一步,将继续平稳有序地开展个人住房贷款业务,促进个人住房贷款业务量价质平衡发展。

大中型银行2021年6月末涉房贷款及占比情况

大中型银行2021年6月末涉房贷款及占比情况在第二档中资中型银行中,与去年末一样,截至2021年6月末,招商银行、兴业银行和北京银行的两项涉房贷款占比仍然超过红线。不过,招行和北京银行的两项涉房贷款占比均较去年末出现下降。去年末个人住房贷款占比越过20%红线的中信银行(20.08%),占比回落并符合新规。

具体来说,截至6月末,招商银行房地产贷款与个人住房贷款占比分别从33.12%和25.35%,下降至32.22%和24.71%;北京银行的房地产贷款与个人住房贷款占比则分别为30.7%和20.9%,回落至29.82%和20.69%。兴业银行的个人住房贷款占比从去年末的26.55%回落至25.94%,但房地产贷款余额占比微升。

招行表示,下半年将继续加强房地产贷款集中度管理,推动房地产贷款占比稳步下降,并持续优化信贷资产结构,积极加大对优质制造业、绿色信贷等行业投放,预计房地产贷款集中度管理政策总体影响可控。

兴业银行在半年报中称,将主动适应更加严格和精细的房地产调控政策,按照监管部门房地产贷款集中度管理方案稳健投放房地产信贷业务,保障房地产信贷业务资产质量稳定和量价平衡。