来源:第一财经

随着“双循环”新格局逐渐形成和推进,进出口贸易的大幅回暖已成为经济复苏中一股不可忽视的力量。数据显示,2021年一季度我国进出口额达到8.47万亿元,较去年同期增长29.2%。一方面,进出口行业的增长勾勒出国内国际经济增势,另一方面,其“轻资产、高杠杆、低盈利、短周期、缺担保”的行业特点也在此时得到深刻体现。

不论是疫情之初国际市场的骤冷,还是经济回暖后外贸需求的猛增,进出口行业的敏感性都不言而喻——任何风吹草动都可能带来企业资金链的压力。以当下而言,国内外对进出口产品的需求扩大,使不少进出口企业必须加紧扩大在疫情中收缩的规模,但融资能力跟不上扩张速度和需求,关税支付受阻,通关速度变慢,也由此增加了错过业务发展机遇期和利润增长期的可能性。

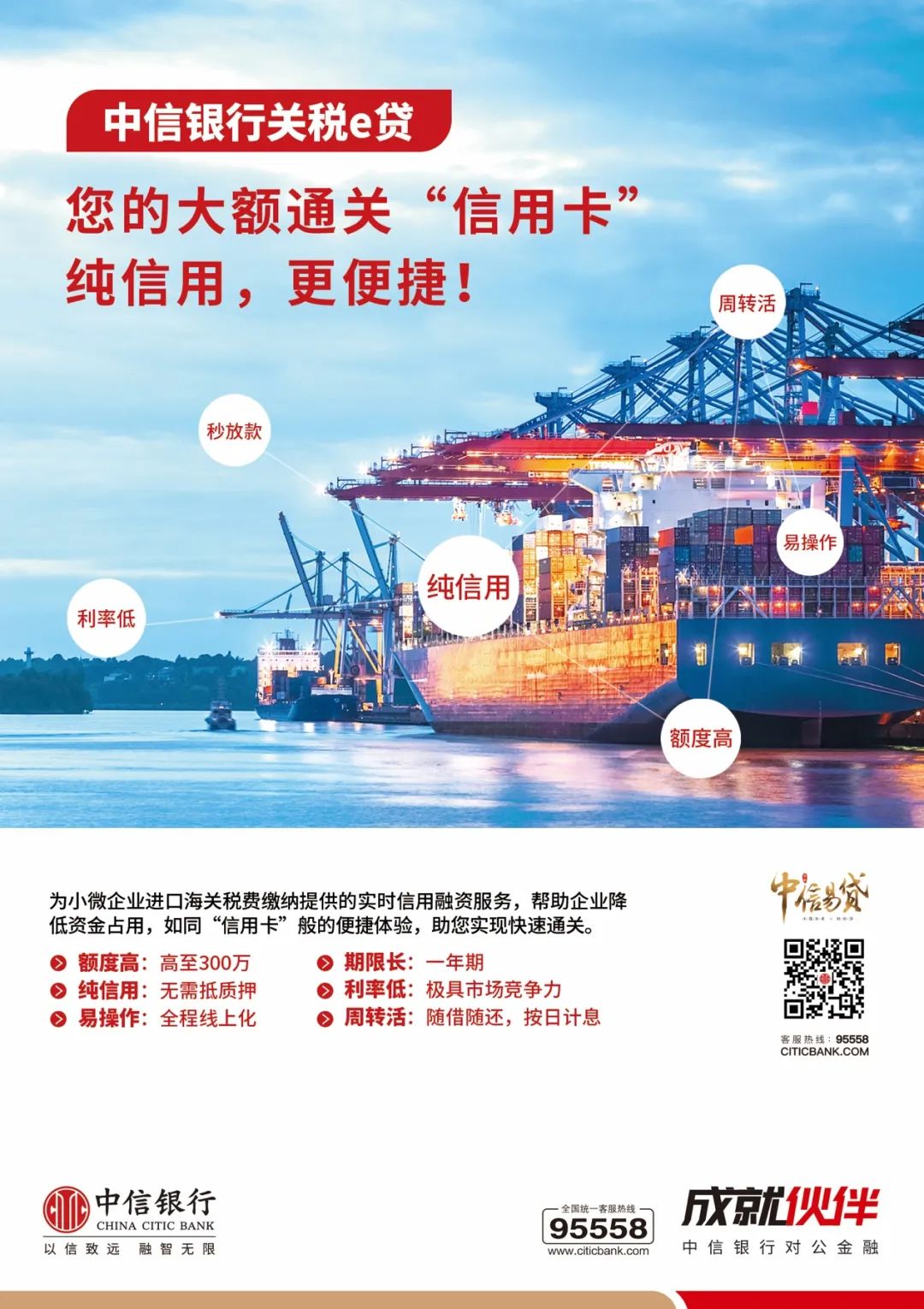

如何解决进出口行业“融资难、融资贵、融资慢”的问题?澳洋食品与中信银行的合作给出了行业范式。对于像澳洋食品一样的中小进出口企业而言,快速、便捷、可持续的融资模式是当务之急;对于中信银行等金融机构而言,提供具有实际现实价值的产品,更是“金融服务实体经济”中的重要内容。让小微企业轻松贷,是中信银行普惠金融 “中信易贷”品牌理念的体现,也印证了中信银行对公金融“成就伙伴”的初心和价值观。结合上述需求,中信银行将融资问题与通关问题相关联,以大额“通关信用卡”的概念激活行业资金流动,为金融业与进出口融合发展提供了新的解决方案。

寻找痛点:在支付场景融资,降低资金占用

澳洋食品是一家有近20年海产品进口初加工和销售经验的食品公司。像许多进出口企业一样,受海外新冠肺炎疫情持续影响,澳洋食品在疫情之初也遇到过订单锐减、库存积压的问题;如今,随着疫情缓解,企业的订单量激增,下游企业却存在回款延期,导致企业资金支付困难,企业发展产生瓶颈。

进出口行业聚集了大量小微企业,。而小微企业受制于自身规模,又缺乏有效抵质押物,难以及时通过银行获取融资。以澳洋食品为例,多年来仅与当地城商行开展业务合作,业务主要集中在流动资金贷款,审批放款通常在1个月左右。

因此,通常情况,许多类似小微企业只能以拆东补西的方式缓解资金紧张,控制进口规模,降低进口频次,挤压营运资本缴纳进口关税、进口增值税、进口消费税等税费,也就此错失了扩大经营规模的机遇。

如此形势下,中信银行看到了进出口行业尤其是小微企业的融资痛点,并转换思维,从关税支付场景精准切入,借助海关及监管部门提供的数据支撑,利用大数据和互联网金融的优势,将“难、慢、风险”转化为“易、快、安全”, 以贷款支付作为突破口,以“关税e贷”为技术载体,解决企业自身资质窘境,打开了关税支付和资金流通的新格局。

通过“关税e贷”,澳洋食品实现从申请、放贷、支付全线上操作,首次获贷100万元额度,预授信在10分钟左右,支付每笔关税在3分钟左右,迅速缩短了产品通关时间,大幅度提升进出口业务效率,也为企业留下了宝贵的发展空间。同时,通过对澳洋食品信贷数据的分析,中信银行又为其将额度提高至300万元。一年来,澳洋食品缴纳关税时第一时间都会想到“关税e贷”,额度使用频繁,利用率得到充分验证。

实现以上的突破,银行需要同时具备三个特质。首先是对海量客户信息和数据的掌握与管理,其次是与海关部门畅通、全面的协同对接,最后则是强大的互联网与大数据技术支撑,中信银行正是业内少有能三者兼备的银行机构。

依据小微企业海关缴税数据结合工商、司法、征信等大数据模型,为进口小微企业交纳关税提供实时信用融资服务,让融资精准切入关税支付场景,从而降低企业资金占用,这是金融创新应用于进出口小微企业,助力“双循环”的又一案例。

金融创新:用通关“信用卡”提高投资效率

在“双循环”新格局下的中国进出口行业,最重要的路径之一便是提高投资效率。也是在这样的大环境下,市场对金融业支撑实体经济赋予了更多责任。“关税e贷”作为专门服务于进出口行业的金融创新产品,被许多中小微进出口企业视为“后疫情时代”面对资金难题的最优解决方案。以大数据为支撑,提升金融对于实体经济和进出口行业小而精的服务能力,是“关税e贷”最重要的闪光点之一。

首先,“关税e贷”有着明确的平台思维,其总对总策略就是银行充分利用海关及监管部门资源,化繁为简,让散点集中化的鲜明体现。不同于IPC模式下大量依靠人工审核和主观经验的流程,中信银行打通海关缴税数据和工商、司法、征信等基础数据做数据风控,将“纯信用”的概念发挥得淋漓尽致。

其次,该产品背后体现的是金融的科技创新和数据化理念。一方面,在掌握海关和监管部门数据后,银行能对数据进行分析、分类、评估,并根据大数据为企业融资做出最优解。另一方面,全流程自动申请、自动审批、自主支付,真正实现了让数据多跑,让企业少跑的目的,也为贷款支付关税的可持续利用打下夯实基础。

更为重要的是,将融资和支付场景结合,这让通关融资变得跟信用支付一样简单、便捷,让企业的通关过程像刷信用卡一样:一次办理、一年使用,无抵押、全信用,每月滚动提款,随借随还,网络化、数据化、自助化……这些特性,不仅将企业和金融机构的合作效率大大提高,也大幅度减少了银行内部多部门的沟通成本,更为企业在特殊阶段提供了更为广阔的生存和发展空间。

金融与实体经济向来密不可分:经济是肌体,金融是血脉,两者共生共荣。在深化金融供给侧结构性改革下,金融服务实体经济的模式不断发生改变,其深度和形式也在不断完善与创新。在“双循环”新格局中,唯有兼具协同力、创造力和执行力的银行机构,才能真正以最快的速度整合最多的资源,用最先进的理念实现最务实的需求。

行业思考:赋能机制,做小微企业发展的加速器

在全球化遭遇逆流的当下,全球产业链面临巨大冲击。对于金融机构而言,除了协助龙头企业解决重大难题的同时,另一大任务便是带动具有技术、资源发展能力的小微企业开展创新,拓展业务。尤其是在小微企业聚集的进出口行业,金融的能动性显得更为重要。因此,如何高效、安全、持续地保证这盘“资金活水”,是对银行能力和实力的考验。

在“关税e贷”诞生的过程中,不论是与相关部门、机构的合作,还是金融机构内部的协调,都体现了中信银行强大的协同能力:借助数字技术实现客户精准画像,利用资源优势实现平台整合,强化移动技术实现客户便捷服务。一方面,精准的行业与市场定位让银行大大降低了获客成本和营销成本,从而凝聚更多资源用于金融服务本身;另一方面,通过建立面向具体业务场景的标准化流程,更好地提升运营效率,让企业更有针对性地进行资金配置,这可以说是金融将企业与资本、平台深度融合的范例。

同时,科技发展和理念转变也深刻改变了银行的服务模式。科技数字化转型是银行业蓄力新动能的战略之举,尤其是在普惠金融中,银行通过数据管理平台将“沉没信息”转化为“生产要素”,从而利用数据技术让金融服务产生规模效应,最终惠及行业和社会,加速中小微企业发展。多年来,商业银行不断拓展数据使用的深度和广度,走出了一条精准化的金融服务之路。像“关税e贷”这样融入企业高频经营场景,并利用数据要素打造场景生态,将复杂的融资流程转化为简易的支付流程,这种金融逻辑是普惠金融需要不断深入的发展方向。也正是这种金融与实业紧密融合的能力,让中信得以与各行各业“价值共创,利益共享”,最终互相成就。

小生意、大民生,这是金融的使命。不论是产业数字化还是数字产业化,金融都必须用更主动、更现代的姿态向实体经济赋能。随着实体经济走向高质量发展,金融的作用越发凸显,而金融行业的创新之路也将步履不停。