原标题:东北证券:消费成为主线难度较大 但短期大众消费值得关注

如期调整,消费行情来临?

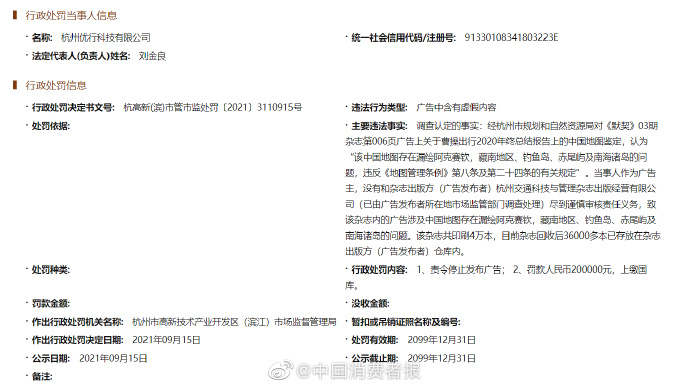

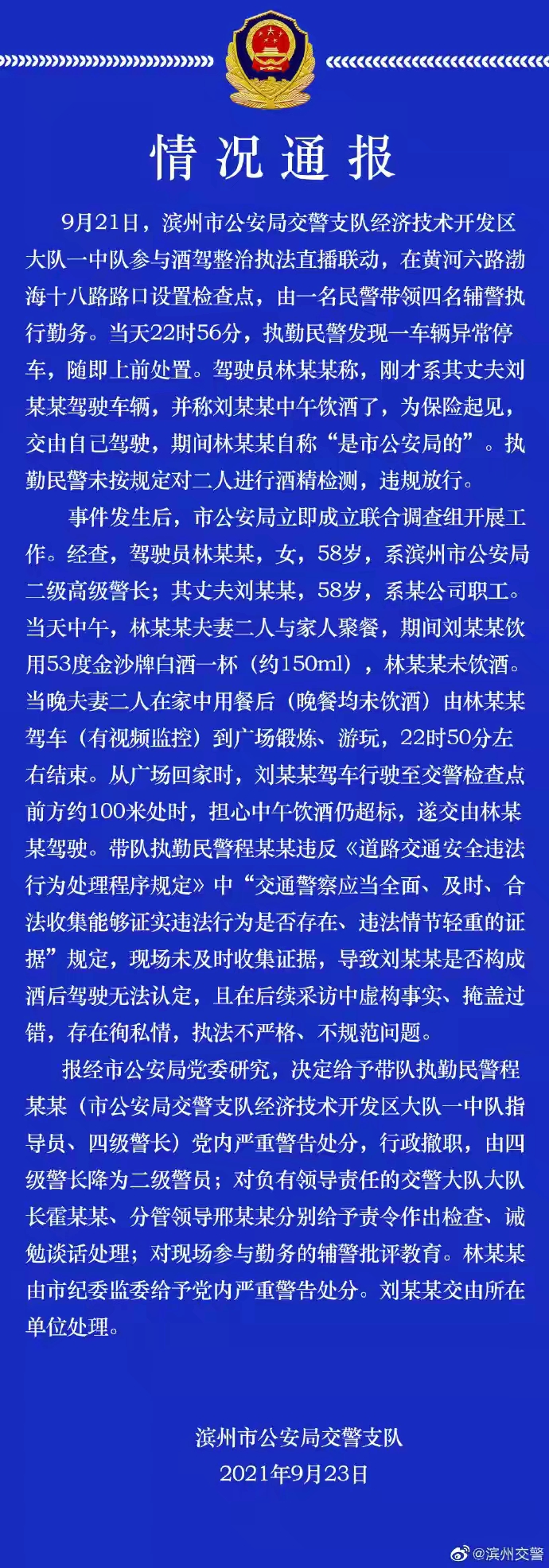

当前为工业品涨价侵蚀企业利润的类滞胀环境,复盘历史,周期与消费表现最佳。(1)当前处于经济回落、上游原材料价格持续上涨的过程中,属于工业品涨价侵蚀企业利润的类滞胀环境。(2)2005年以来的4轮工业企业利润周期中,仅有2007Q3-2008Q2、2010Q3-2011Q3类似当前的类滞胀环境,均为PPI持续高位上行且企业利润开始下行;2013-2014经济、企业盈利以及PPI均维持低位,2016-2017企业利润和PPI基本上同步。(3)复盘历史,过去2轮类滞胀环境下,中上游周期和消费表现均较好,主要源于PPI高位使制造业利润往上游企业转移,而消费表现较好主要是经济偏弱下其逆周期性和盈利的相对稳定性。

当前消费成为行情主线的难度仍较大,但短期大众消费(旅游、酒店、餐饮、体育)值得关注。历史上消费占优行情主要来自后周期或中长期盈利优势、流动性催化的机构风格占优、熊市环境抗跌,当前并不符合:(1)当前周期、新能源等行业盈利短期相对消费仍有优势;同时大众消费而非耐用品和高端消费大概率成为短期托底经济的手段;(2)新发基金维持在单月1500亿左右的水平,短期很难大幅上升;Taper预期以及香港地产股波动等导致全球股市波动,外资短期面临流出风险。(3)近期A股日均成交额超1.4万亿,显示居民财富配置转向权益的慢牛特征显著。因此,短期只有政策导向的大众消费相对占优更确定。

流动性与风险偏好偏中性,短期市场继续震荡筑底,长期慢牛不变。市场完全如我们预期的难创新高,如期出现调整,展望未来,我们认为短期仍将震荡,但长期无需悲观:(1)盈利回落但出现分化,三季报盈利占优方向可能为周期、新能源、大众消费、新基建等方向。(2)美联储近期可能释放Taper信号,国内宏观流动性相对偏宽松;全球股市波动,外资可能流出,同时融资、散户等情绪资金也面临流出风险。(3)风险偏好继续受美联储Taper、地产政策偏紧导致的信用风险、疫情等压制。

短期风格扩散下关注高低切换,政策导向的大众消费、特高压建设、专精特新及国改等是短期方向。行业配置关注三个角度:其一,短期来看,盈利下行且分化背景下,风格扩散延续,中小市值且业绩改善的成长个股依然占优。其二,短期关注风格扩散下的高低切换,主要是政策导向的方向,有4方面:一是消费托底经济需求等对大众消费板块(旅游、酒店、餐饮、体育等)有催化;二是专项债加快发行,新基建相关的特高压建设、工业互联网等及旧基建相关的建筑建材有望受益;三是制造强国政策导向对“专精特新”制造业细分领域中小市值龙头有催化;四是国改下半年有望加速,低估值国企或受益。其三,估值景气匹配角度,关注消费中的部分医药,新能源中的上游小金属、风电等,军工中的航发、电子元器件,周期中的化工、建材等性价比较高的方向。

风险提示:海外疫情超预期,经济修复、政策出台不及预期。