文/张颖馨

编辑/袁满

“终于迎来首批项目测试完成的历史性时刻。”有金融科技行业资深观察人士在微信朋友圈如是表示。

上述人士所提及的首批项目测试完成,指的是此前进入中国版金融科技“监管沙箱”的部分创新应用,在完成相应的创新测试后,顺利“出箱”。

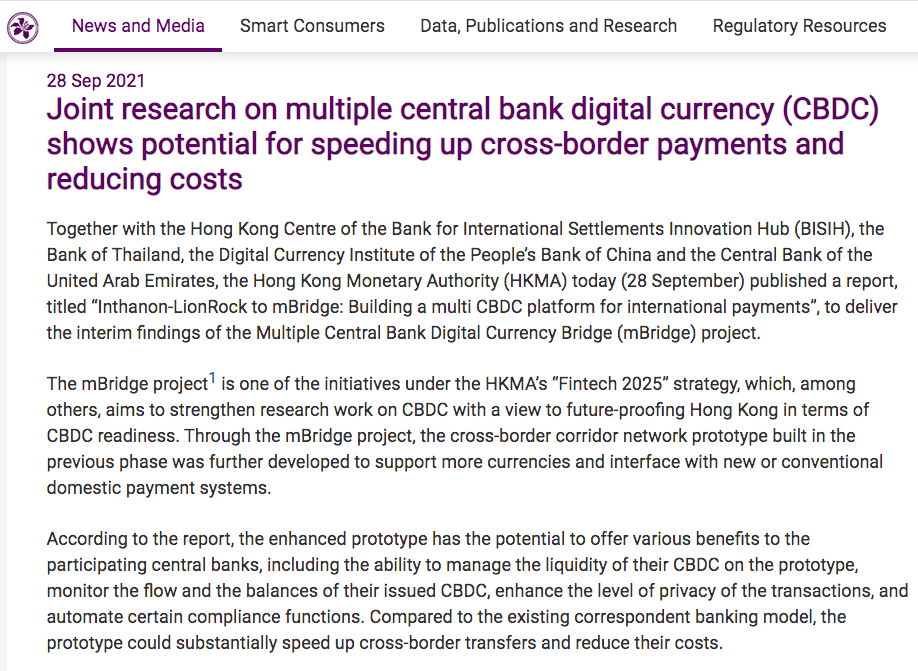

9月28日,《财经》记者从中国人民银行营业管理部(北京,下称“央行营管部”)、中国人民银行深圳市中心支行官网,以及接近金融科技创新监管工作组的行业人士处获悉,北京金融科技创新监管工作组已公布北京市首批顺利结束金融科技创新监管工具测试的三个创新应用,分别是中国工商银行的“基于物联网的物品溯源认证管理与供应链金融”、中国银行的“基于区块链的产业金融服务”和中信百信银行的“AIBank Inside产品”。

同日,深圳金融科技创新监管工作组亦对外公布首个完成金融科技创新测试的创新应用——“百行征信信用普惠服务”项目。

接近金融科技创新监管工作组的知情人士告诉《财经》记者,此番“出箱”应用的确定,经过了多次博弈,考量因素颇多。“有的项目此前已比较成熟,‘出箱’是必然的;有的项目则是考虑到差异化和当下的监管重点。”

多名行业人士认为,首批项目正式“出箱”,标志着中国版金融科技“监管沙箱”已形成了完整的工作闭环,是中国金融科技监管机制发展成熟的重要里程碑事件。

“出箱”项目的多重考量

事实上,在此前多地“入箱”金融科技项目的披露过程中,多名市场人士就比较关注:项目需要经过多久的运行周期才能“出箱”?“出箱”的标准有哪些?

《财经》记者注意到,在上述四个通过创新测试的应用中,工商银行的“基于物联网的物品溯源认证管理与供应链金融”、百信银行的“AIBank Inside产品”为北京金融科技监管试点的首批项目(2020年1月公示),中国银行的“基于区块链的产业金融服务”项目为北京试点的第二批项目(2020年6月公示),这三个创新应用均已上线运行超过6个月。此外,“百行征信信用普惠服务”则是深圳试点的首批项目(2020年7月公示)。

据《财经》记者了解,此次创新测试结束机制和流程主要依据是《中国金融科技创新监管工具白皮书》和《金融科技创新应用测试规范》,由创新应用测试机构提出测试结束申请,完成全面评价后方可对外推广应用。

其中,测试评价主要从创新价值、服务质量、用户满意度、业务连续性保障、合法合规、交易安全、数据安全、风险防控(风控措施、补偿措施、应急处置、退出机制)等方面,通过自测自评、审计、专家论证、结果确认等流程,全面评估是否严格履行金融科技创新应用声明书相关承诺、是否惠民利企、是否满足监管要求、是否商业可持续。

中国政法大学法治与可持续发展研究中心副主任车宁认为,从北京的“出箱”项目来看,在应用上覆盖了物联网、人工智能和区块链等能够在生产上实际应用的前沿技术,在场景上覆盖到供应链、开放银行和产业金融等在数字经济时代具有广阔发展前景的业务领域,在运营上涉及了客户服务、业务经营和风险防控等金融机构数字化转型的各主要环节,在主体上既有大型银行,也包括互联网银行,具有明显的“竞争中性”和多元化色彩,展现了北京作为国家金融管理中心的特色与优势。

有市场人士进一步指出,具体来看,北京的部分项目距离“入箱”的时间已一年有余。有的项目本身已经比较成熟,未来是否可以考虑进一步缩短“出箱”时间。

对此,接近金融科技创新监管工作组的知情人士向《财经》记者表示,“有的项目本身确实比较成熟,但‘出箱’机制是一个不断完善的过程,这是首次探索中国版的金融科技‘监管沙箱’,很多事不可能一蹴而就。项目‘出箱’的前提一定是机制的确定。”

此前的2020年9月,央行营管部主任杨伟中在2020年服贸会上曾表示,央行营管部将协助人民银行总行研究制定“出箱”标准,完成试点应用全流程测试,真正实现“进得去、出得来”,努力打造具有中国特色、与国际接轨的中国版“监管沙箱”。

提及之后相关项目的“出箱”时间是否会缩短?上述知情人士直言,存在缩短的可能性。“中国的‘监管沙箱’不像英国那样,对‘入箱’时间有明确的门槛。如果把检测、审查等基本工作做扎实,机构也与主要监管部门保持积极沟通,那未来‘出箱’的时间就可能会缩短至6个月左右。”

显然,时间缩短亦有赖于机构在事中、事后等环节的相关工作中,做好充分准备。“除了做好‘入箱’申请等事前工作,机构也应为之后的‘出箱’做好准备。部分企业项目本身已经很成熟,‘出箱’不是问题,但由于对后续的合规审查、检测等工作不够重视,直接导致‘出箱’时间延长。”上述知情人士告诉《财经》记者。

另据《财经》记者了解,相较于北京“出箱”的3个项目,深圳“百行征信信用普惠服务”是最新纳入到“出箱”名单中的项目。

“这其中会有一些其他方面的考量,比如要与北京形成差异化优势,再者当前个人征信、数据安全等都是监管、市场关注的重点。”接近金融科技创新监管工作组的知情人士向《财经》记者表示。

监管升级,批量试点

“这些项目顺利‘出箱’,就意味着它们在‘箱内’运行期间,从效率、安全等各方面均已达到相应的要求。未来,这些产品可以常态化的,向更广泛的客户提供服务。”国家金融与发展实验室副主任曾刚直言。

曾刚告诉《财经》记者,总体来看,“监管沙箱”既给金融科技的创新留出了空间,保持了一定的监管弹性;同时也更好地保护了消费者权益,防范潜在的金融风险。从这个角度看,项目“出箱”证明中国的“监管沙箱”制度,在实践当中发挥了重要意义,很好地实现了金融创新与监管的平衡。

“金融科技创新监管试点首批项目正式‘出箱’,标志着中国版‘监管沙箱’在机制构建上跑完了‘最后一公里’,形成了完整的工作闭环,是中国金融科技监管机制发展成熟的重要里程碑事件。”车宁直言。

当然,项目“出箱”也意味着监管升级。接近金融科技创新监管工作组的知情人士直言,“理论上说,这些项目应该是先‘出箱’再进入生产阶段,但因为项目本身比较成熟,所以‘入箱’过程中已伴随着生产,‘出箱’时大家就可能不会感受到明显的变化。但本质上看,项目‘出箱’实际意味着监管升级,‘出箱’后,这些项目须接受对应的金融监管部门管理,可以说正式进入到常态的监管生态之中。”

中国版金融科技“监管沙箱”探索始于2019年。该年12月15日,央行发布消息称,为落实《金融科技(FinTech)发展规划(2019-2021年)》,央行积极构建金融科技监管基本规则体系,探索运用信息公开、产品公示、社会监督等柔性管理方式,努力打造包容审慎的金融科技创新监管工具。

同时,按照《国务院关于全面推进北京市服务业扩大开放综合试点工作方案的批复》,支持在北京市率先开展金融科技创新监管试点,探索构建符合中国国情、与国际接轨的金融科技创新监管工具。

2020年1月,央行营管部公布首批六个拟纳入金融科技创新监管试点的应用名单。此后,北京又陆续发布第二批、第三批进入金融科技“监管沙箱”的应用名单。

继北京之后,央行陆续在上海、深圳、重庆、杭州、苏州、雄安、广州、成都等其他8个地区开展金融科技创新监管试点。截至9月24日,全国已累计公示119个创新应用,其中北京已公示22个。

“沙箱”机制不仅是监管工具

伴随金融科技创新监管工作将从试点阶段迈入常态化阶段,未来还可从哪些方面进一步发力?

招联金融首席研究员、复旦大学金融研究院兼职研究员董希淼告诉《财经》记者,下一步,应按照“成熟一个,测试一个”原则,经过严格测试,逐步推动试点项目“出箱”,推动创新项目在更大范围内发挥积极作用,助力数字金融健康可持续发展,更好地服务小微和民营企业,提升金融科技赋能实体经济的效能。同时,在“碳达峰、碳中和”背景下,建议推出支持绿色金融创新的“监管沙箱”产品,加快推动绿色金融科技发展。

“展望未来,金融科技创新监管试点作为国家金融监管领域的重要公共基础设施,可围绕‘好用、管用’等关键点,不断加强内在机制建设和资源保障,调动发挥政府、企业、行业自律组织和专业服务机构等多元主体的积极性,加大教育宣传和规范引导的工作力度,对金融科技创新项目实现扎口管理,同时有序提升对项目准入的包容性和项目运行的容错度,真正发挥好金融科技创新监管试点沟通监管与企业的桥梁作用,降低创新的各项成本和负外部性。”车宁说。

接近金融科技创新监管工作组的知情人士接受《财经》记者采访时亦表示,未来的发展亮点一方面看机构端是否会有更具特色和创新性的产品,是否会关注更新的细分市场;另一方面就是监管如何将“监管沙箱”机制充分运用起来,调动起多方力量,发现和选择更多更好的项目。

“事后完善也将成为一个重点,即在更高效地做好检测、审查等工作的同时,也要提高项目把关的科学性。此外,地方政府还可以考虑怎么从资源上进行保障和倾斜,‘监管沙箱’不仅仅是监管工具,还可以在促进地方金融科技产业合规、可持续发展中,发挥更重要的作用。”上述知情人士说。