来源:第一财经

本文字数:3228,阅读时长大约6分钟

导读:缺芯让大众汽车在中国市场停止了快进键。

作者 | 第一财经武子晔 魏文

缺芯让大众汽车集团(下称“大众”)在中国市场进入销量下行的通道。在今年前三季度跨国车企公布的在华销量业绩中,大众是为数不多销量出现下滑的车企。

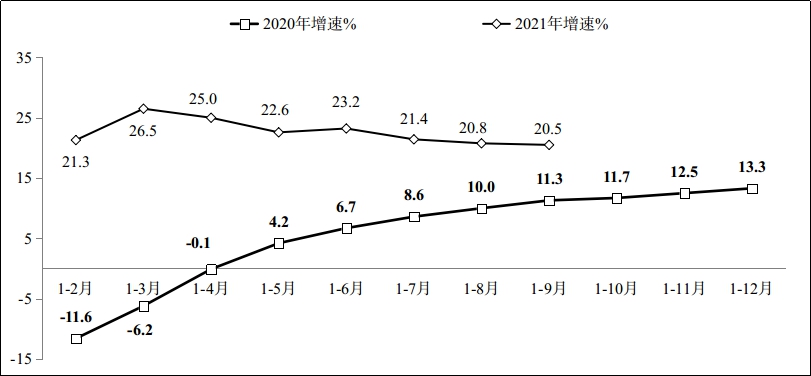

今年1~9月,大众在中国市场共交付汽车约255万辆,同比下降4.1%。而值得注意的是,大众今年前三季度全球的销量同比增长6.9%,除了中国市场外,大众前三季度全球其它区域市场销量均有增长,其中,北美市场的涨幅达到28.2%,中东/非洲的涨幅达到31.4%,销量规模超过200万辆的西欧市场同比涨幅也达到了9%。

“由于芯片短缺,我们正在失去中国的市场份额。”大众汽车首席执行官赫伯特·迪斯近日在接受媒体采访时表示。

在华销量下挫

从大众旗下子品牌来看,奥迪、保时捷前三季度销量增幅均在10%左右。而大众品牌销量的下滑是造成大众在华销量下滑的直接原因。今年前三季度,大众品牌(及其捷达子品牌)在华共计交付185.7万辆汽车,同比下降5%。

乘联会统计的零售数据显示,一汽-大众9月销量为10.8万辆,同比下滑48.6%,是乘联会统计的销量排名前十五的厂商中跌幅最大的车企,上汽大众9月零售销量为12.4万辆,同比下滑23.1%。而值得注意的是,缺芯也打乱了车企的排位,一汽-大众在9月被上汽大众超越从而丢失了冠军宝座。

东吴证劵近日发布的一份研报显示,9月渠道库存减少的合资品牌包括上汽大众(-160 辆)、广汽丰田(-2223 辆)、北京奔驰(-2910 辆)、东风日产(-5964 辆)、一汽-大众(-4416 辆)和一汽丰田(-6237 辆)。由此可见,一汽-大众的货源较为紧张。今年9月,一汽-大众销售公司总经理郭永锋在接受第一财经记者采访时表示,截至8月份,一汽-大众已经接近连续4个月产量减半。而一汽-大众的瓶颈资源之一是博世ESP芯片,马来西亚疫情的爆发使博世ESP/IPB、VCU、TCU等主流汽车芯片受到了直接影响。上汽大众也没有“独善其身”,前三季度的产量同比下滑了17.8%。

“与其它国别的车相比,德系企业的品牌档次比较多。在芯片资源分配中,可能优先照顾了豪华品牌和高端车型,因此大众品牌在芯片供给方面更为紧张。另一方面,合资品牌相较于自主品牌的销量下滑较为严重,主要是其供应链体系僵化,它们主要靠一级供应商,而很多自主品牌是直接联系芯片厂家购买,因此能获得更多的资源。此外,合资企业的芯片是全球分配,因此中国市场的供给存在不足的问题。”乘联会秘书长崔东树对记者表示。

不过,大众品牌销量的下滑并非仅因缺芯所致。2020年,大众在华的销量为385万辆,同比下滑9.1%。与此同时,大众的“老对手”丰田则在华实现了销量同比增长10.9%。2019年,大众汽车在华销量达到了423.4万辆,同比增长0.6%,这一数字是大众汽车近年来创造的销量高峰。虽然大众汽车在今年上半年同比增长16.2%至185万辆,但与2019年同期仍有差距。

对于合资品牌来说,家庭轿车领域是必争之地。作为一汽-大众的销量支柱车型之一,迈腾从今年4月开始就跌出了乘联会轿车销量排名前十五的榜单。迈腾过去的月销量高达两万辆左右,而今年9月则不足5000辆。过去,大众品牌的帕萨特和迈腾在中高级轿车领域曾创造了双雄时代。帕萨特近年受中保研碰撞测试的负面影响销量下挫,不过,随着近期新款帕萨特的上市,销量有所回弹,9月重新回归到轿车排名前十五的榜单。从今年前三季度的销量来看,广汽丰田的凯美瑞和广汽本田的雅阁位居前列,日系车在中高级轿车细分市场占据了上风。

在SUV领域,一汽-大众在2018年推出了首款SUV,弥补了其在这一细分领域的空白。自投放SUV产品以来,一汽-大众的市场规模迅速扩大,并且逐步超越了上汽大众。不过,从此前热销SUV车型探岳的表现来看,当前与本田CR-V以及丰田RAV4荣放等车型存在销量差距。

近年来,在华的外国汽车品牌中,德系的市占率位居首位,但随着竞争加剧,其优势逐渐减弱。2019年,德系在华的市占率高于日系3个百分点,而2020的差距已不足1个百分点。大众中国CEO冯思翰在接受记者采访时曾谈道,包括丰田、本田和日产在内的日系车市场份额占比在最近五年中不断提升,它们借鉴了大众此前在华的经验,即在两个合作伙伴中投放相似的产品,大众同样会考虑采取相应的举措来应对日系品牌的挑战。

崔东树认为,一方面,以大众为首的德系车企面临日系车企的竞争压力较大,日系在轿车和SUV领域的部分车型表现突出;另一方面,在出租车等网约车市场,大众品牌过去占据一定的市场份额,但目前网约车的采购倾向于新能源车,这也对其销量造成影响。

从芯片供给层面来看,近期日系车缺芯也较为严重,而德系的缺芯情况更为严峻。“相比之下,日系在芯片方面的供给较为充分,日系所在的东亚地区是芯片厂商聚集地,其具备一定的优势。今年芯片的干扰性因素较强,加上日系转型相对较慢,使其在燃油车领域的优势较为突出,日系车在今年可能会超过德系。”崔东树对记者表示。

不过,从整体销量上看来,南北大众依然占据绝对的优势。今年前9月,一汽-大众的销量排名第一,达136.4万辆,上汽大众则以105.9万辆的成绩排在第二。

撬动电动车市场

大众正在通过在电动车领域的转型撬动更多的市场份额。今年前三季度,大众在全球范围共交付29.3万辆纯电动车,同比增长138%,插电混合动力车型的销量达24.6万辆,同比增长133%。在中国市场,大众共交付6.96万辆新能源汽车,同比增长103.5%,其中ID.家族车型共计交付近3万辆,9月,ID.家族的单月销量突破了1万辆。

今年以来,大众汽车先后在中国市场投放ID.4家族、ID.6家族四款车型,ID.3也计划在今年年底上市。虽然ID.家族正在上量,但放在整个大众品牌上来看,目前占比仍较小,这与大众制定的电动车目标仍有不小的差距。与此同时,与大众在欧洲新能源市场的强势表现相比,被寄予厚望的ID家族在华的表现并不能完全让大众感到满意。迪斯在接受采访时表示,大众在中国市场必须因地制宜地改变电动车的销售模式,大众旗下电动车在华销量虽有所回暖,但是由于购买电动车的消费者比此前购买传统车型的群体更加年轻,其需求相较于以往也有所不同,这需要集中精力并改进销售模式。

大众新能源产品经理杰西告诉记者,他们认为产品销量一般主要原因是销售问题,4S店销售比较消极。产品在一些硬指标上,比如加速、最高车速、续航等都无法和中国品牌新能源汽车产品相比,但是在质量、操控、驾驶性能上都非常不错。ID.4车主张明告诉记者,ID.4是一辆最接近燃油车的电动车,驾驶感受和传统德系车非常接近,他认为目前ID.4的这套车机系统并没有比自主品牌有什么突破性的优势。

从定价上来看,大众ID.家族目前整体上处于20~30万元的市场,而这个价格区间的电动车市场,除了特斯拉和比亚迪外,竞品并不多。除了销售较火的蔚来、理想等造车新势力的少量产品在30万元以上的高端市场,传统自主车企以及造车新势力的电动车更多集中在中低端市场。目前,大众ID系列所处在的中端市场需求正在增长,9月ID.系列交付量破万,这对大众而言是一大利好。

大众是率先宣布全面转型的跨国车企,也是转型最为激进的传统车企。按照计划,大众在2020年至2024年间投入600亿欧元用于混合动力、电动出行以及数字化等领域的研发工作,预计到2030年,电动汽车的销量将占该企业总销量的50%。大众在电动化领域也将实施平台化战略,可扩展系统平台(SSP平台)是其未来平台化战略的关键,2026年开始在SSP平台上生产纯电动汽车,在该平台生命周期内预计将生产超过4000万辆汽车产品。今年4月,大众在华第三座MEB工厂正式在安徽开建,预计在2023年投产,该厂未来将拥有35万辆的年产能。有消息称,大众(安徽)计划生产定位为高性能纯电动SUV西雅特Cupra Tavascan车型。

“大众是传统车企转型的典型代表,但其电动化的趋势还是很明显的,未来的优势将会逐步突出,这也是未来德系车保持领先的关键。日系目前还相对保守,随着电动车市场的成熟,预计大众的市场份额会进一步增长。”崔东树对记者表示。