原标题:微软:霸气侧漏,后疫情时代最靓巨头

微软(NASDAQ: MSFT) 10月26日美股盘后公布截至9月底的2022财年第一季度财报。相比于其他巨头稍显逊色的业绩,微软的答卷毫不含糊:

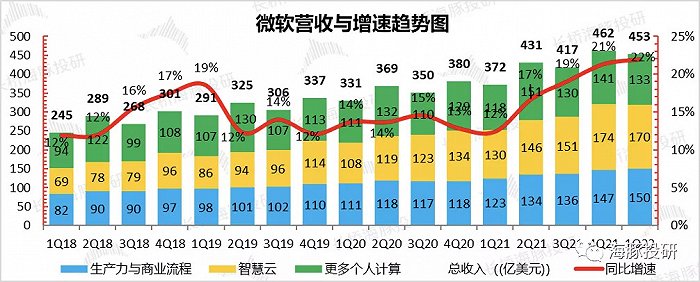

营收达到了453亿美元,同比增长22%,明显超市场预期均值439亿。

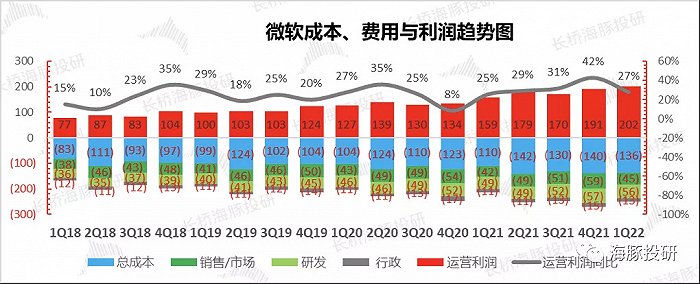

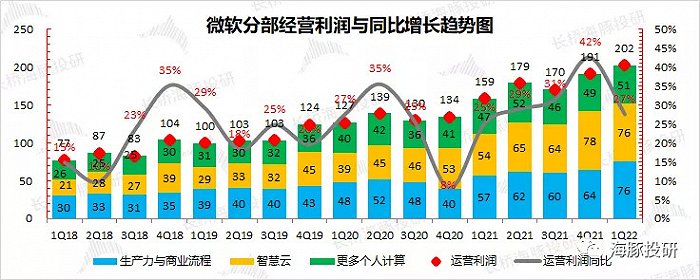

收入超速增长,毛利率改善超预期,经营杠杆效应明显,最终公司经营利润202亿,远超市场预期186亿。

这个季度,它又是一个收入高速稳健增长,成本+经营杠杆持续释放的王者风范。

这背后是微软云端化转型持续推进:

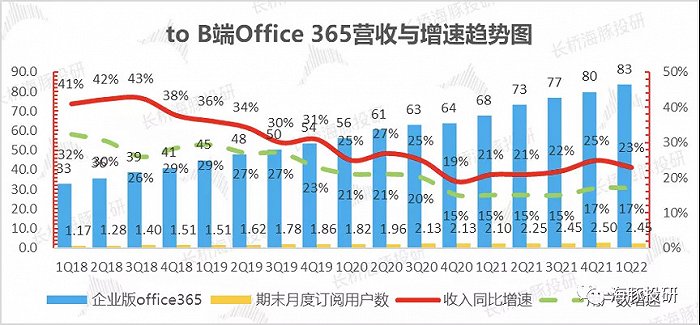

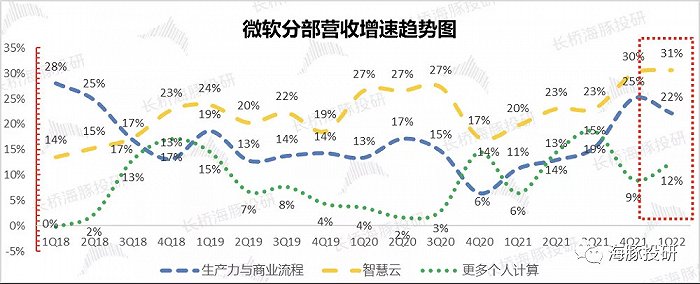

(1)代表传统软件SaaS化主打产品Office 365加速增长,本季度达到了23%;

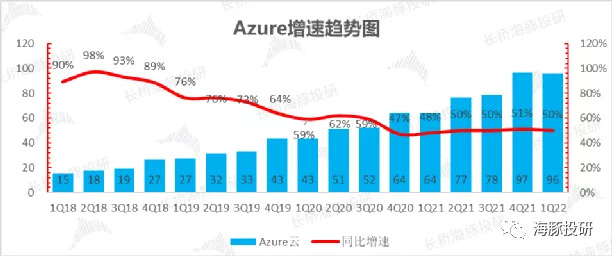

(2)代表产业互联网的PaaS明星Azure云业务本季度增速50%,按照单品收入贡献来比,它已经是毋容置疑的第一收入来源+第一收入驱动力;

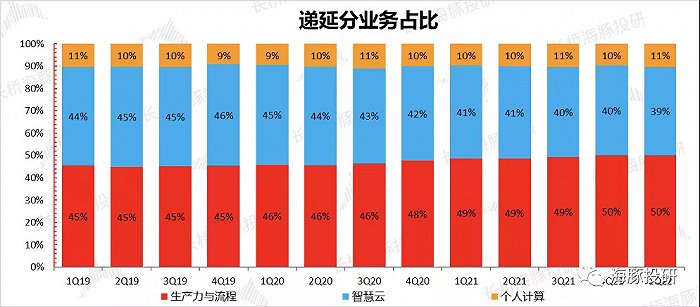

(3)代表微软未来收入确定性的合同金额余额(含递延收入与未来待出票的合约收入)加速增长至28%,虽然放缓依然在高位运行;另外递延收入同比13%,维持稳定,但驱动力主要来自于个人计算业务,仍待观察持续性。

微软对于下季度的指引同样也在市场预期之上:

(1)公司预计二季度收入增长16.5%-18.5%,区间在502-511亿美元,明显超出市场预期488亿。

(2)海豚君结合成本与费用指引测算,微软经营利润208亿美金,小超市场预期200亿美金。

整体上,相比于大多数美股的互联网巨头在疫情中受益,走出疫情后业务多少回归;微软则相反,由于企业云部署放慢,走出疫情后,企业意识到云端化的重要性,反而开始加速外购云,带动微软走出疫情后,表现反而更加强劲。目前在整个美股巨头中,微软是长桥海豚君最为好看的超级巨头。

关于微软,要知道什么?

由于微软业务复杂,进入正式分析前,先带大家熟悉一下微软的业务现状与重估逻辑。

与苹果一道,微软算是全球互联网行业元老级的存在,经历了PC、移动和工业互联网三个时代,几经沉浮,到现在处于全球互联网行业一梯队屹立不倒。

在国内互联网从to C转向to B之际,有很多的对标研究价值。海豚君就以本次财报为契机,开把微软作为互联网行业的成功转型案例,来做跟踪覆盖。

由于微软旗下资产众多,海豚君先梳理了微软主要的营收版块与下属具体的业务与产品单元、收入产生方式以及同行竞争与对标。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理在以上众多资产中:

1. 以Office为主的“生产力与商业流程”业务,伴随传统软件逐步云端化、是行业模式向订阅付费制SaaS模式转型而焕发新生,是云时代公司业绩演进的一大看点。

2. 以Azure为核心的智慧云也是微软焕发新生的最大支点,且Azure依然在高速增长轨道上。

以上这两大业务构成了云时代微软卷土冲来的两大核心支柱,是微软每季财报必看点。

更多个人计算业务,如C端产品Surface、Xbox等硬件、游戏业务、Bing搜索,包括Windows业务在内,更多是微软在移动时代博弈失败的遗留资产,三大业务中战略地位最低。

以下是海豚君的详细分析:

(1)微软指引依旧硬气

根据分项业务指引区间,微软预计2022财年二季度(自然年2021年四季度)收入增长16.5%-18.5%,区间在502-511亿美元,即使是最低端也显著超市场预期488亿。

同时,按照微软给出的成本预期(170-172亿美金)和费用预期(127-128亿美金),微软经营利润大约在208亿左右,超市场预期200亿美金。

(2)Office:SaaS化稳步推进

在截止今年9月底的2022财年第一季度,微软面向企业销售的办公SaaS产品Office 365实现收入83亿美元,同比增速从上季度的23%,比上个季度小幅放缓,但依然在相对较高的增长中。

该业务的两个驱动因素a. Office 365企业用户持续扩大覆盖范围—订阅客户数,同时客户在使用上不断往高客单价产品推进。

本季度末,Office企业月度订阅客户数增速基本稳定在17%以上,这样微软全球使用Office 365的期末的企业买家数2.45亿,量上小幅下滑。

同时,企业版Office 365的客单价同比提升5%,达到了34美元,单价稳步上移。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理而相比之下,微软面向企业的传统Office套装业务持续收缩中,这个季度长桥海豚君推算同比收缩了11%。

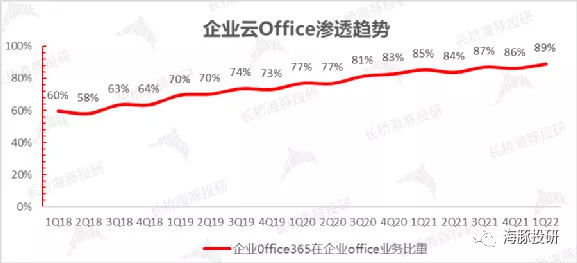

考虑到Office在全球企业办公市场的市占率,Office 365产品的成长更多在于对传统Office套件市场的侵蚀。对应观察指标:企业版Office 365在整个企业Office中的渗透率:

这个季度,To B端Office 365在微软整体包含传统套装产品的企业端Office中的渗透率持续稳步提升,本季度达到了89%,按照这个速度,靠近100%似乎已不遥远。

按照目前的侵蚀速度,长桥海豚君估计,新一年结束之后,微软的云端化两条腿(SaaS——Office+PaaS——Azure)中,Office云端化红利估计逐步到顶,后续只能主要依赖订阅用户去订购更加高端的Office 365服务,未来五到十年增长主动力来自Azure。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理整体上,该业务所属的生产力与商业流程营收达到了150亿美元,明显超出了公司指引上限147.5亿美元,同比增长18%。

该领域其他业务线上,Linkedin本季度增速持续高增长,同比42%,收入接近31亿美金,其中Linkedin的营销解决方案增速高达61%,企业招聘需求连续第二个季度持续旺盛。

同时,ERP/CRM产品Dynamics增速表现也不俗,达到了31%,Dynamics云产品365增速高达48%。

整体上,在软件套装SaaS化上,Office企业365、Dynamics 365以及Linkedin在线营销业务的高速增长都在说明微软9月季持续高歌猛进,加速对其传统本地安装的套件业务的侵蚀,最终产品力业务表现超市场预期。

(3)Azure依然是最亮的星

微软云端化的拳头产品PaaS为主的Azure,走出疫情后持续飙车,这个季度同比增速50%,这在全球头部IaaS+PaaS云巨头中,增速是毫无疑问的顶尖水准。

Azure收入规模已经有96亿美元,从单产品贡献来看,它已经确定性超过了Office企业365,彻底承担起微软帝国增长的第一主动力。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理在Azure的增速推动下,智慧云本季度收入170亿美元,同比增长31%,远超公司指引上限166.5亿美元。

另外在混合云和一体化方案战略下,智慧云中代表本地部署业务的服务器与工具,如SQL与Windows Server等,也持续维持在10%+以上的增速;同时,类似埃森哲的企业咨询服务同比也有接近10%的正增长。

(4) 云端化收入占比拉到新高

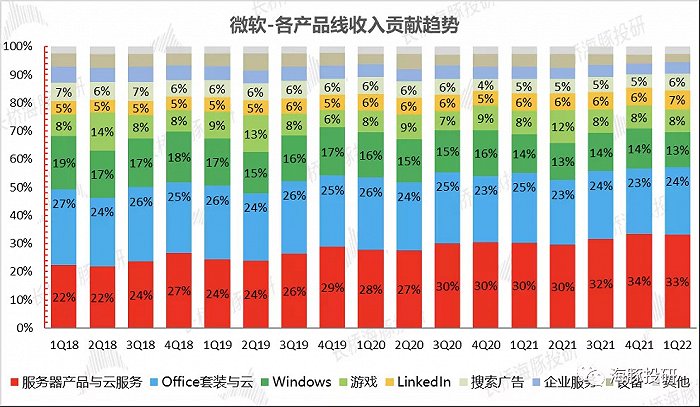

代表企业整体云端化进展的核心主力——微软企业云服务收入(特指企业版Office 365、Dynamics 365、to B Linkedin与Azure)达到了207亿,同比增长36%,基本是高位维稳状态。同时,微软to B云服务毛利率稳步持续改善,这个季度毛利率达到了71%。

而微软to B云业务(产业互联网)在微软中的收入占比已经达到了46%,在Office云端化渗透率逐步到顶之后,后续云端化动力除了Azure之外,另外一个看点或许在于Windows桌面操作系统云端化进程。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理(5)样板诠释:真正云公司的先行指标长这样

本季度公司的递延收入达到了410亿美金,同比增长至13%,与上季度持平;但从递延收入在三大业务中的细分来看,这个季度主要是个人计算领域的增速更高一些,持续性尚待观察。

(PS:云业务的收费方式分为基于用户的预收款式——订阅付费,以及基于实际使用量的后付费两种。

而传统软件SaaS化服务如Office365以用户订阅为主,以及Azure中也有部分用户订阅,这会产生大量实际已经收到钱但仍然待确认为实际收入的递延收入,且此种递延的入账确定性非常高。)

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理 数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理公司明星产品Azure目前以基于实际使用量的后付费为主。当前由于客户越来越倾向于签订金额较大、合约期较长、基于实际使用量的后付费合同。

这种合同会产生较大的合约金额,而前期的实际使用量相对有限,因此合约金额大幅增长,但并不伴随营收与递延收入的明显增长。

本季度未,面向企业端的合同金额余额(也即递延收入+未来要出票的合同金额)为1370亿,同比增长28%,增速回落,但仍在相对高位。

注意,越来越多的长期合同,加上云服务迁移成本巨大、使用粘性极高,合同金额余额的高位增长基本意味着Azure高增长的确定性。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理此外,在公司的整体业务表现上:

1)本季度微软整体收入超预期:录得453亿美元,明显超出市场预期均值439亿美元,小幅超上季度给出的指引433-442亿;同比增速达到了22%,相比上季度的21%还有小幅提高,主要是因为微软三大块业务纷纷超了市场预期。

尤其是这个季度,更多个人计算业务表现也不差,譬如这部分的搜索与Surface业务在去年底基数之上持续高增长,游戏业务主要是新款主机Xbox Series X|S带来。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理 数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理 数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理(2)毛利表现上:本季度毛利317亿,市场预期的303亿;毛利率70%,市场预期69%,微软超强的创收能力+日益优化的利润结构,带来毛利的持续释放。

收入超预期的情况下,微软费用持续克制:本季度整体经营费用为114亿,市场预期117亿、公司指引低端116亿,表现强于预期。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理 数据来源:公司财报,长桥海豚投研整理

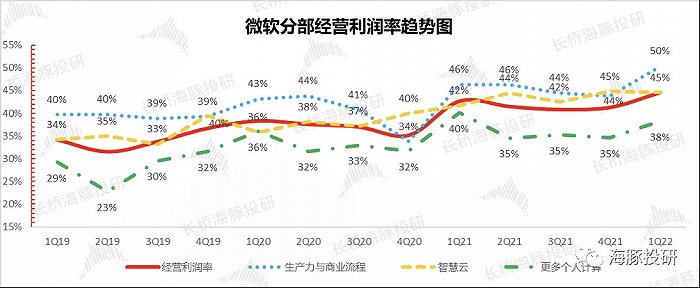

数据来源:公司财报,长桥海豚投研整理(3)在一系列硬核的业绩交付之下,本季度经营利润达到了202亿美元,超出市场预期均值186亿,同比增长27%,超收入增速22%,经营利润率高达45%以上,全球IT服务公司高山仰止式的标杆水准。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理分项来看,这个季度主要是生产力与商业流程(软件+SaaS)盈利能力夸张,经营利润率创新高,高达到了50%。

数据来源:公司财报,长桥海豚投研整理

数据来源:公司财报,长桥海豚投研整理风险提示:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。