原标题:这家公司0收入,能值30亿?

又一家未盈利的药企要冲刺科创板。

近日,上交所官网显示,上海盟科药业股份有限公司(下称“盟科药业”)已递交申报稿,计划申请在科创板上市,保荐机构及主承销商为中金公司。

此次申请上市,公司拟募集资金12.5亿元,用于创新药研发项目、营销渠道升级及学术推广项目,以及补充流动资金。

《国际金融报》记者注意到,盟科药业目前暂未有产品上市,因此主营业务并未产生收入,且受研发投入和股份支付费用等的影响,公司在报告期内净利润一直处于亏损状态。

业绩亏损

据介绍,盟科药业的产品管线主要聚焦于治疗耐药革兰阳性和革兰阴性菌感染,目前主要的三个核心产品包括康替唑胺、MRX-4和MRX-8。不过,由于三个产品还尚未面世,公司的主营业务暂未产生收入。

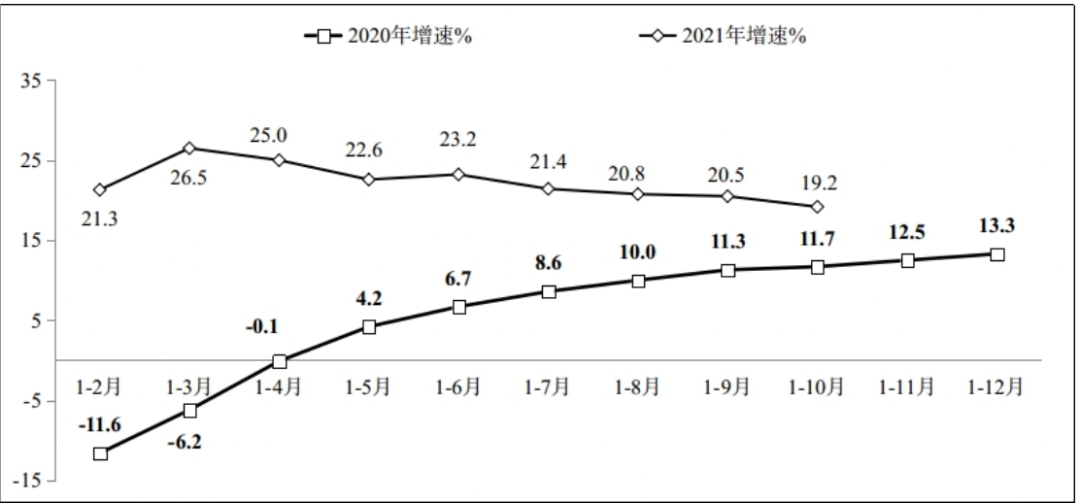

申报稿显示,2018年至2020年及2021年上半年(下称“报告期”),盟科药业的营业收入分别为109.34万元、0元、0元及0元,其中2018年的收入来源于提供药物测试服务所得。

截至招股书签署日,公司3个核心产品已进入临床试验阶段,其中康替唑胺已取得NMPA颁发的药品注册证书,同时已完成美国II期临床试验;MRX-4是基于康替唑胺结构独特设计和开发的水溶性前药,已完成美国II期临床试验和中国I期临床试验,并计划启动MRX-4序贯康替唑胺的全球多中心III期临床试验;MRX-8正进行美国I期临床试验,并已提交中国新药临床试验申请(IND申请)。

另一边,盟科药业在报告期内归属母公司普通股股东的净利润分别为-1.5亿元、-1.15亿元、-8632.72万元、-8680.58万元,扣非后归属于母公司普通股股东的净利润分别为-6914.36万元、-5140.64万元、-6701.53万元、-1.08亿元,处于亏损状态。

至于亏损较大的原因,一方面系公司近年来研发投入较高,另一方面是股权激产生的股份支付费用所致。据悉,报告期内,公司的研发费用为1.42亿元、9544.06万元、5428.2万元、5717.58万元,股份支付费用分别为2320.5万元、1649.06万元、1084.2万元、1906.4万元。

基于上述情况,公司本次发行上市选择是《上海证券交易所科创板股票上市规则》规定的第五条上市标准,即“预计市值不低于人民币40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果”。

盟科药业还表示,综合考虑公司临床阶段的产品情况,公司未来3年或仅有康替唑胺在中国处于商业化阶段。

记者注意到,《科创板股票上市规则》中指出,自上市之日起第四个会计年度,若能公司存在经审计扣除非经常性损益前后的净利润(含被追溯重述)为负且营业收入(含被追溯重述)低于1亿元,亦或经审计的净资产(含被追溯重述)为负,则公司将被实施退市风险警示。

另外,对于研发型上市公司,其主要业务、产品或者所依赖的基础技术研发失败或者被禁止使用,且公司无其他业务或者产品符合上述上市规则相关规定要求的,也将面临退市风险。

市场竞争激烈

记者了解到,公司的康替唑胺及MRX-4产品属于抗菌药行业的细分领域——多重耐药革兰阳性菌抗菌药市场,另一大核心产品MRX-8则属于多重耐药革兰阴性菌抗菌药这一细分市场。

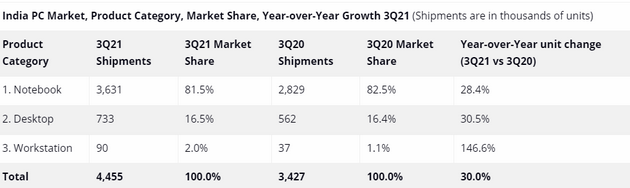

根据弗若斯特沙利文报告,2020年中国治疗多重耐药革兰阳性菌感染的抗菌药市场规模达到41亿元,在政府遏制细菌耐药推进抗菌药分级管理等有利政策和持续增长的创新抗菌药研发投入的推动下,这一市场规模预计将在2030年达到108亿元。

上文中提到,康替唑胺已于2021年6月经国家药监局批准上市,或将成为盟科药业最早面世的产品。康替唑胺系首个在中国上市的国产原研噁唑烷酮类抗菌新药,临床适用症包括复杂性皮肤和软组织感染、急性细菌性皮肤和皮肤结构感染等。

公开数据显示,噁唑烷酮类药物在中国治疗多重耐药革兰阳性菌感染的抗菌药市场中持续呈增长趋势,2020年中国噁唑烷酮类抗菌药市场规模为15亿元,2016年至2020年的复合年增长率为21.2%。

即便如此,公司这一产品未来的前景挑战不小。

鉴于康替唑胺同类的噁唑烷酮类抗菌药物利奈唑胺已有较多仿制药上市,且在2020年8月第三轮国家带量采购招标中,利奈唑胺口服常释剂型已降价85%-90%。

“在主要竞争对手利奈唑胺片剂纳入集采大幅度降价后,康替唑胺如果坚持高价策略,需面临市场渗透率受限等潜在风险。此外,未来如果康替唑胺被纳入医保目录,可能存在较大幅度降价的风险。”有业内人士认为。

记者了解到,利奈唑胺系辉瑞公司于2000年在美国获批上市并于2006年在中国获批上市的抗革兰阳性菌的抗菌药,其知名度广,对MRSA有效。根据弗若斯特沙利文报告,利奈唑胺通用名(包括原研药及仿制药)的药物2016年中国销售额为7亿元,2020年达到15亿元,复合年增长率达到21%。

从持股比例上看,盟科药业的股权结构较为分散,无控股股东和实际控制人。

据悉,公司由Zhengyu Yuan(袁征宇)和Mikhail F.Gordeev共同创立,于中国和美国两地建立了研发中心。

袁征宇目前担任公司的董事长和总经理,持有207.64万份盟科开曼股份、347.82万份盟科开曼期权,间接持有公司6.3%股份(若持有的盟科开曼已发行期权均不行权);另一位创始人Mikhail F.Gordeev持有207.64万份盟科开曼股份、90.93万份盟科开曼期权,同样间接持有公司6.3%股份(若持有的盟科开曼已发行期权均不行权)。

截至招股书签署日,持有公司5%以上股份或表决权的主要股东为Genie Pharma、盟科香港(盟科开曼全资持股)、Best Idea、JSR、华盖信诚及君联嘉誉。

申报稿还披露,在拆除境外VIE架构之前的最后一次增资中(2020年10月),君联嘉誉等13名股东合计对盟科有限(盟科药业前身)增资了4.31亿元,认缴了1.06亿元的注册资本,彼时的投后估值便超过了34亿元。