原标题:邢会强丨独董风险陡增 美国如何让独董担责?

作者:邢会强,系中央财经大学法学院教授

我国以往的证券执法实践表明:独立董事与其他董事负担同等的义务、承担同样的责任。在上市公司虚假陈述中,独立董事遭到处罚非常常见。在《证券法》2019年修订后,处罚的幅度得以大幅提升。原《证券法》下,独立董事的最低处罚幅度为3万元。而2019年修订后的新《证券法》第197条,如果上市公司未披露有关信息,负有责任的独立董事将会受到20万元到200万元的罚款;如果上市公司披露了信息但有虚假陈述的话,负有责任的独立董事将会受到50万元到500万元的罚款。而独立董事的津贴却没有同步提升,这就使得独立董事的风险陡然加大。

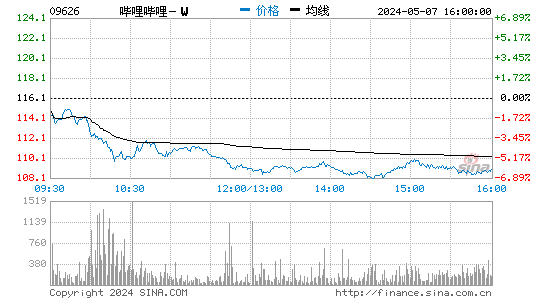

近日,康美药业证券集体诉讼案,判决5位独董承担上亿元的责任更是引发了一批独董离职。与其他资本市场相比,我国的独董成了高危职业。它山之石,可以攻玉。美国的证券监管素以严格著称。在美国,独立董事被称为“外部董事”。美国对外部董事的责任认定和惩罚遵循了何种逻辑和模式呢?这是否可以为我国提供有益的借鉴?

一、美国证监会很少对外部董事进行处罚或提起诉讼。

美国2002年通过的《萨班斯法案》第302条仅要求上市公司CEO(首席执行官)和CFO(首席财务官)保证向美国证监会(以下简称SEC)提交的财务报告真实可靠,且要求上市公司CEO作出与财务相关的内控有效的声明。《萨班斯法案》并没有要求全体董事保证向SEC提交的财务报告真实可靠。基于此,尽管年报或季度报告出现了虚假陈述,SEC也不会将全体董事、高管纳入追责范围。比如,在斯迈思案中,在上市公司KIT Digital向SEC提交的年度和季度报告中出现了虚假陈述,但SEC只追责了首席财务官斯迈思。再如戴尔公司虚假陈述案,这是一起严重的财务欺诈案,所涉及的当事人人数多达6人,但他们均为主要责任人。

历史上,SEC很少对独立董事提起诉讼。SEC的统计表明,从1997年8月到2002年7月的5年间,SEC共进行了227起执法调查,提起了515起诉讼,涉及到的当事人达869人,其中,164人为企业,705人为个人。在这705人中,没有一个是独立董事。当然,也有董事被SEC提起了诉讼,但这些董事大都兼任了公司管理职务或同时从事了内幕交易。

《萨班斯法案》通过后,SEC的领导多次在讲话中威胁说要对未尽注意义务确保信息披露真实性的独立董事采取执法行动。但“雷声大,雨点小”。例如,在2004年的Hollinger公司的虚假陈述案中,一位独立董事兼审计委员会委员收到了SEC的“违法行为调查通知”(Wells notices),因为“他竟然允许欺诈行为在其眼皮底下发生”。然而在SEC接下来提起的民事诉讼中,被起诉的是首席执行官和首席运营官,而没有这位独立董事。在2005年9月的Biopure公司的虚假陈述案中,SEC先是向该公司的包括两位独立董事在内的4个人发出了“违法行为调查通知”,然而在SEC接下来提起的民事诉讼中,这两位独立董事均未被起诉,被起诉的是三名高管。

大棒高高举起,却又轻轻放下,SEC对外部董事依旧呵护有加,显示出其对于加大独立董事惩罚的极为审慎态度。但如果外部董事明知违法而故意为之,则SEC也会追究外部董事的法律责任。例如,2006年,SEC针对纳斯达克上市公司明镜周刊(Spiegel)三名外部董事提起的一项执法行动。原因是明镜周刊不仅没有提交2001年10-K表格,而且在2002年前三个季度也没有提交10-Q表格。根据SEC的指控,明镜周刊的董事们所做的不仅仅是监督不力,他们积极直接参与了明镜周刊拒绝提交文件的决定,并在明知未提交文件违反证券法的情况下做出了这些决定。

综上,在SEC执法中,外部董事受到财产处罚的非常罕见。尽管SEC的诉讼可以要求对外部董事因监督失职而受到处罚,但它似乎不太可能频繁地寻求此类处罚。对独立董事的另外一个重要的保护是每次违反行为的民事罚款的最高限额是10万美元。因此,对于许多董事来说,损失的风险主要是声誉而不是金钱。

二、外部董事在美国很少承担自负的财产性民事责任。

美国的证券集团诉讼发达甚至可以说是泛滥。虽然没有具体的数据显示有多少名独立董事被列为了被告,但美国学者估计,每年大约有十几起诉讼将独立董事列为了被告。它们大都以和解结案,独立董事偶尔会负有责任,但自掏腰包的责任是极为罕见(extremely rare)的。有学者统计了上世纪80年代以来的证券诉讼和公司诉讼,发现大部分证券诉讼案件以和解结案,真正进入判决环节的案件大约有20起,独立董事成为被告的只剩下数起了,最后只有1起案件判决独立董事负有责任,但尽管如此,这也没有导致独立董事自掏腰包;与此同期的上市公司诉讼中,以独立董事违反信义义务起诉的案件的数量与证券诉讼案件相差无几,只有4起案件原告赢了独立董事,但只有一名独立董事自掏腰包。这就是广受关注的1985年Smith v. Van Gorkom案。在该案中,特拉华州的法院认为外部董事未能在批准并购时予以足够的注意,因此判决独立董事在董事责任险外支付赔偿金。

很多集团诉讼被驳回起诉,很多以和解结案。自1991年到2004年底,美国共有3239起联邦证券集团诉讼,其中有1754起案件以和解结案。在这些和解结案的案件中,是很难甄别出外部董事究竟支付了多少赔偿金的。为此,有研究者对原告首席律师、董事责任险的保险人和保险经纪人进行了电话调查,调查发现,只有四起案件的外部董事自掏了腰包予以赔偿,其中就包括广泛报道的安然案和世通案。在世通案中,12名外部董事总共支付了2450万美元的赔偿金。在安然案中,外部董事总共支付了1300万美元的赔偿金,此外,安然的外部董事还因未能对员工期权计划进行适当的审查而向美国劳工部支付了150万美元。第三起案例是一个秘密和解案件,四名外部董事每人支付了5万美元。第四起案件的外部董事缺乏董事责任险而不得不自掏腰包,具体数额不详。

总之,美国外部董事承担个人责任是很罕见的。美国学者总结到,在以下情况下,外部董事才可能需要承担自负的财产责任:一是公司的问题足够严重以至于导致了公司破产,典型案例是安然案和世通案;二是会计丑闻足够明显,而且董事会的监督失职现象极为严重。三是该外部董事足够富有,以至于值得追诉。

三、美国法下外部董事低风险的原因

美国法下外部董事的风险较低,这主要是因为:

(一)外部董事受到的法律保护较多。

第一,法律本身为外部董事履职提供了保障,包括公司法上的商业判断规则和证券法上的合理勤勉抗辩等。当董事在知情的基础上行事且不存在利益冲突时,他们应受到合理性推定的保护,这称为“商业判断规则”。在美国,外部董事可以合理信赖专家意见甚至管理层提供的信息,因此,合理勤勉抗辩的成功概率很高。在公开发行证券时,外部董事对信息披露承担责任需要满足简单的疏忽标准。在前述四起外部董事自掏腰包予以赔偿的案例中,有三起涉及到证券公开发行,被诉外部董事未能对发行过程中的虚假陈述尽监督之责。

第二,美国州公司立法允许公司补偿(Indemnify)董事的损失和法律费用,除非他们从事自我交易或故意无视其监督义务。公司通常与董事签订补偿协议,根据该协议,公司承诺在法律允许的最大范围为董事内提供补偿。在这样的情况下,只有公司破产或无力支付补偿,才会导致独立公司自负责任。

第三,和解赔偿金和判决的民事赔偿金都是董事责任险的承保范围,已经由保险公司代为赔偿了。

第四,涉诉上市公司的董事们都是风险厌恶型的,为了早日结案,息事宁人,也倾向于公司出钱,和解结案。尽管有些案件中董事们明知原告律师在缠讼也通常不愿对抗到底,一辩黑白。

(二)外部董事的勤勉尽责义务低于内部董事。

美国法院在认定董事责任时,考虑地位、职位与重要程度,负主要责任的主体的调查应比其他主体更详细。外部董事的核查义务轻于内部董事。在一些董事被诉的案中,法院判决内部董事承担责任,但却宽恕了外部董事,这通常发生在下级职员故意欺骗上级的场合。外部董事的合理勤勉抗辩亦应用于美国若干司法实践之中。在2005年的迪士尼公司证券集团诉讼案中,迪士尼公司的外部董事的表现与世通案和安然案的外部董事的表现一样糟糕甚至更差,但特拉华大法庭的法官认为,尽管外部董事“表现不佳”,其行为“明显低于最佳做法”,但也没有责任,因为董事们达到了公司法规定的低得多的注意标准。综上可知,作为奉行实用主义的国家,美国注重考量董事的生存环境并关注其生存发展问题,规避以完美的圣人标准要求董事,董事的勤勉抗辩仅须以合理程度为限。

(三)从发展过程看,外部董事的几乎零风险是历史形成的,内含了各种政治力量的均衡。

每当法院判决外部董事承担自掏腰包的个人责任之时,各州就会通过立法为董事提供额外保护:先是肯定了公司补偿协议的合法性,再者就是肯定了董事责任险的合法性。这可能是各州为了经济发展和“营商环境”而做出的回应。联邦立法也为外部董事提供保护,以对抗证券集团诉讼的原告律师。1995年《私人证券诉讼改革法》规定将董事对于虚假陈述的连带责任改为按过错大小而承担比例责任即是适例。当证券集团诉讼的律师们为了规避1995年《私人证券诉讼改革法》而纷纷在州法院提起证券集团诉讼之后,美国国会又于1998年通过了《证券诉讼统一标准法》(Securities Litigation Uniform Standards Act),规定证券集团诉讼必须在联邦法院系统提起和审理。美国学者认为,外部董事的这种“低报酬-低风险”的机制是适当的,无论是报酬还是惩罚,都不宜提高。“缺乏外部董事自掏腰包责任的体系已经构成最优威慑。”

四、独立董事的“低报酬-低风险”机制

美国学者认为,外部董事的这种“低报酬-低风险”的机制是适当的,无论是报酬还是惩罚,都不宜提高。“缺乏外部董事自掏腰包责任的体系已经构成最优威慑。”原因在于:

第一,对于外部董事来讲,已经有其他机制在督促外部董事尽职尽责,而不用引入新的机制了。这些既有机制主要是声誉机制。如果外部董事所在的公司破产或涉嫌违法违规,他就很难再觅得新的外部董事职位,其在社会中的受尊重地位就会遭到极大降低。证券集团诉讼对外部董事成为被告的潜在威胁,也将促使外部董事尽职尽责。

第二,外部董事没有股权激励,其津贴、报酬很低,缺乏正向激励。如果加大惩罚,加大负向激励,将会使其受到不成比例的负向激励。而负向激励的负面作用是极大的。这将阻碍应有的商业冒险精神,将使投资者无法获得风险调整后的有风险收益。董事会也将愈加官僚化:为了避免法律责任,他们会采取过分官僚化的程序来正当化其决策。这无疑会延误甚至错失商机。

第三,外部董事的津贴不宜过高,否则就会降低外部董事的独立性,从而不利于公司治理。外部董事发挥作用的机制,不是高薪,而是声誉。一旦津贴过高,外部董事利益涉入过深,该离职时不离职,外部董事就不再独立。

第四,商业上的成功人士是理想的外部董事。他们拥有商业专业技能,他们的财富为其提供了不偏离董事职责的自由,而这是不富有的个人所缺乏的。这些人退出外部董事市场,不富有的个人补充进来,他们对声誉的珍视度显然不及成功人士,这样,公司治理会遭受损失。外部董事的津贴,比起高管的巨额薪酬来讲,不足挂齿,但却具有独立性和极高的声誉。高薪但默默无闻的高管和低薪但深孚声望的独董,都是公司治理中的独特环节。强行将二者拉平,无论是在薪酬还是在义务、责任方面,都将对公司治理机制造成重大伤害。因此,美国学者认为:“多个国家几十年来一贯地对外部董事实施几乎为零的责任风险意味着,让外部董事承担更大的风险可能是个坏政策。”

(作者:邢会强 编辑:李玉敏)