原标题:被遗忘的薄膜电池,正在换一种身份归来

作者:芯锂话

芯锂话

+关注

硬科技行业及上市公司观察,专注集成电路、新能源和新材料产业链条。

10 分钟前

[亿欧导读]

一语弊之,BIPV的东风之下,重新被市场激活需求的薄膜电池厂商是最大受益者,但除非龙焱能源上市、汉能恢复交易,否则投资者依然难以找到直接的投资机会,届时那些尚未被市场发觉的关联企业可能获益更多。

题图来自“公开图片”

题图来自“公开图片”文 |林晓晨

来源|芯锂话(ID:ddxinsanban)

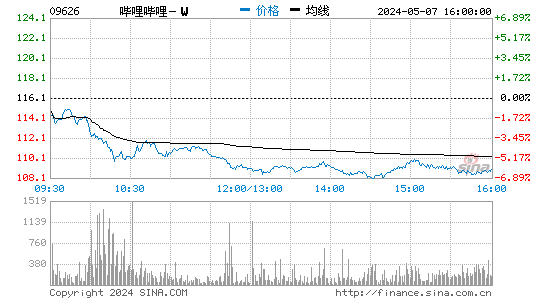

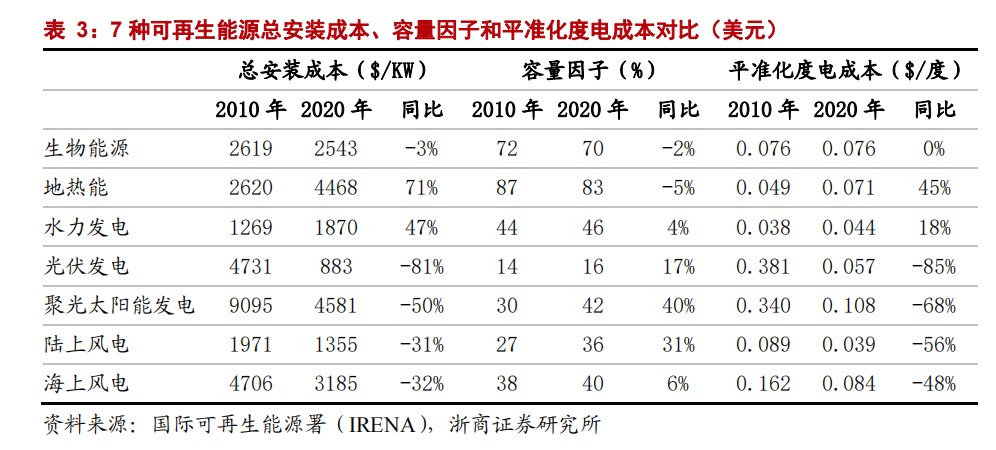

过去十年,太阳能成为发展速度最快的能源类型,不仅光伏组件总安装成本下降81%,而且平准化度电成本更是下降85%。

随着光伏产业进入“平价时代”,相信已经没有人再怀疑光伏发电普及的可行性,但在光伏发展早期,产业中却存在着关于光伏电池片的“路线之争”。

光伏技术最早可以追溯到1839年,法国科学家E.Becquerel发现液体的光生伏特现象,由此开启了光伏发电的漫长历史。尽管光伏发电原理被发现的很早,但第一块太阳能电池板却直到1954年才被贝尔制造出来,人类通过半导体硅片第一次实现了用光发电的夙愿。

然而,早期的太阳能电池却效率低下,再加上不菲的售价,让市场一度对于晶硅电池的前景充满质疑。基于这样的背景,部分激进的研究员开始尝试寻找晶硅材料的替代品。

20世纪70年代,一种基于活性材料非晶硅(a-Si)的薄膜电池横空出世,由于薄膜电池采用的活性材料几乎全部都是直接带隙半导体,吸光能力明显强于晶体硅2个数量级以上,因此仅需晶体硅1%的用量就有望达到相同的吸光能力。

在当时,实验室中晶硅电池的效率已经能够达到20%,而薄膜电池的效率却仅为个位数,尽管差距明显,但因为活性材料的用量很少,吸光率又高,依然有不少研究员在努力提升着薄膜电池的效率,寄希望于其能够成为降低光伏发电成本的“黑科技”技术。

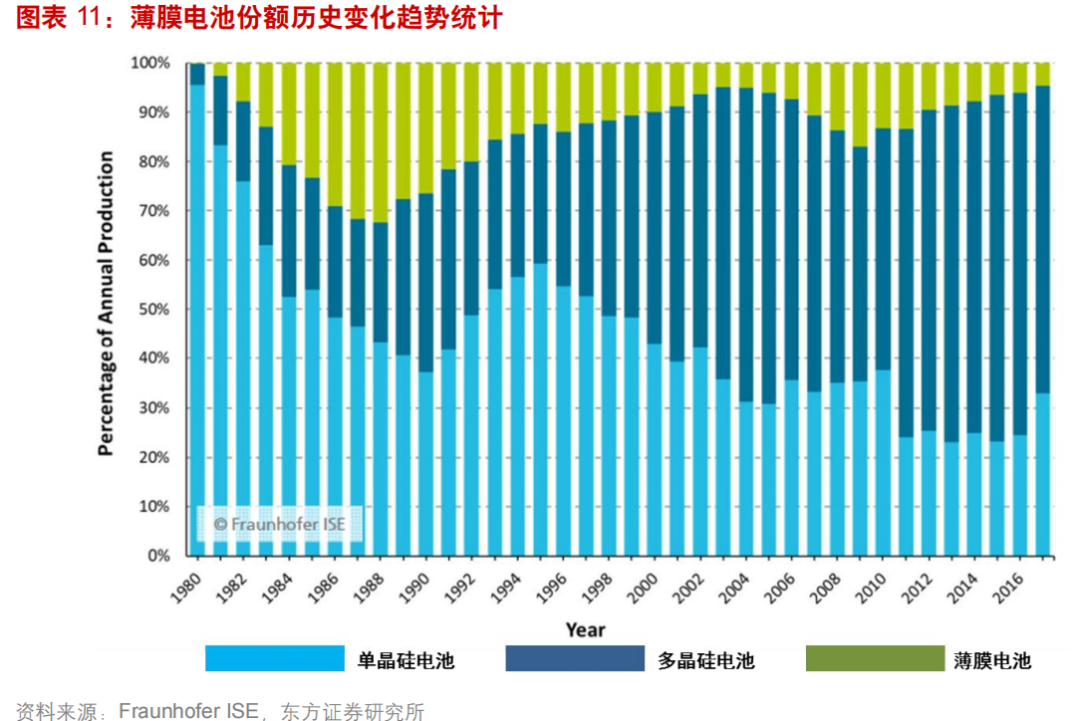

尤其薄膜电池刚刚面世初期,得益于庞大的想象空间和显著的成本优势,薄膜电池一度从晶硅电池手中抢下超过30%的市场份额,甚至被称为是下一代光伏技术。

但薄膜电池的荣光也仅限于此,由于迟迟无法突破效率瓶颈,再加上形成规模优势后晶硅价格大幅降低,导致薄膜这种效率偏低的电池形式逐渐被市场所淘汰。

就在整个市场都开始忘记光伏产业还有薄膜电池这条路线的时候,它却正在以另外一种身份回归,并有望重新成为市场的焦点。

/01/BIPV东风来袭

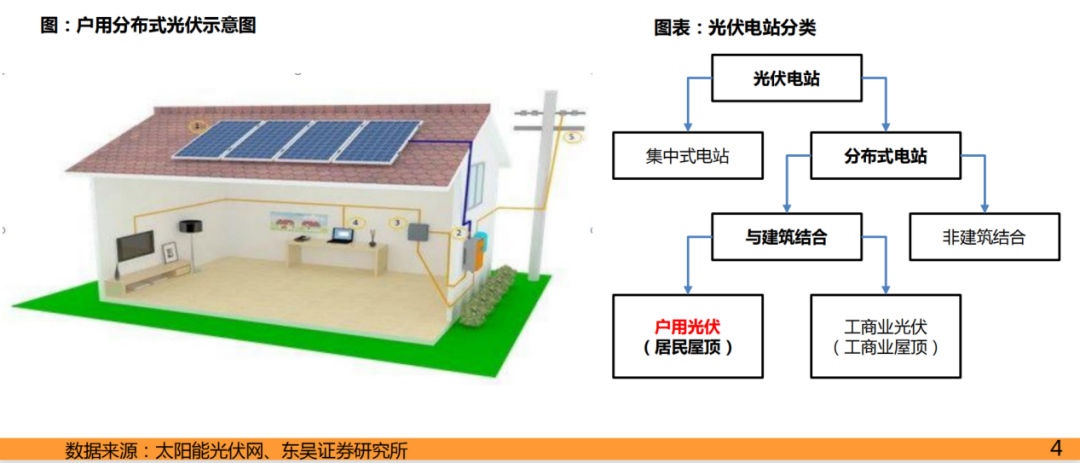

光伏产业火热的当下,分布式光伏有望成为行业新的增长点。

2016年的时候,分布式光伏更趋近于一种概念,当时分布式光伏的新增装机量仅占到全年总装机量的12.25%。但在今年,随着国家能源局《关于报送整县(市、区)屋顶分布式光伏开发试点方案的通知》的下发,分布式光伏已经成为2021年光伏最主要的落地场景。

《通知》明确规定,党政机关建筑、学校、医院、村委会等公共建筑、工商业厂房以及农村居民住宅的屋顶总面积可安装光伏发电比例分别不低于 50%、40%、30%和 20%。数据统计显示,2021年上半年全国光伏新增装机中分布式光伏的占比已经提升至58.8%,俨然分布式光伏逐渐成为新的风口。

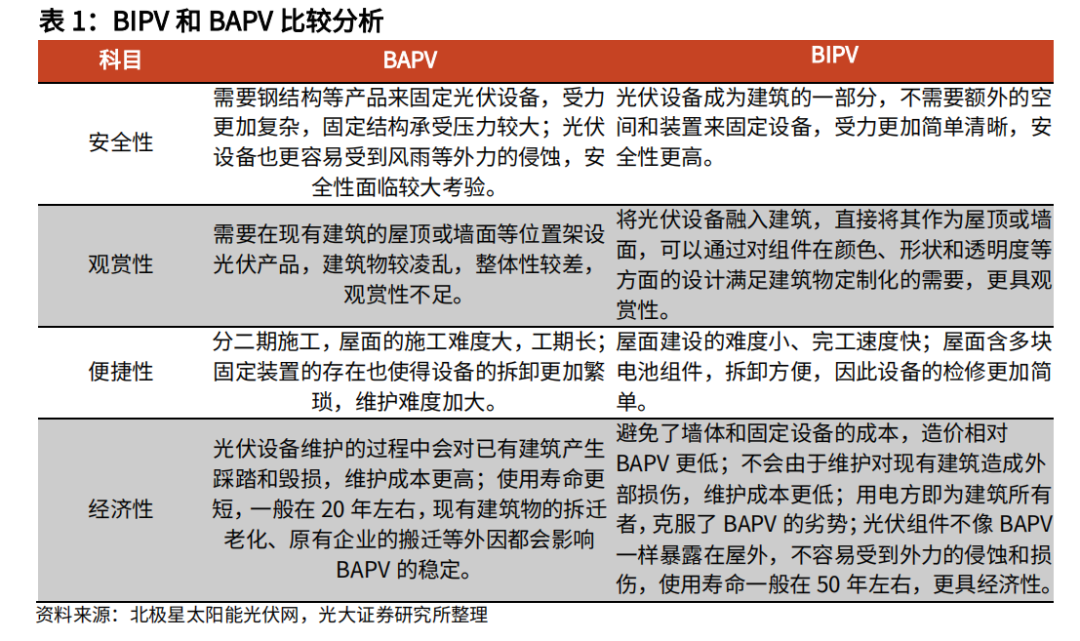

按照安装类型,分布式电站可以分为与建筑分离和与建筑结合两大类,两种电站类型的市场占比几乎相等。其中,与建筑结合类型的电站又可以分为普通构件(BAPV)和光伏建筑一体化(BIPV)两种细分类型。

现阶段,分布式电站主要仍以传统光伏构件为主,而新兴的BIPV仅占很小的市场份额。然而随着分布式光伏的推进,对于系统安全性、美观性、便捷性的需求将显著提升。

简单对比不难发现,BIPV不需要额外的固定装置,不仅更加美观而且也更加安全,同时BIPV融入建筑建设工期更短,所耗费的成本也更加可控,这也导致BIPV有望成为未来建筑光伏发展的主流。

尽管BIPV蕴含着很多机会,但我们仍必须承认,目前这一行业仍处于发展初期,尚存很多的不确定性。

首先,整个行业缺乏统一的标准,这就导致虽然分布式光伏占今年上半年新增装机量的58.8%,但分布式光伏并网量却仅总并网量的32.59%。不难看出,缺乏统一的行业标准让分布式光伏发电效率大打折扣。

同时,建筑行业与光伏行业也存在明显的割裂现象,缺少必要的沟通与合作。对于光伏厂商而言,其核心目的在于降本增效,而建筑应用则需要考虑更多的居住需求,包括施工难度以及后续的维修清理等等。

BIPV有着广阔的发展前景,但目前这一产业链暂时还未被完全打通,市场也并未形成统一的趋势判断。

/02/薄膜电池重现资本视野

早在1967年,日本MSK公司就提出了建筑光伏一体化的概念。但直至1991年德国旭格公司推出“光电幕墙”,人类才逐渐开始掌握BIPV这项技术。

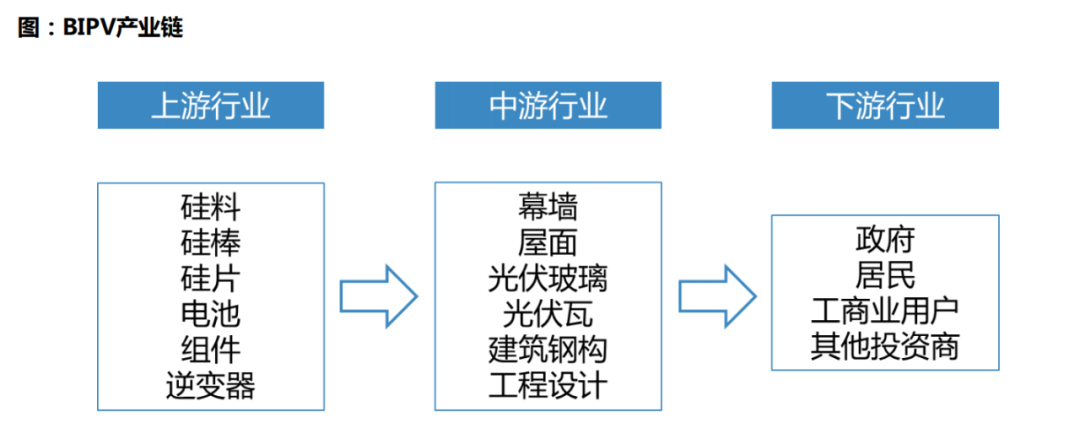

纵观整个BIPV产业链,上游为光伏组件产业,包括硅料、硅片、电池、组件、逆变器等;中游为工程设计及系统集成服务商,拥有建筑渠道和集成服务能力;下游则是具体应用场景,有助于环节工商户高电价的问题。

BIPV爆发带来了双重改变,其一让传统工程施工公司找到了转型的方向,其二重新激活了市场对于薄膜光伏的需求。

众所周知,房地产行业目前景气度较差,在房住不炒的大背景下,似乎房地产行业的野蛮扩张已经停止,这一度让很多工程公司找不到发展的方向。

而BIPV则给了这些公司更多的机会,正如前述分析的那样,BIPV赛道中存在光伏产业和建筑产业割裂的现象,这就给处于中游的工程商们提供了转型的机会。谁能更好的整合技术,并提前铺好渠道,那么它就有望成为BIPV的有力竞争者。

另一方面,聚焦市面上的BIPV组件,可以分为晶硅BIPV和薄膜BIPV两条技术路线,但两者并非绝对的竞争关系,而是更倾向于彼此之间的互补。

晶硅BIPV组件使用EVA或PVB胶膜将晶硅电池片封装在钢化玻璃中,这种模式继承了晶硅电池的高转化率优势,单晶硅的转化率可以达到23%,多晶硅的转化率也超过了20%,多应用于光伏屋顶场景。

隆基股份推出的“隆顶”、“隆锦”,中信博的“智顶”、特斯拉推出的Solar roofV1-V3,晶华新能源推出的“华顶”,上迈新能源推出的“吉瓦”都是晶硅BIPV产品。

薄膜BIPV是被分布式光伏所激活的新需求,虽然它依然转换效率较低,但却因可调控的透明度,较好的弱光性以及更优的温度系数,保证其能够在高温和弱光等极端情况依然维持工作。薄膜BIPV很好的填补了晶硅BIPV的短板,让其成为光伏幕墙场景的最佳选择。

不同于各家企业在晶硅BIPV的全面布局,目前薄膜BIPV竞争度较小,龙焱能源、汉能在这一领域有较为明显的优势,明阳智能子公司瑞科新能源、国网宁波供电公司也都投入到薄膜BIPV的研发中。

对于几乎被市场遗忘的薄膜技术而言,它正在以光伏幕墙核心选材的角色强势回归,并有望受益于分布式光伏的全面发展。

/03/大水之下,谁是大鱼?

分布式光伏将成为我国未来的重要战略之一,也有望成为光伏市场新的增量,那么BIPV的浪潮会带来怎样的变化呢?

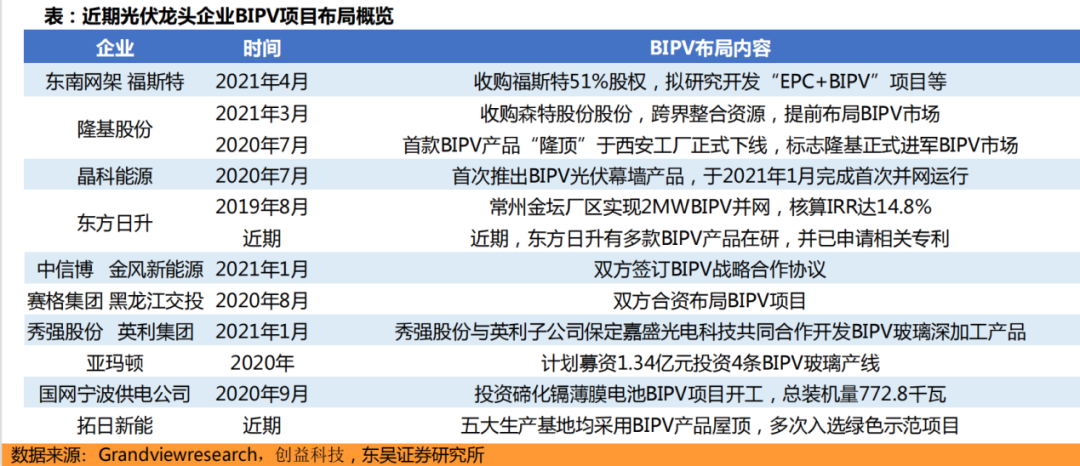

首先,BIPV应用场景的增加,必然让传统光伏产业链的业绩持续向好。回溯过去一年,BIPV已经成为光伏产业链集中布局的对象,如隆基股份、晶科能源、东方日升、中信博等光伏头部公司,都在抢占这一赛道。

尽管BIPV会带来产品放量,势必会让光伏产业链的公司受益,但实际上目前主流光伏企业较高的估值水平已经包含了这部分预期,因此BIPV可能并不会对这些头部公司产生本质性的影响。

与之相对,森特股份、精工钢构、嘉寓股份等建筑类公司或将更受益于BIPV,存在着从传统建筑公司向BIPV转变的预期转变。

投资并非简单的一加一,而是需要寻找预期差。现如今光伏产业链本就强势,BIPV带来的增量其实影响有限。那么预期差存在于哪里呢?那正是市场需求被重新激活的薄膜厂商。

由于薄膜电池始终没有被市场认可,因此资本市场中目前几乎找不到纯正的薄膜电池企业。在此之前,汉能曾专注于铜铟镓硒(CIGS)的薄膜电池,并已经切入到BIPV赛道,但却因特殊原因从2015年一直停牌至今。

除汉能外,另一家专注于薄膜技术的公司是龙焱能源,他是国内最早聚焦碲化镉(CdTe)路线的公司,CdTe曾被认为是最有希望挑战晶硅电池的薄膜技术,龙焱能源更是全球为数不多能够量产CdTe薄膜电池的公司。

龙焱能源的创始人是资深科学家吴选之,潜心研究CdTe薄膜太阳能电池技术10年后,吴选之选择在68岁创办龙焱能源。正是基于多年对于CdTe技术的研究,龙焱能源成为全球领先的高效透明光伏幕墙生产商。

由于龙焱能源迟迟没有上市,因此暂时无法直接体现在二级市场中,但华控赛格、凯龙股份、深圳能源几家公司与龙焱能源存在BIPV合作,有望成为间接受益者。

一语弊之,BIPV的东风之下,重新被市场激活需求的薄膜电池厂商是最大受益者,但除非龙焱能源上市、汉能恢复交易,否则投资者依然难以找到直接的投资机会,届时那些尚未被市场发觉的关联企业可能获益更多。

本文经授权发布,版权归原作者所有;内容为作者独立观点,不代表亿欧立场。如需转载请联系原作者。