原标题:关心软件定义存储厂商排名?Gartner发布中国区首个软件定义存储市场竞争报告

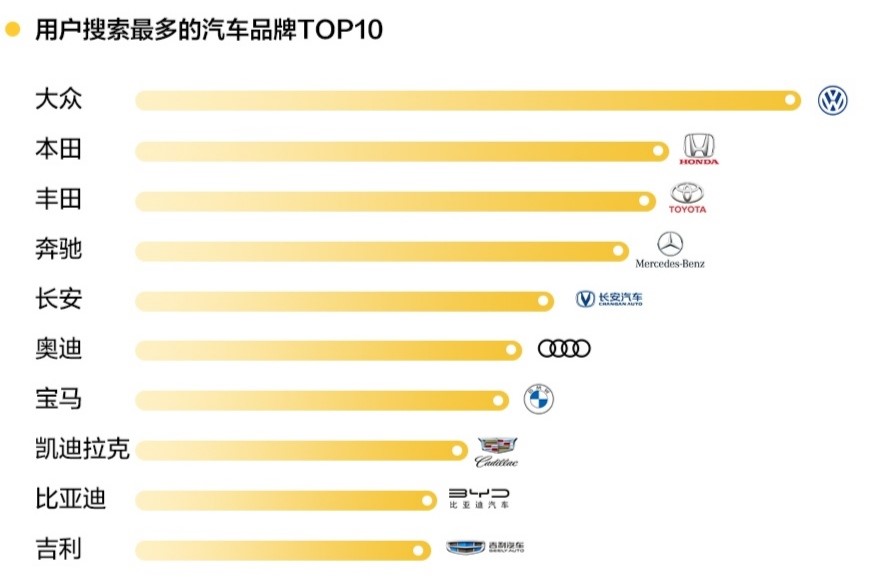

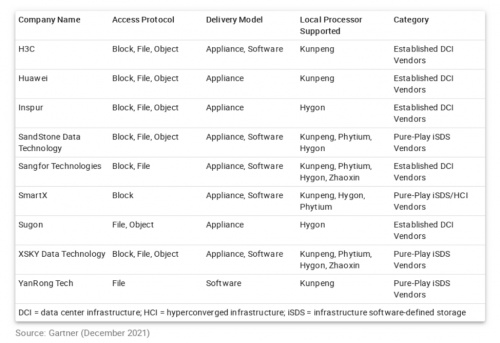

近日,Gartner 发布了中国区首个软件定义存储市场竞争格局报告,重点研究中国区基础设施软件定义存储 (iSDS) 市场,其中 SmartX、XSKY、杉岩、焱融科技作为专业的 iSDS 产品厂商与原数据中心基础设施厂商H3C、浪潮、深信服、曙光竞争。

Gartner 也对四家 iSDS 产品厂商的竞争能力进行了分析:

SmartX产品概览:

以自主研发的分布式块存储 ZBS 为业内所熟知。

拥有超融合、分布式块存储、容器原生存储(IOMesh)三大产品线。

向网络和安全领域拓展,成为一家能够提供多种解决方案的数据中心基础设施厂商。

为本地私有部署提供数据服务并支持所有主流的块存储业务应用。

如何竞争:

超融合产品的主要竞争力在于其稳定性与高性能。

通过引入 NVMe-oF 和持久内存等技术,SmartX 产品相较于业内同类产品能提供更高性能。

ZBS 已经在多个行业中部署,并在金融、制造、医疗行业中积累了大量客户,客户复购率高。

构建了广泛的生态体系,支持鲲鹏、海光和飞腾平台并实现方案落地。

积极拓展海外市场,并赢得了亚太和 EMEA 等地区的客户。

杉岩数据产品概览:

专注于私有部署环境中的存储软件,于 2016 年首次发布了对象存储产品 Massive Object Storage(MOS)。

存储系统具备数据预处理能力,支持混合云场景,能够将数据分层、备份到公有云。

通过统一存储平台 (USP) 提供块和文件存储服务。

如何竞争:

产品在多个垂直行业部署,客户数超过八百家。

与垂直解决方案提供商和行业 ISV 密切合作,专注于 AI/ML、大数据和云等场景。

构建分销渠道网络以覆盖中小型企业 (SMB) 市场。

焱融科技产品概览:

主要产品 YRCloudFile 为需要低延迟、高吞吐量和高可扩展性的工作负载提供文件服务。

专注于混合云和容器场景。

可以部署在a里云、AWS、以及腾讯云上,并以按需模式提供给客户。

如何竞争:

专注于 AI/ML、自动驾驶、HPC 和视频处理等新兴工作负载。

在人工智能、自动驾驶场景拥有代表客户。

与公有云服务提供商建立起偏合作而非竞争的关系。

XSKY产品概览:

iSDS 产品提供对象存储、块存储和文件存储。

支持所有主要的企业工作负载并提供主流数据服务,通过 CSI 提供容器存储。

提供统一的数据平台,可以与多种虚拟化平台协同。

如何竞争:

渗透到多个垂直行业,累计服务近两千客户。

专注于需要大容量存储和复杂数据服务的私有环境中的应用场景。

建立了覆盖全国的销售团队和渠道网络。

NextArch的创始成员和社区的积极贡献者。

中国 iSDS 的市场现状和趋势

市场特点

由于市场环境和 IT 成熟度的不同,中国企业在 SDS 上的购买行为与成熟市场存在较大差异。

私有基础设施仍然是许多中国企业的首选:

很多企业,尤其是大型企业,“云优先”或“公有云优先”的认知尚未广泛建立。大多数 SDS 部署在本地数据中心以支持私有工作负载,往公有云的扩展有限。

中国企业对开源软件 (OSS) 更加开放:

与专有软件相比,用户认为开源软件价格低廉,厂商锁定更少。尽管从 OpenStack 实施失败中吸取的一些教训改变了这种看法,但部分企业仍然愿意在特定的技术领域尝试开源软件。一些 SDS 厂商构建了基于 Ceph 的解决方案,并在市场上获得了关注。

政府推动“支持国产”,鼓励企业从处理器、服务器和基础设施软件到应用程序都采用本土技术,由此塑造出一个不同于成熟市场的生态系统,SDS 厂商须与之合作。

竞争态势

本土厂商在市场上处于领先地位:

IBM 和 VMware 等全球厂商在中国的市场渗透有限。当前的 SDS 市场由本土厂商主导,曙光、H3C和浪潮等原数据中心基础设施厂商都有作为 SDS 销售的分布式存储产品。SmartX 、杉岩、和 XSKY 等公司专注于存储并在利基市场上展开竞争。

一体机为 iSDS 的主流交付模式:

纯软件交付处于市场的早期阶段,主要由专业 iSDS 产品公司提供。大多数原数据中心基础设施 (DCI) 厂商只支持他们自己的 iSDS 服务器,打包为超融合集成系统 (HCIS) 或存储设备,以确保更高的利润并减少兼容性管理方面的投资。

厂商在块、文件和对象(所有存储协议)方面展开竞争:

块存储更适合现有应用场景,如虚拟化、数据库和虚拟桌面基础设施 (VDI),并推动超融合基础设施(HCI)的发展。经过良好的市场教育,市场已经充分认识到了 HCI 的价值。对象存储和文件存储更适合蓬勃发展的非结构化数据和新兴应用场景,但目前还处于早期采用阶段。专注于文件和对象的 SDS 厂商经常发现很难明确定义市场,也很难有效地将他们的产品与竞争解决方案区分开来,这促使厂商扩展到更广泛的存储领域,以扩大其目标市场。

竞争趋势

参与本土生态系统:

构建安全可信的 IT 生态系统是未来几年中国 IT 市场的主旋律,这涵盖了从处理器、系统、操作系统 (OS)、基础设施软件到应用程序的完整技术堆栈。在此背景下,支持国产倡议的影响将从政府部门扩大到更广泛的国有企业。对于 iSDS 厂商来说,与本土处理器和操作系统完成兼容适配是抢占市场先机必不可少的能力。

企业上云的需求推动软件交付:

中国企业正在加速基础设施现代化和向云的过渡。云基础设施建设有望实现强劲增长,尤其是私有云和行业云。各级地方政府正在建设政务云以整合各部门的 IT 支出。出于安全和数据治理的考虑,重要的业务应用会部署在这些私有云和行业云上,这将是未来一到三年的投资重点。这将直接推动以软件形式交付的存储的采用。同时,随着 IT 愈发成熟,产品差异化将在竞争中发挥越来越重要的作用。

边缘和多云机会潜力大但较为分散:

随着 5G 和物联网 (IoT) 的发展,边缘数据中心将成为一个快速增长的市场。但是,边缘应用场景非常多样化且特定于垂直行业。针对边缘场景的解决方案是高度定制的,这对 iSDS 厂商的产品市场化提出了巨大挑战。他们需要在每个垂直领域寻找领先的解决方案提供商,并采用“直销”或“集成”策略来抓住这个机会,而不是直接向最终用户销售。