原标题:负面缠身的藏格矿业,股价却飞涨,有何蹊跷?

今年股价飞涨近4倍的藏格矿业,实际情况并没有市场上表现的那样风光。

今年年内A股震荡分化,盐湖提锂概念股成为资本“宠儿”,藏格矿业(原名“藏格控股”)就是其中之一。该上市公司股价已从今年年初最低7.47元/股,大涨至12月30日的37.84元/股。

然而,令人吃惊的是,藏格矿业实际上“麻烦”缠身:

财务造假被监管点名、实控人被采取强制措施、深陷债务危机、注销业绩补偿股份逾期、股权拍卖多次流拍等,甚至一度传出控股股东申请破产重整的传闻,投资人“炸锅”。前不久还“戴着星号”,直至2021年5月12日开市起,藏格矿业才撤销退市风险警示。

有业内人士向记者直言,“这是运气好,如果股价是跌,之前的一堆问题就很难解决了。”

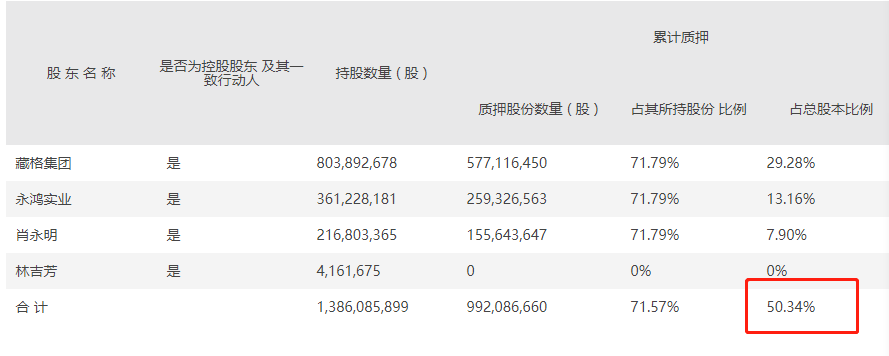

在监管等压力下,肖永明也在加速解决“棘手”的历史遗留问题。好消息是,通过偿还债务,藏格集团及其一致行动人永鸿实业、肖永明履行巨龙铜业担保解除承诺。在司法拍卖、协议转让股票等多种方式下,股东股权质押率降至最新的50.34%,这意味着履行回购注销承诺的有望更进一步。

香港中文大学导师、亚洲金融风险智库首席经济学家、格致产业发展CEO秦逸飞向《国际金融报》记者表示,从公开信息可以了解到,公司控股股东及其关联方正在采取有效措施逐一解决历史遗留问题,通过司法拍卖、协议转让所持部分股份,所得款项全部用于归还债务,并已取得突破性进展。

业绩补偿遗留问题待解

时间回到今年4月1日,一份来自青海证监局的行政监督措施决定书指出,藏格矿业存在控股股东非经营性资金占用及未及时履行信息披露义务、公司对外担保未及时履行信息披露义务等,还特别强调对肖永明、林吉芳、西藏藏格创业投资有限公司(下称“藏格集团”,实控人肖永明)、四川省永鸿实业有限公司(下称“永鸿实业”,实控人肖永明)等4名藏格控股股东采取责令改正措施,要求该日起6个月内完成业绩补偿股份注销程序。

事情是这样的,2016年6月,藏格矿业通过收购重组ST金源上市,资金来源分为两部分,一部分为藏格投资及其一致行动人永鸿实业、肖永明、林吉芳所持有的藏格钾肥合计90.81%的股权认购上市公司非公开发行的新股,另外一部分为藏格集团以现金支付上市公司出售的资产交易对价1.56亿元。

这4位股东购买了藏格钾肥股权,与藏格矿业、藏格钾肥签署《利润补偿协议》,作为业绩补偿义务人,承诺藏格钾肥2016年、2017年、2018年扣非净利润分别不低于11.45亿元、15亿元、16.27亿元。而藏格钾肥2017年、2018年业绩没有完成同期业绩承诺,4股东被责令注销业绩补偿股份。

记者了解到,在收购方案中设置业绩承诺与补偿机制的根源,在于标的公司的未来盈利能力存在不确定性,其目的是防范标的资产估值虚高和交易完成后业绩变脸,以确保交易定价的公允性和合理性。

根据今年9月藏格矿业发布的公告,因藏格钾肥2016年至2018年三年累计未完成承诺业绩,未完成承诺业绩差值为12.47亿元,藏格集团等4名补偿义务人应向公司对应补偿股份合计为4.92亿股(对应补偿股份将由公司以人民币1元的总价格进行回购并予以注销)。4名补偿义务人尚未履行2017年、2018年业绩承诺股份补偿义务,应补偿而未补偿股份合计4.13亿股。

10月份,藏格矿业表示一直在催上述4名补偿义务人,但是9月30日前无法完成股份注销事宜,对此进行道歉。同时也提供了解决方案,4名补偿义务人与其主要债权人协商,决定在不影响其控股股东地位前提下,在今年年底前分批次拍卖所持部分股票,竞得人按原承诺人的承诺比例注销股份;拍卖所得款项全部用于归还债务,从而通过降低负债规模释放质押股票,释放股票首先用于注销股份,最终完成4.13亿股股份的注销事宜。

就股权解除质押、今年底能否完成股份注销等问题,《国际金融报》记者向藏格矿业发去采访函,但始终未收到回复。

最新的好消息是,通过偿还债务,藏格集团及其一致行动人永鸿实业、肖永明履行巨龙铜业担保解除承诺。最新公告显示,在司法拍卖、协议转让股票等多种方式下,股东股权质押率降至最新的50.34%,这意味着履行回购注销承诺有望更进一步。

控股股东股权质押操作频繁

业绩补偿股份注销为何难以进行?“牵制”点在于股权质押后被冻结的困境。回过头来看看,上市后的几年,藏格矿业业绩并不算如意,肖永明等人还要承担业绩补偿注销股票压力,但股权却被质押着,参股公司巨龙铜业一度陷入担保风险,所以才有了上述的“连锁反应”。

在借壳上市后,藏格集团、永鸿实业、肖永明在2016至2019年间不断通过股权质押融资。东方财富Choice数据显示,累计质押有27笔,涉及质押方中国银行西藏分行、浦东银行西宁分行、西宁农商银行、国信证券、民生银行北京分行、华融证券、安信证券等。2016年质押次数频繁,尤其在8月、9月单笔质押股数偏高,最高的是藏格集团向国信证券质押2.33亿股。

根据2020年12月底公布的数据,藏格矿业控股股东藏格集团及其一致行动人永鸿实业、肖永明、林吉芳累计被冻结股份数量14.67亿股,占所持股份数量比例100%,占公司总股本73.58%,全部冻结状态。藏格集团及其一致行动人作为主债务人已到期未归还有息负债金额共计80.03亿元,因履行担保义务所涉及已到期未归还有息负债金额共计6.36亿元,其中涉及股票质押诉讼金额为76.9亿元。

好在经过一年时间,赶在2021年年尾,藏格集团及其一致行动人永鸿实业、肖永明履行巨龙铜业担保解除承诺,已全部偿还民生银行借款本金6.2亿元及欠息、海西青银借款本金2亿元及欠息、巨龙铜业担保因债务偿还完毕而自动解除;藏格集团等承诺人部分偿还国信证券借款本金22亿元及欠息,国信证券同意解除巨龙铜业担保。

这事儿得回溯至2016年8月,藏格集团及永鸿实业分别向国信证券股权质押融资10亿元、15亿元,巨龙铜业承担担保责任。藏格集团还以巨龙铜业做担保,向民生银行借款(2022年4月到期)。2017年6月,海西基金向中浩天然气贷款4.5亿元,巨龙铜业作为担保。2019年,藏格集团将其持有的巨龙铜业37%股权以25.9亿元转让给藏格矿业,以抵偿藏格集团及其关联方的对藏格矿业相应数额的占用资金、资金占用费及由于贸易原因产生的损失。

记者梳理发现,藏格集团等承诺人对巨龙铜业相关担保解除承诺的履行期限,经历多次延期:由2020年12月31日延长至2021年6月30日,之后又延期至12月31日。

对于延期原因,藏格矿业在今年6月份发布的公告中解释称,因藏格集团涉及债务金额巨大,牵连金融机构众多,面临的现金流困难和投资运营困难仍未得到有效改善。为尽快履行化解流动性风险,藏格集团正在积极处置资产、分步缩减债务规模并引入战略投资人,目前已取得一定进展。由于纾困方案情况较复杂,涉及金融机构范围较广,短期内回笼现金流有限,实施偿债方案需要一定时间。

财务造假手法“隐蔽复杂”

藏格矿业重组上市后,监管函不断,监管层还直指其资金占用、财务造假等问题。

根据藏格矿业在2020年12月26日发布的公告,2019年至2020年期间,其控股股东及其关联方存在非经营性占用上市公司资金情况,占用金额为9.57亿元(本金),资金占用费5033.58万元。控股股东及其关联方已于2020年6月25日以现金的方式归还全部占用资金和占用费。

为更好地落地全面注册制,2021年资本市场进一步改革,一直在强调上市公司信息披露的重要性,零容忍财务造假等行为。今年,证监会特意点名批评藏格控股(现改名为“藏格矿业”)财务造假手段隐蔽、复杂,2017年7月至2018年串通上百家客户,利用大宗商品贸易的特殊性实施造假。

2019年12月证监会青海监管局下发《市场禁入决定书》,认定三项违法事项:

一是虚增营业收入和营业利润。2017年虚增营收1.32亿元,虚增利润总额1.28亿元,占合并利润表当期披露利润总额的8.89%。2018年虚增营收4.68亿元,虚增利润总额4.77亿元,占合并利润表当期披露利润总额的29.9%。

二是虚增应收账款和预付账款。2017年虚增预付账款2.41亿元,占公司披露总资产的3.11%和净资产得3.68%;2018年虚增471万元,占公司披露总资产的0.05%和净资产的0.06%,虚增预付账款2.81亿元,占公司披露总资产的2.99%和净资产的3.59%。

三是未按规定披露其控股股东藏格集团及其关联方非经营性占用藏格矿业资金事项。2018年1月至2019年4月期间,西藏矿业控股股东藏格集团及其关联方利用虚假贸易业务预付账款、钾肥销售业务应收账款非经营性占用藏格矿业资金共计22.14亿元,其中2018年1月至2019年4月,归还占用资金0.5亿元。截至2019年6月30日,占用资金金额为21.64亿元。

就此,实际控制人、时任董事长肖永明,时任董事、副总经理吴卫东对上述违法行为负主要责任。肖永明被采取5年市场禁入措施,吴卫东被采取3年市场禁入措施。

藏格矿业投资者索赔进行中

中登信息披露显示,藏格矿业因虚假陈述已被证监会处罚,现在正在诉讼中。凡于2018年4月28日至2019年6月21日(含当日)期间买入,并于2019年6月22日及之后卖出或持有而亏损的投资者,均可提出赔偿。

2021年7月,两办印发了《关于依法从严打击证券违法活动的意见》,坚持对证券违法行为“零容忍”,加大对证券发行人控股股东、实控人、董事、监事、高级管理人员等有关责任人证券违法行为的追责力度。

投服中心直言,在目前的司法实践中,鲜有投资者对上市公司实控人、直接责任人员提起诉讼,虚假陈述赔偿基本由上市公司承担。藏格控股虚假陈述案是证监会点名的上市公司财务造假典型案例,其虚假陈述的核心是隐瞒关联方巨额资金占用。对此,投服中心支持投资者向藏格控股直接责任人员追责,一审法院驳回诉讼请求后,继续支持投资者上诉,最终二审法院判决直接责任人员承担连带赔偿责任,投资者获得赔偿。

近日,青海省高级人民法院终审判决,撤销西宁市中级人民法院关于黄某某诉肖永明、吴卫东、藏格控股(现改名“藏格矿业)虚假陈述案一审判决,藏格控股赔偿损失1.9万余元,肖永明和吴卫东对上述损失承担连带赔偿责任。

从一审立案到二审判决,历时15个月。2021年6月,西宁中院作出一审判决,驳回原告所有诉讼请求。2021年11月,青海高院作出二审判决,决定撤销一审判决,判决藏格控股赔偿原告损失,实际控制人肖永明和高管吴卫东承担100%连带责任。备受关注的是,就本案而言,最大的特点在于原告要求实控人承担赔偿责任,上市公司和其他责任人承担连带责任,即“追首恶”。

“为了改判,作为代理律师,我们深入分析法理,据理力争。我们理解,提高诉讼效率也是二审直接改判的一个考虑。”委托诉讼代理人、德恒上海律师事务所陈波律师在接受《国际金融报》记者采访时表示,一审中,在原告拒绝变更诉讼请求的情况下,法院判决原告驳回了原告的诉讼请求。二审法院撤销了一审判决,判决支持原告的索赔请求,但未支持“追首恶”。本案中,原告、被告、一审法院、二审法院关于“追首恶”,即原告能否选择连带责任人的赔偿顺序的辩论和分析,对虚假陈述案件有借鉴意义。

备受关注的是,当前藏格矿业董事长、法定代表人是90后肖宁。2019年因财务造假被处5年市场禁入措施后,藏格矿业实控人肖永明哪儿去了?就今年信息来看,实控人肖永明因涉嫌非法采矿,2月25日被执行逮捕。8月,肖永明被取保候审。