原标题:基金调仓动向:超配电子减持医药,加码中小市值成长股 来源:蓝鲸财经

公募基金2021年四季报披露完毕,权益基金的操盘路径也逐渐明朗。

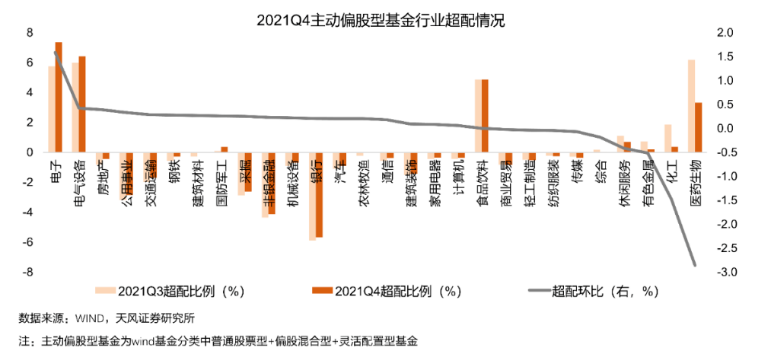

整体来看,四季度资金规模持续上升,但基金发行有所降温;主动权益基金股票仓位继续提升,电子行业超配最多,医药生物遭抛售,成长风格依然占优,专精特新、中小盘景气成长受青睐。

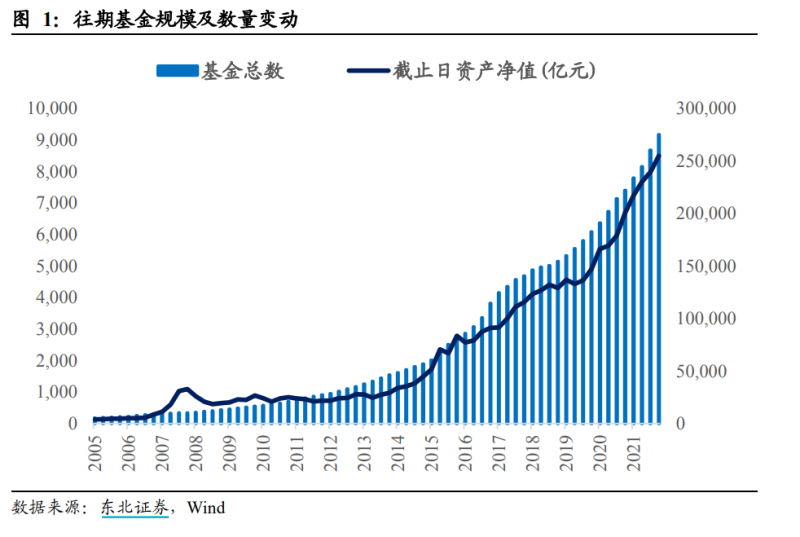

截止至2021年第四季度末,基金市场共有基金9175只,资金总净值25.50万亿元。新发行基金492只,环比增长67%;资金规模增长15396亿元,环比6.43%。

2021年四季度末,单季度成立基金共517只,较上季度成立基金减少26只,单季度成立基金份额6313.98亿份,较上季度降低951亿份,总体上发行基金热度降低。

从仓位上,2021年四季度主动权益类基金整体小幅加仓,但部分中高仓位产品则在年末行情中择机调降权益仓位。分区间来看,本季度仓位在80%以上的产品规模出现小幅下调,60-80%仓位区间内产品规模则出现较明显的增长。

2021年以来,重仓股占基金股票资产占比的及比重出现下调的趋势,四季度占比为50.54%,相对三季度下降2.04%。重仓股持股市值前30%的股票占比在2021年全年一直保持在95%以上的高位,但该占比相对来说也是表现出了下调的趋势且该趋势有加速下降的变化,抱团的松动趋势进一步加速中,抱团程度持续瓦解,持股权重配置分散化:

2021年四季度相较于三季度,重仓股行业占比出现了较大变动。2021年Q4比例前五的行业为电子、电气设备、食品饮料、医药生物、休闲服务,低配前五的行业是银行、非银金融、公用事业、采掘、交通运输。相比三季度,四季度,电子、电气设备、房地产、公用事业和交通运输增持最好,而医药生物、化工、有色金属、休闲服务和综合则被减持最多。

东北证券认为,行业变动表现了两种配置打法观点的对立,即继续拥抱景气成长赛道VS偏向高估值向低估值切换。观察得知目前成长、稳定+金融为上升趋势,对于消费、周期风格的配置出现了下调。稳定+金融风格的配置比重在市场整体来看,仍处于较低水平,成长风格的增配仍然在整体市场占优势。

从持仓市值风格来看,本季度机构资金进一步下沉至小盘。基金经理普遍选择加仓500亿市值以下的公司,尤其是200亿市值以下的中小盘股,持股比例显著提升,而对于千亿市值以上大盘龙头,资金持仓比重均出现进一步下滑。

个股方面,贵州茅台超过宁德时代,重新成为公募基金头号重仓股。天相投顾统计数据显示,基金重仓持有贵州茅台的市值合计1219.6亿元,超过了宁德时代的1199.6亿元,贵州茅台以微弱优势反超宁德时代。五粮液也超过了药明康德,成为第三大重仓股。

2021年四季度主动权益基金净买入前五只个股分别是:立讯精密、泸州老窖、闻泰科技、亿纬锂能和盐湖股份。净买入金额分别是144.3亿元、104.61亿元、90.87亿元、86.53亿元、72.83亿元。

其中,新进净买入(指上季度无持仓、本季度进入主动权益基金重仓股的个股)前五分别是:中天科技、伟明环保、中来股份、沪电股份、洛阳玻璃。

2021年四季度主动权益基金净卖出金额累计前五的个股则是:宁德时代、赣锋锂业、海康威视、中国中免和天赐材料,净卖出金额分别是129.75亿元、107.61亿元、97.36亿元、93.18亿元、80.78亿元。