证券时报记者 梅双

“早买早享受,晚买有折扣”,这一购买新能源车的“定律”已被打破。受原材料价格上涨、补贴退坡及芯片短缺的影响,眼下,消费者购车不得不承担更高的成本。

从去年底至今,包括特斯拉、比亚迪、小鹏等在内的多家新能源车企宣布涨价,涨价金额主要集中在3000元~8000元不等,还有车型涨价2万余元。近日,证券时报·e公司记者探访新能源车线下门店获悉,一些还未提价的车企采取“限时保价”政策,但进入3月份后,补贴退坡产生的费用将不再由厂家承担,提价已迫在眉睫。

未来一段时间,是否会有更多的新能源车企加入涨价行列?全国乘用车市场信息联席会秘书长崔东树接受证券时报·e公司记者采访时表示:“涨价行动是随着补贴退坡、锂矿价格上涨和电池企业议价的要求而发生变化的,近期可能还有个别企业会有价格调整,或通过推出新款车型来调整价格体系,这其实是一个正常的举措。”

此外,在多重成本压力之下,还有车企选择停止接单。2月23日晚,欧拉品牌CEO董玉东表示,目前黑猫、白猫车型只是停止接单,并未停产,且目前欧拉正积极寻求解决办法。据悉,在2022年原材料价格大幅涨价后,黑猫单台亏损超过万元,为公司带来了巨额亏损。

从目前的销售数据来看,新能源汽车迎来开门红,但涨价对销量的影响尚待验证。“根据交付周期,涨价的影响大概会在3、4月份才得以体现,最开始宣布涨价的那一两周压力会大一点,后续我们对销量还是持乐观态度。”一家造车新势力企业人士告诉证券时报记者,涨价本身还是企业基于对在手订单和后续订单的信心。

部分车型欲3月提价

随着原材料价格上涨及新能源车补贴退坡的消息发酵,各家新能源汽车厂商纷纷官宣涨价。特斯拉Model 3以及Model Y两款车型的后驱版分别上涨1万元和2.1万元;比亚迪旗下的王朝和海洋系列车型上涨1000元~7000元不等;小鹏汽车全系涨价4300元~5900元不等;广汽埃安全系涨价4000元~1.4万元不等。据不完全统计,目前已有10余家新能源车企宣布涨价。

一片涨声中,真实的新能源车市究竟如何?证券时报·e公司记者近日探访了上海的部分新能源汽车线下门店发现,还未宣布涨价的品牌门店比较热闹,已完成提价动作的品牌门店则稍显平静。

“近期来看车的人不少,大家还是比较关心什么时候会涨价,这几天我们还会保留原价。”一汽大众门店工作人员向记者表示,2月28日前购车开票仍将享受国家补贴1.8万元。“2月11日起保险补贴少了3000元,厂方国家补贴2月底即将结束,之后会上涨5400元,相当于贵了8400元。”该工作人员算了一笔账,“虽然没有正式通知,但下个月起就会涨价,如果买车的话,建议最好在2月28日前订车,晚买一天可能会需要多付几千元。”

无独有偶,欧拉品牌的销售人员也向记者透露,涨价或在3月份。欧拉门店内摆放着内容为购车政策的易拉宝:凡是在2022年1月1日至2022年2月28日购买欧拉好猫及好猫GT的用户,节省至高5400元的退坡补贴,费用由厂家承担,用户享受与2021年相同的综合补贴售价。销售人员向记者强调,这是限时政策,时间截至2月底。为了应对补贴退坡冲击,门店还推出了一些抽奖活动,包括赠送美妆礼盒、鲜花月卡等。

对于价格问题,销售人员表示:“涨肯定是要涨,但不确定什么时候价格会变,可能我们今天上午得到通知,下午就要涨价了,这是分分钟的事情,大概率3月份是不可能维持这个价格了。”

另外,记者注意到,欧拉门店仅有好猫车型展出,此前热卖的白猫、黑猫车型不见踪影。 2月14日,欧拉品牌向终端传递了黑猫、白猫停止接单的通知,此举引发停产猜测。“黑猫、白猫停止接单,不是停产,我们确实遇到了困难。”2月23日,欧拉品牌CEO董玉东表示,虽然欧拉品牌背后有产业链的优势,但是这款时尚亲民的小车仍给公司带来了巨额亏损。以黑猫为例,2022年原材料价格大幅上涨后,欧拉黑猫单台亏损超万元。此外,芯片和电池紧缺导致黑猫、白猫尚未向用户交付的新车订单累计超过2万辆,如继续接单,新订单交付要等到2022年下半年。

多种因素催生涨价潮

从门店探访的情况来看,大部分厂商将涨价的直接原因归结于补贴退坡。2021年12月31日,财政部等四部委联合发布《关于2022年新能源汽车推广应用财政补贴政策的通知》,2022年新能源汽车(非运营车辆)补贴标准在2021年基础上退坡30%,新政于2022年1月1日起开始施行。

根据2022年新补贴政策,满足“300公里≤续航里程<400公里”的纯电动乘用车,补贴将减少3900元;满足“续航里程≥400公里”且售价不超过30万元的纯电动乘用车,补贴将减少5400元;插电混动(含增程式)乘用车补贴则将减少2040元。

政策层面外,原材料价格上涨和芯片短缺抬高了车企的生产成本。“涨价背后的原因还包括电池采购的价格上涨,原材料价格上涨,很多动力电池企业都宣布电池涨价。另外,缺芯也增加了芯片的购置成本,一些车企为了解决芯片问题,要到市场上高价收购芯片。”汽车行业分析师张翔接受证券时报·e公司记者采访时表示。

张翔还提到,涨价也是车企调节供需矛盾的一种手段。“如果一款车型畅销的话,在供不应求的状态下,车企就会选择涨价以获取更大的利润。目前市场上确实也有少量车型供不应求,交付周期要两三个月,也因此涨价幅度比较高。也有一些车企不敢涨价,选择自己消化成本上涨的压力。”

另外,动力电池原材料镍、锰、钴、锂的价格不断攀升,尤其是碳酸锂。基准矿物情报机构Benchmark Mineral Intelligence发布的数据显示,2020年1月~2022年1月,电池级钴、硫酸镍、碳酸锂的价格分别上涨了119%、55%和569%。在三元材料电池中,含锂、钴、镍等金属元素的正极材料成本占据了电池材料成本的近50%。

“原材料价格上涨的速度超出预期,导致有的企业降低成本的速度没有跟上原材料价格上涨的速度,尤其是锂矿等价格的上涨。因此,电池的价格也出现了相应的调整,车企和电池企业无法单独承担这个成本,部分成本可能要让消费者来共同承担。”崔东树向记者分析指出。

涨价对销量的影响

新能源补贴退坡、车企掀起涨价潮,也引发了市场对新能源汽车销量的担忧。1月份的数据显示,多数车企交出了一份不错的成绩单。不过,根据订单和交付的周期,涨价后的影响可能会在3、4月份才得以真实体现。

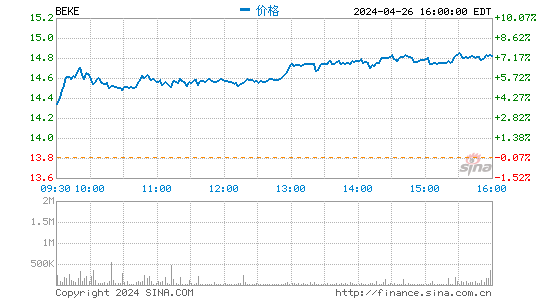

具体到各家车企,比亚迪1月份新能源汽车产量为9.17万辆,同比增长309.66%;销量为9.32万辆,同比增长361.73%。小鹏汽车新车交付1.29万辆,同比增长115%,连续5个月交付破万。理想汽车1月交付1.23万辆理想ONE,同比增长128.1%,连续3个月交付超过1万辆。蔚来汽车1月新车共交付9652辆新车,同比增长33.6%。哪吒汽车1月交付量为1.1万辆,同比增长402%。零跑汽车1月交付量达到8085辆,同比增长434%。

记者采访发现,对于涨价带给销量的影响,部分车企是持乐观态度的。“我们选择在补贴退坡的窗口期涨价,主要还是基于目前在手订单充足以及对后续订单的信心。”一家造车新势力企业人士对记者表示,目前订单饱和,是超过了目前有效生产能力的,因此,他们认为,涨价不会对需求产生太大影响。不过,该人士也认为,涨价的影响的确存在,能否保持销量高增长仍需要观察一段时间。

崔东树认为,涨价对新能源汽车还是有一定影响的,尤其是在初期,消费者没有完全接受涨价,会形成订单量较明显的下降。“2月份的销量现在来看,总体还算不错,但毕竟补贴退坡与消费者购买力下降,形成了共同的压力,使得未来整体的销量会受到一些影响。”崔东树对记者表示。

乘联会数据显示,1月新能源乘用车市场多元化发力,厂商批发销量突破万辆的企业有11家,较去年同期增多6家。虽然新能源补贴退坡和原材料价格上涨,前期部分车型价格微调带来订单短暂低迷,但很多新能源车目前仍有积压的未交付订单,因此2月新能源汽车销量不会受到退坡明显影响。

另外,从新能源汽车发展的大趋势来看,销量和渗透率均不断提升。今年1月份新能源乘用车批发量达到41.1万辆,同比增长141.4%;零售量达到34.7万辆,同比增长132%。其中纯电动车批发销量为33.3万辆,同比增长130.4%;插电混动销量7.9万辆,同比增长202.1%。1月份新能源车厂商批发渗透率达到19%,相较于2021年1月8.4%的渗透率提升10个百分点。

入门级车型受冲击最大

涨价对市场的影响将在今后一段时间逐步显现,而涨价对不同车型的影响则是分化的。“还没有看出涨价对我们的影响,我们比较早宣布涨价,消费者似乎也都接受了。”沪上一家特斯拉体验店的工作人员告诉记者,开年以来,订单数量环比持平,甚至略有增长,消费者关注较多的问题还是产品的配置、性能等方面。

崔东树对证券时报·e公司记者表示,涨价对高端车型的影响并不是特别大,而对入门级车型影响较大。入门级车型电池占成本的比例相对较高,导致原材料上涨对入门级车型的干扰可能更大,在其他的配置上降成本难以冲抵电池成本上涨的压力。

事实上,涨价还挑战着消费者对价格上涨的接受度和敏感度。张翔也认为,补贴退坡和涨价对经济型的车影响比较大,比如售价在10万元以下的车,车主可能会对价格更为敏感,涨价会直接影响购车意愿。而售价在20万以上的车,车主的购买力相对强一些,对价格的容忍力可能更强,对于涨价的幅度也相对容易接受。

“一些高端车型涨幅较大,主要还是因为拿不到补贴了,这种涨价属于政策性调整。对于这类车型,涨价在万元以内基本是在合理预期范围内,消费者对于小幅涨价是能够接受的,再加上我们前期订单也有一定积累,暂时不会有太大影响。”上海一家小鹏汽车门店工作人员对记者表示,店里会通过积分调整等政策,适当让利于消费者。

比亚迪销售人员也告诉记者,涨价以后,消费者会更关注产品性价比,“我们会着重介绍产品配置的优势,比如刀片电池等,对于售价相对高一点的车型,消费者不会太多关注涨价幅度。”

另外,也有新能源汽车行业人士透露,车企不排除将低端车型做一些改款,比如调整续航里程或者其他配置。“原材料价格上涨如果只持续一两个月,短时间车企还是可以消化这部分成本压力,但是原材料涨价已经持续了很长一段时间,为了维持运营,从长远看,车企该涨价的还是会涨价,如果老车型价格不变化,就可能在新一代的车型上去作价格调整。”

市场份额之争考验车企

补贴退坡和原材料价格上涨背景下,主动承担成本压力还是将压力传导给消费者,这已成为新能源车企必须面对的问题。崔东树认为,自身承担压力与转嫁给消费者应该是并进的,自身的承担包括配置的调整以及技术升级等。

“现阶段,对于一些新能源车企来说,还是会把销量和市场份额作为首要考虑,而不只是单纯衡量盈利。”有行业人士告诉证券时报记者,部分新能源车企在今年定了一个增量翻倍的目标,但价格经过调整后,接下来就是市场份额之争了,目前新能源车还是处于跑马圈地的阶段,增量目标是要比利润目标的压力更大的。

涨价还考验着车企是否敢于调节渠道的利益,调节消费者购车的优惠幅度。“一些厂商的销售模式不是直营,中间是有进一步调整的余地,比如想促销的话可以减少非直营店的佣金,化解一部分成本压力。”沪上一新能源车经销商告诉记者,现在销售的压力还没完全体现,再过一两个月,如果厂商有销量的压力,可能会考虑砍掉部分非直营的佣金。

2022年是我国新能源汽车补贴最后一年,行业将真正进入内生增长阶段。英大证券认为,新能源汽车市场已从政策驱动转向市场驱动,补贴退坡对新能源汽车整体市场增长影响有限。与此同时,市场对新能源车的产销量和渗透率仍有较高预期。中国汽车工业协会预测,2022年,我国汽车新车销量将达到2750万辆,同比增长5%左右。其中乘用车销量2300万辆,同比增长7%;商用车销量450万辆,同比下降6%;新能源汽车销量将达到500万辆,同比增长42%,市场渗透率有望超过18%。

乘联会发布2021年全国乘用车市场分析数据显示,2021年全年新能源乘用车批发销量331.2万辆,同比增长181.0%。其中,2021年12月新能源乘用车批发销量达到50.5万辆,同比增长138.9%,环比增长17.8%。乘联会表示,原预期2022年新能源乘用车销量480万辆,目前应调整到550万辆以上,新能源乘用车渗透率达到25%左右。新能源汽车有望突破600万辆,新能源汽车渗透率在22%左右。广阔的发展前景下,各家新能源车企也已定下宏大的产销量目标,接下来就是考验企业如何在市场化的轨道里走得更好。