口腔新战争,牙膏新战场。港股“国货牙膏第一股”来啦!

近日,舒克母公司、薇美姿实业(广东)股份有限公司(下称“薇美姿”),正式向港交所递交招股说明书,拟主板挂牌上市,冲刺港股“国货牙膏第一股”。

据招股书显示,2019-2020年及2021前三季度,其净利润分别为0.50亿元、2.11亿元和-4.94亿元,累计亏损2.33亿元,于近期出现较大波动。

而且从产品构成及销售渠道上来看,也存在“单一性”的通病。口腔战争已经打响,不仅仅是在齿科、正矫等领域,牙膏战场也迎来新战局。

在「不二研究」看来,即使薇美姿成功冲刺“国货牙膏第一股”,这也仅仅只是个开始。

占比超70%的基础口腔护理产品,以及单一的品牌并不足以成为薇美姿在这场口腔战争中坚强有力的护盾。

亏损危机"浮现"

薇美姿成立于2014年,2021年改制为股份有限公司。

旗下两大核心品牌舒克(Saky)及舒克宝贝(Saky Kids)分别诞生于2006年和2015年。

在2013年拿下了早晚牙膏系列的专利,获得了中国口腔清理护理用品工业协会授予《2000-2012年行业重大科技成果三等奖》。

近期,薇美姿冲刺IPO,拟在港上市。

据招股书显示,2019-2020年及2021前三季度,薇美姿收益分别为16.62亿元、16.16亿元和12.30亿元;净利润分别为0.50亿元、2.11亿元和-4.94亿元。

值得注意的是,2021年前三季度薇美姿净利润出现大幅亏损。

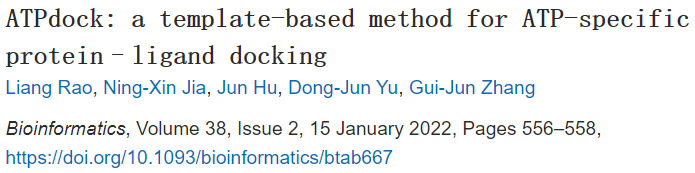

同期,薇美姿毛利分别为8.94亿元、9.39亿元和7.72亿元;毛利率分别为53.8%、58.1%和62.8%。

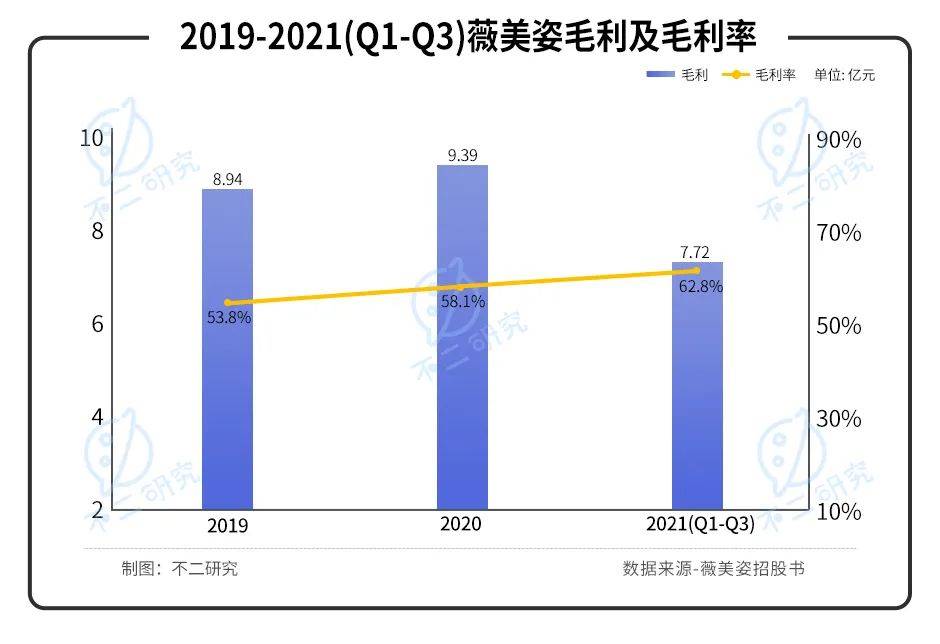

另一方面,薇美姿的线下经销商数目也出现了较大变动。据招股书显示,2019-2020年及2021前三季度,期末线下经销商数目分别为841名、695名和602名,两年九个月线下经销商数目骤降508名。

「不二研究」认为,从收益上来看薇美姿相对稳定,然而令人不能忽视的是2021年前三季度的巨大变动,以及经销商数目的波动,尚有潜在隐患。

"单一"+"单一"

薇美姿主要依托舒克(Saky)及舒克宝贝(Saky Kids)两大核心品牌。

按产品类别分为基础口腔护理产品、电动口腔护理产品、专业口腔护理产品及其他。

据招股书显示,2019-2020年及2021前三季度,基础口腔护理产品收益分别为11.75亿元、12.01亿元和9.18亿元,占总营业收入的70.7%、74.3%和74.7%;电动口腔护理产品的收益分别为4.11亿元、2.95亿元和1.84亿元,占总营业收入的24.7%、18.3%和14.9%;专业口腔护理产品的收益分别为0.69亿元、1.13亿元和1.21亿元,占总营业收入的4.2%、7.0%和9.8%。

其中,基础口腔护理产品又分为成人和儿童基础口腔护理产品。

同期,成人基础口腔护理产品收益分别为9.88亿元、9.82亿元和7.49亿元,占总营业收入的59.4%、60.7%和60.9%。

其中又以牙膏收益为主,2019-2020年及2021前三季度,牙膏收益分别为7.95亿元、7.84亿元和6.01亿元,占总营业收入的47.8%、48.5%和48.9%。

儿童基础口腔护理产品收益分别为1.88亿元、2.20亿元和1.69亿元,占总营业收入的11.3%、13.6%和13.8%。

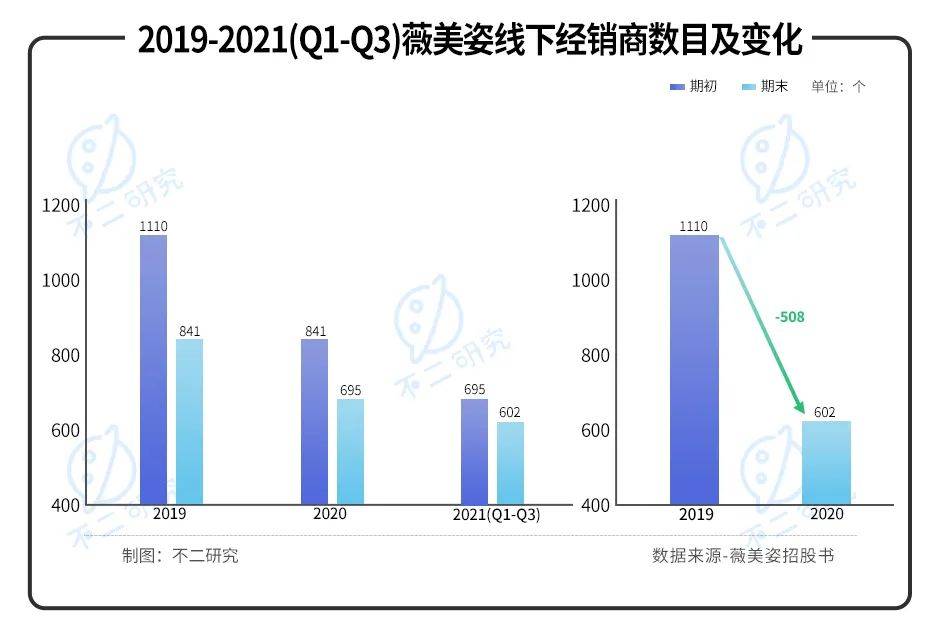

另一方面,薇美姿按销售渠道划分分为线上渠道、线下经销商和直接销售予大客户。

据招股书显示,2019-2020年及2021前三季度,线上渠道收益分别为6.30亿元、6.74亿元和5.33亿元,占总营业收入的37.9%、41.7%和43.3%;线下经销商的收益分别为6.01亿元、4.69亿元和4.08亿元,占总营业收入的36.2%、29.0%和33.2%;直接销售予大客户的收益分别为4.31亿元、4.73亿元和2.89亿元,占总营业收入的25.9%、29.3%和23.5%。

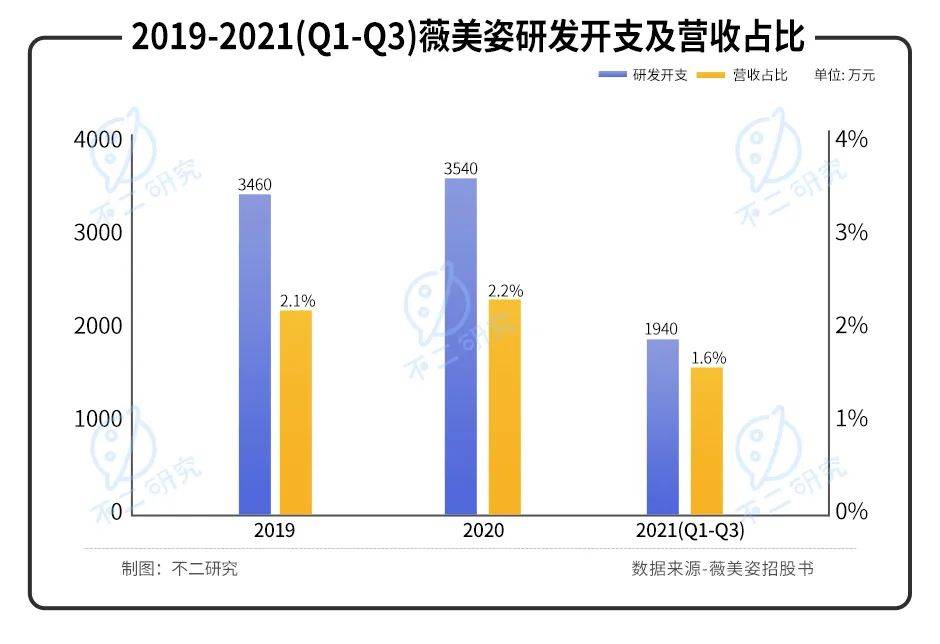

从研发收入上看,2019-2020年及2021前三季度,薇美姿的研发开支分别为3460万元、3540万元和1940万元,占总营业收入的2.1%、2.2%和1.6%。

在「不二研究」看来,薇美姿在品牌单一的基础上,对于基础口腔护理产品的依赖更有些雪上加霜的意味,风险成双倍增长。且销售渠道也并不宽泛,近半数依赖线上渠道,加之并不亮眼的研发开支,薇美姿能否站稳脚跟,还有待市场考验。

"挑剔"的Z世代

据弗若斯特沙利文数据显示,中国口腔市场于2016年至2020年稳定发展,其零售总额由496亿元增至884亿元,复合年增长率为15.5%。未来,随着多元化口腔护理产品渗透率的提高及消费升级,中国口腔护理市场的零售额预计于2025年达至1522亿元,自2020年起复合年增长率为11.5%。

口腔市场的巨大潜力引得各大品牌纷纷入局,单从牙膏品牌上来讲就有佳洁士、同仁堂、黑人、爱兰歌娜等在市场上活跃。其次,薇美姿侧重的线上渠道,在天猫淘宝按照综合排序,舒克也并未出现在榜首。

薇美姿招股书数据显示,约有52.2%的舒客消费者年龄在30岁或以下,构成舒客的主要消费者群体。其中约有65.6%的舒客消费者为女性消费者。

Z世代消费者Jimmy向「不二研究」表示,现在牙膏的品牌诸多,他更愿意每次去尝试不同的产品,且每次对功效以及口味也会有不同的要求。

「不二研究」认为,口腔护理基本上已经成为每个人的日常行为,需求庞大的同时,竞争赛道也十分激烈,消费者可选择性较高。想要笼络当今Z世代消费者的心,不仅要在品牌技术壁垒上下功夫,功效、口味,甚至是包装都需要下功夫。

舒克能走得舒心吗?

舒克作为薇美姿的王牌,曾因早晚牙膏系列风靡一时。如今的舒克还能为薇美姿的IPO之路保驾护航吗?

口腔战争已不仅止步于齿科、正矫等领域等专业技术领域,在牙膏的细分赛道也是危机重重。

随着口腔护理赛道的愈发拥挤,舒克的优势也愈发微弱起来。据招股书显示,此次募资用途将用于品牌建设、研发活动以及市场渗透,可见薇美姿居安思危之举。

高压之下的薇美姿是乘风破浪还是裹足不前?

未来,舒克能否成为薇美姿持续的推动力暂且不议,即使薇美姿成功IPO,等待它的也将是一场硬仗。

本文部分参考资料:

《薇美姿上市难点:品质存忧遭大量投诉,经销商大幅减少超500家》,港湾商业观察

作者 | 秀一