1、2 月全国乘用车市场回顾

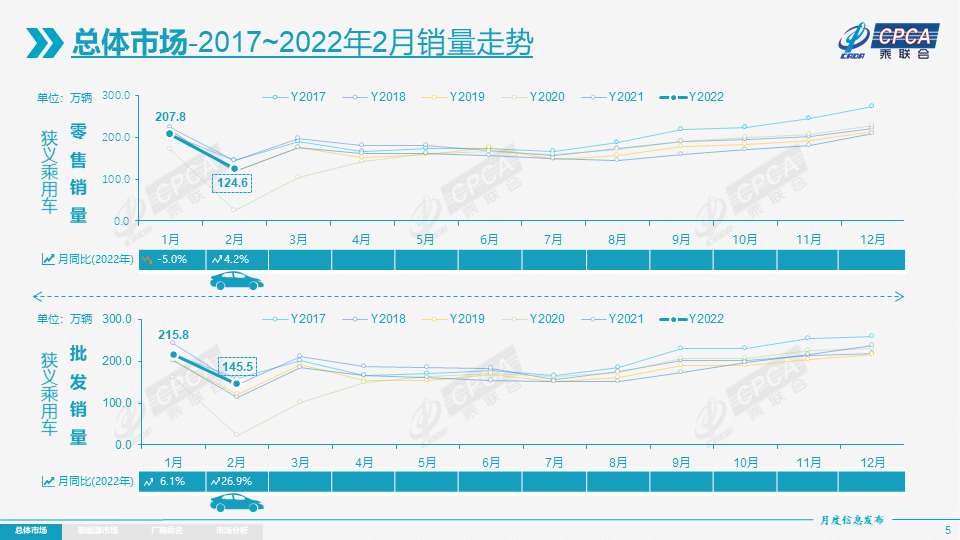

零售:2022 年 2 月乘用车市场零售达到 124.6 万辆,同比增长 4.2%,环比下降 40.0%,2 月零售总体走势较强。在今年春节较去年早 12 天的不利情况下,1-2 月累计零售 332.4 万辆,同比 21 年少 6 万辆,总体走势较好。

由于春节假期从 1 月 31 日开始,但节前生产停线和消费者购车都会提早几天,带来 1 月的产销丢量较大。今年春节后部分企业开工较早,2 月生产因春节因素损失较少,拉动 2 月零售环比和同比表现折算后都是很好的增长。

去年秋冬季以来,疫情防控出现反复,但今年居民返乡规模大幅增长,随后 2 月的疫情散发超预期涉及 18 个省市,且集中于发达地区,较大规模的居民返乡,更多农民工本省就业趋势,对部分中西部省份、县乡城市的购车消费形成一定支撑。虽然油价高企,对传统燃油车的消费带来不利影响。但 2 月有 18 个省出现疫情散发的情况下,很多家庭开学季的安全出行意识高涨,进一步推动新能源车购车潮。

随着前几个月以来生产、批售的逐步走强,整体市场供应呈现回暖态势,各厂商积极迎接新年 “开门红”,2 月也是“开门红” 的延续,高增长提振了士气。

2 月豪华车零售 16 万辆,同比下降 3%,环比下降 44%。豪华车 1 月初零售环比大幅走强,2 月未能延续 1 月态势。

2 月自主品牌零售 54 万辆,同比增长 14%,环比下降 42%。2 月自主品牌国内零售份额为 44%,同比增 4.3 个百分点;1-2 月累计份额 44%,相对于 2021 年同期增了 4.7 个百分点。2 月自主品牌批发市场份额 43.4%,较同期份额增长了 1.1 个百分点;1-2 月自主累计份额 45%,相对于 2021 年同期增长了 2.8 个百分点。自主品牌头部企业表现差异化,自主在新能源市场获得明显增量,因此比亚迪等传统车企品牌同比均呈高幅增长。

2 月主流合资品牌零售 55 万辆,同比下降 1%,环比下降 36%。2 月的日系品牌零售份额 23.1%,同比增长 1.6 个百分点。德系品牌份额 20.5%,同比下降 4 个百分点。美系市场零售份额达到 9.1%,同比下降 0.6 个百分点。欧系份额提升 0.1 个百分点。

出口:2 月乘联会统计下的乘用车出口(含整车与 CKD)13.3 万辆,同比增长 69%,环比仅下降 21%。外部环境的不稳定对自主品牌出口带来不确定性风险。2 月新能源车占出口总量的 34%。2 月自主品牌出口达到 8.7 万辆,同比增长 44%,增速放缓;合资与豪华品牌出口 4.6 万辆,同比增长 153%。

生产:2 月乘用车生产 149.2 万辆,同比增长 31.4%,环比下降 27.0%,表现较强。其中豪华品牌生产同比增长 15%,环比下降 27%;合资品牌生产同比增长 31%,环比下降 22%;自主品牌生产同比增长 38%,环比下降 31%。

虽然春节因素的生产稍有损失,2 月车市产销增长相对较好,合资芯片供给逐步改善,促进了 2 月产销平稳发展。

批发:2 月厂商批发销量 145.5 万辆,同比增长 26.9%,环比下降 32.6%,受生产的制约,部分车企表现分化。1-2 月的厂商批发销量达到 361.2 万辆,同比增长 13.6%,实现真正的开门红。虽然由于春节较早的因素,导致今年比去年少了 10 天的节前旺销期,但由于补库需求和新能源的旺销,综合影响下 1-2 月累计增速 13.6% 较强。

2 月的节后产销周期完整,促进厂商生产增长较快,形成厂商产量高出销量 4 万辆。厂商国内批发高于零售 8 万辆的推动式产销走势,与 21 年 2 月的产销拉动式降库存形成反差,也构成了 2 月厂商批发增速(+26.9%)大幅好于零售增速(+4.2%)的特征。

库存:2021 年前三季度经历了从去库存到临近安全库存的特殊周期,四季度厂商库存迅速回补,奠定了今年 1-2 月批发的强势表现。春节因素导致 2 月增库存的特征,分解来看,2 月份厂商库存环比增长 4 万辆,1-2 月累计下降 8 万辆,较同期的下降 18 万辆,厂商库存改善较大。2 月渠道库存环比增长 8 万辆,1-2 月渠道库存下降 1 万辆,较去年的下降 37 万辆形成强烈对比,拉动批发销量的大幅提升。

新能源: 2 月新能源乘用车批发销量达到 31.7 万辆,同比增长 189.1%,环比下降 24.1%,环比降幅小于前几年幅度。2 月新能源乘用车零售销量达到 27.2 万辆,同比增长 180.5%,环比下降 22.6%,环比降幅要小于历年 2 月的走势。

春节的新能源车与传统燃油车走势有一定反差,春节前的首购入门级消费和传统车换购需求较强,释放汽车普及和消费升级利好;春节后是开学季的新能源车强势增长,家庭第二辆车的安全出行意义重大,呼应了城镇居民在短途出行中对新能源车型的进一步认可和适应。

新能源车市场方面,受到涨价的影响,1 月下旬订单表现疲软,但 2 月有明显回暖。总体来看,虽然国内疫情仍然有本土散发病例,尤其是集中于深津沪等新能源主销的特大城市,但相对温和的防疫举措,对居民出行和购车消费没有明显影响,对新能源车销售有促进作业。

1) 批发:2 月新能源车厂商批发渗透率 21.8%,较 2021 年 2 月 9.6% 的渗透率提升 12.2 个百分点。2 月,自主品牌新能源车渗透率 38%;豪华车中的新能源车渗透率 29.4%;而主流合资品牌新能源车渗透率仅有 3.3%。2 月纯电动批发销量 24.5 万辆,同比增长 161.7%;插电混动销量 7.2 万辆,同比增长 350.9%。2 月电动车高端车型销量强势增长,中低端走势也较强,纯电动市场哑铃型结构有所改善,其中 A00 级批发销量 6.8 万辆,占纯电动的 28% 份额;A0 级批发销量 3.3 万,占纯电动的 14% 份额;A 级电动车占纯电动份额 23%;B 级电动车达 8.5 万辆,环比下降 15%,占纯电动份额 35%。

2) 零售:2 月新能源车国内零售渗透率 21.8%,较 2021 年 2 月 8.1% 的渗透率提升 13 个百分点。2 月,自主品牌中的新能源车渗透率 41.9%;豪华车中的新能源车渗透率 17.4%;而主流合资品牌中的新能源车渗透率仅有 3.5%。

3) 出口:2 月新能源车出口 4.53 万辆,保持强势增长,特斯拉中国出口 33315 辆,上汽乘用车的新能源出口 4325 辆,东风易捷特出口 4536 辆,神龙汽车 1145 辆,比亚迪 804 辆,吉利汽车 588 辆,上汽大通 240 辆,其他车企新能源车以国内市场为主。

4)车企:2 月新能源乘用车市场多元化发力,比亚迪纯电动与插混双轮驱动夯实自主品牌新能源领头羊地位;以上汽集团与广汽集团为代表的传统车企在新能源板块表现相对突出。厂商批发销量突破万辆的企业有 5 家,较同期增 2 家,其中:比亚迪 87473 辆、特斯拉中国 56515 辆、上汽通用五菱 26046 辆、吉利汽车 14285 辆、奇瑞汽车 10271 辆。比亚迪、奇瑞、吉利、上汽大众等的同比去年 2 月增速在 5-7 倍。

5)新势力:2 月理想、哪吒、小鹏、蔚来、零跑、威马等新势力车企销量同比和环比表现总体较好,尤其是理想、哪吒、小鹏的环比下降较小,零跑等第二梯队企业也月销同比暴增 10 倍。主流合资品牌中, 南北大众的新能源车批发 11916 辆,占据主流合资 58% 份额,大众坚定的电动化转型战略初见成效。其他合资与豪华品牌仍待发力。

6)普混:2 月普通混合动力乘用车批发 55888 辆,同比增长 116%,环比下降 20%。其中丰田 35750 辆,本田 16225 辆,东风日产 1389 辆,广汽乘用车 617 辆,混动逐步成为新热点。

2.2022 年 3 月全国乘用车市场展望

3 月份同比的工作日相同,都是 23 天,有利于产销增量。去年 3 月压库存和藏销量后回吐的数量少,统计销量不高。今年 1-2 月的春节因素均有产销影响,3 月份加库存的能量增大。

今年国内油价在 3 月份创出近 10 年来的新高,房地产 18 亿平米见顶带来的相关产业需求偏弱,2 月疫情散发仍涉及到 18 个省,因此 3 月开局的工商业活动恢复速度可能偏慢,不利于春季单位购车需求释放。高企的油价直接推高燃油车日常通勤使用成本, 为新能源乃至油电混技术的进一步推广持续拓展基盘量级。

2022 年的经济形势日益复杂严峻,房地产市场见顶回落趋势明显。短期看,对于房地产行业的调控将趋向紧平衡走势,部分相关行业增长压力较大、就业形势和薪资收入预期偏弱,消费需求或有迟滞。疫情散发影响下的节后生产生活、服务业恢复较谨慎,减租普惠政策覆盖面相对有限,加之股市近期偏弱,3 月车市回暖较慢。

2022 年稳增长仍需投资发力,转移支付比去年增加 1.5 万亿,区域平衡效果日益体现。随着中年外出务工群体的回流和新农村建设的持续发力,车市的结构性回暖面临较好机遇。

传统燃油车出口受到国际复杂局面的影响,尤其是俄罗斯等东欧的出口遭遇突然中断的风险,去年有 15 万辆的出口,今年月均也是近 2 万辆的潜力,目前应该是贸易中断带来销量直接损失。地区性冲突对中欧班列运行情况的影响需要深入评估。

疫情反复持续发生,新能源车的顾客需求仍旧是向上趋势。随着新能源补贴退坡和原材料价格上涨,前期部分车型价格微调带来订单短暂低迷,春节后新能源车价格接受度恢复,加之很多新能源车目前仍有积压前期未交付订单,因此 3 月新能源车型销量不会受到退坡明显影响。

乘联会已经形成产、批、零、出口、厂库、渠库 6 套数据的完整体系,多口径不同维度的研究市场。根据乘联会优秀厂商预测团队的共同研判,认为 2022 年乘用车市场总体趋势向好,目前判断 2022 年国内零售增 5%,总体厂商批发销量增 10%。

3. 鼓励新能源汽车消费

今年 3 月 5 日的政府工作报告发布,其中特别强调新能源汽车发展。而 2021 年政府工作报告没有特别强调新能源汽车,主要强调二手车和汽车流通管理全流程改革。去年和今年的政府工作报告的着力点的变化明显,其指导意义重大。从 2021 年行业运行看二手车等行业在政策的支持下获得大幅提升,而且实现了通过搞活流通拉动消费升级的可持续发展。而在 2020 年底已经明朗判断,2021 年新能源乘用车的高增长是确定性趋势,因此 2021 年没有强调对新能源的支持政策。

2022 年的新能源车发展有更多的不确定性压力,尤其是锂矿等资源的紧缺带来巨大压力。依据乘联会数据,国内新能源车 2021 年已经达到 331 万的规模,渗透率达到了 15.7%,占据较高水平。

2022 年的新能源车发展受到一定的资源制约。在这样情况下,是控制电池产量,压低锂价?还是克服困难,迎难而上的实现抢抓机遇的发展?政府工作报告特别强调新能源汽车发展的重大意义。要看到锂矿等资源的周期性价格波动不可怕,困难是共性的,决心是我们独有的。

国家在鼓励新能源车消费有全套政策组合拳的稳定支持,尤其是购置补贴政策、购置税费政策、购置指标政策、使用路权政策,这是一系列政策的组合,对拉动产业发展的意义重大。

2022 年仍处在疫情散发影响期,消费者更愿意采用私家车出行,出台稳定新能源汽车消费政策的效果明显提升。所以 2022 年继续支持新能源车发展,也是助力今年车市发展的巨大推动政策。我们认为 2022 年可以达到 550 万辆新能源乘用车的规模,所以这样也带来了 2022 总体车市的较大增量,并带来更强有力的产业转型升级。

鼓励新能源车消费的增长,实际上就是鼓励私车消费的增长,推动我们 2022 年中国居民消费总额同比持续增长,因此鼓励新能源车政策意义还是很大的。

4. 上半年新能源车渗透率将快速上升

新能源车渗透率的提升是有阶段性提升的特征,上半年的新能源车渗透率提升较快,下半年相对平稳。2021 年 1 月新能源车厂商批发销量渗透率仅有 8.4%, 8 月快速提升到 20.4%,下半年就相对稳定在 20% 左右,虽然 2021 年四季度新能源车销量提升很快,但渗透率基本稳定。

传统燃油车的走势是季节性波动的,岁末年初是首购群体的购车高峰期,夏季是传统车消费的低迷期,形成 “V 型” 走势特征。而新能源车一般是持续向上的,阶段性下滑的特征不明显。尤其是前期的北京新能源车 6 万个牌照是 5 月发放,消费者买车是在 6-8 月较为集中释放,这也部分填平了淡季的低销量。

目前的国内车市增长面临较大的环境压力,1 月的新能源车批发渗透率在 19%,但 2 月新能源车的销量仍达 32 万辆,同比增长 190%,渗透率达到 21.8%,究其原因也是车市的增长分化,传统燃油车平稳增长,但新能源车高速增长。

部分主力新能源车企占据绝大部分增量。成本是设计与创新出来的,靠节省很难做到,新车带来的设计改善是降成本的关键。目前新能源车的销量差异巨大,主力车型的销量表现突出,而更多的新能源车是长尾效应:车型较多,销量不高。在 2 月的 20 万增量中可以拆分增量主力是比亚迪增量 7.7 万辆,占增量的 36%,这也是由于其插混和纯电动发力,实现全面突破的结果。特斯拉的增量也是明显,而背后是产品设计创新和弱化 Tier1 供应商产业链支撑的结果。新能源车要有创新和产业链的自主可控,才能获得更大增量。

5. 传统燃油车扩张产能要谨慎

2022 年乘用车行业面临更为复杂的产业环境。3 月 3 日,伦敦布伦特原油期货价格和纽约西得克萨斯轻质原油(WTI)期货价格盘中分别突破每桶 119 美元和每桶 116 美元的 7 年来最高位,而国内汽油价格突破 8 元。这对普通消费者购买燃油车带来较大的心理负担,加之近期疫情冲击下的部分行业遭遇巨大的损失,很多入门级家庭用户的购买力受到一定影响,这都直接冲击传统燃油车市场需求。

从乘联会数据看,传统燃油车产销规模在 2017 年后逐步见顶回落。2017 年传统燃油车销量达到 2365 万辆,目前 2021 年的传统燃油车销量规模仅有 1780 万辆,与峰值相比下降了 586 万辆,降幅达到 25%,导致产能利用率的明显下降。

若不能合理对车企的业务布局 (包括新的投资等) 进行引导,可能导致已有产能放空、造车资源严重浪费、行业运行效益剧烈下降。在目前芯片等资源紧缺的情况下, 2021 年企业产能扩张有一定约束,但等未来芯片缓解后,也必然会形成更严酷的竞争,因此应更新并完善《汽车产业投资管理规定》等相关国家政策,加强汽车行业投资准入政策管控力度,防止盲目布点和重复建设投资;加强地方政府对车企的金融税收等优惠条件的监管,引导地方政府的政策和车企向电动化转型。