作者"胡锟

编辑|可儿

蔚来又吸睛了。

5月6日,蔚来汽车官宣,公司已从新加坡交易所(新交所)取得主板二次上市的附加条件上市资格函,并将于本月发布上市文件。一旦登陆新交所,蔚来汽车将成为第一家在纽交所、港交所和新交所三地上市的中国车企。

意图登陆新加坡的同时,蔚来汽车的交付量却不容乐观。今年以来,蔚来已经连续4个月交付量跌破了造车新势力前三的位置。

反观其竞争对手,头部企业比亚迪4月牢牢站稳新能源销量榜首的位置,似乎丝毫没有受疫情影响;传统车企纷纷推出新能源高端品牌,价格区间内与蔚来形成直接竞争;新势力中哪吒、零跑从3月开始交付量反超蔚来,4月零跑更是夺得榜首,与蔚来差距逐步拉大。

或许从今年开始,“蔚小理”这一称呼将会永远定格在过去。蔚来汽车能够依靠新交所上市来逆转命运吗?

01

“蔚小理”不再?

之所以有“蔚小理”称呼,主要是因为蔚来、小鹏、理想这3家造车新势力在很长一段时间都霸占了造车新势力交付量前三的位置,也是众多新势力们所对比的“标杆”。

在过去的2020年和2021年,蔚来、小鹏、理想稳稳地占据了新势力中交付量前三的位置——2020年,造车新势力前三名分别为蔚来、理想、小鹏,交付量分别为43728辆、32624辆、27041辆;2021年,造车新势力前三名分别为小鹏、蔚来、理想,交付量分别为98155辆、91429辆、90491辆。可以说,虽然在月度排名中这3家造车新势力彼此间会有波动起伏,但基本前三名都被“蔚小理”所占据。

然而这一数据到今年则呈现了另一番场景:曾经的造车新势力“大哥”蔚来已连续3个月掉出交付量前三的位置,同时有些曾经排名靠后的新势力却不断突出重围,成为了今年的“黑马”。

在今年1月和2月中,哪吒汽车“后来者居上”,蔚来的交付量已不再是前三的位置:1月造车新势力交付量排名分别为小鹏(12922辆)、理想(12268辆)、哪吒(11009辆)、蔚来(9652辆);2月造车新势力排名分别为理想(8414辆)、哪吒(7117辆)、小鹏(6225辆)、蔚来(6131辆)。

其实通过今年2月的数据,已经可以看出蔚来有些“后劲不足”。比如2月交付量排名前三的新势力交付量均有大幅提高,理想、哪吒、小鹏交付量同比增长分别为265.8%、255%、180%,均实现了翻倍增长。而相比之下,蔚来的交付量增长则显得十分平庸,仅取得了9.9%的同比增长。

到了3月,蔚来掉队的迹象似乎更为明显。在新能源乘用车零售销量达到44.5万辆、同比增速达到137.6%的情况下,蔚来的交付量仅为9985辆,同比增长率也仅有37.6%。在交付量排名方面,不单单是哪吒汽车再次进了前三,另一匹“黑马”零跑也以交付量10059辆、增速908.9%的同比增长排在了蔚来前面。至此,曾经的新势力老大似乎难以抗衡更新的新势力,无奈交出了前三的座椅。

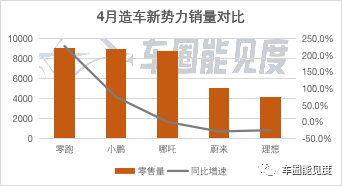

根据最新出炉的4月数据,新势力中前五名分别是零跑、小鹏、哪吒、蔚来、理想,交付量分别为9087辆、9002辆、8813辆、5074辆、4167辆,蔚来显得依旧暗淡。

为何曾经的造车新势力老大哥如今却掉出了行业前三的排名?供应链受限以及新车型发行速度较慢或许都是重要原因。

受上海和吉林疫情影响,许多车企都被迫作出了停产的决定。吉林和上海这两个地方究竟对汽车产业有多重要?《车圈能见度》用一组数据说明这个问题:在过去的一年,全国共生产的2652.8万辆车当中,上海和吉林的产量分别为283.32万辆、242.41万辆,这两个城市在过去一年中基本承担了全国五分之一的汽车产量。

不仅如此,在上海这个城市,除了整车厂之外,同样是汽车零部件厂商集中驻扎的营地,我们所熟知的企业如采埃孚、博世、安波福、麦格纳,以及相关电池、软件配套企业如宁德时代、地平线等均在上海设有生产基地。如果算上小微企业,上海地区的零部件企业数量多达2万家以上。

对于汽车这种需要由成百上千个零部件堆成的产业来说,一旦某一种零部件在供应链中出现问题,那么就会产生“牵一发而动全身”的影响。

蔚来也自然难以逃过这场“浩劫”。李斌在蔚来汽车APP中表示,“受长春和河北疫情影响,3月中旬我们有些零部件就断供了,靠着一些零部件库存勉强支持到上市。最近又碰上上海和江苏等地疫情,很多合作伙伴供不了货,只能暂停生产。”

于蔚来这种过去依赖代工、核心零部件依赖于外部供应链系统的车企来说,供应链的稳定和安全十分重要。

相对于拥有核心零部件工厂以及供应链体系建设更为完善的车企,蔚来这类车企受到的冲击要大得多。经过这轮压力测试之后,相信蔚来等车企也会着手解决供应链安全问题。

另一方面,蔚来汽车新车型推进缓慢或许也是掉队的重要原因。比如在过去的一年,在售的3款车型ES8、ES6、EC6都是基于整车平台NP1.0于2018年发布的产品,其辅助驾驶和智能座舱部分所采用的芯片还是2017年的产品。而号称国内智能汽车天花板的ET7于今年3月28日才开始正式交付,可能在过去一段时间对现有车型造成了一定的分流效应。

02

波折的研发

在软件定义汽车的时代,自动驾驶技术无疑是体现车企实力的重要应用场景。如今新能源汽车市场中,特斯拉的自动驾驶数据与积淀最为深厚,实力靠前。

在国内造车新势力中,小鹏依靠全栈自研,于去年1月发布了业内领先的NGP自动导航辅助驾驶系统,算得上是国内领先梯队。相比之下,蔚来的自动驾驶技术则稍显逊色,且研发之路一波三折。

2017年,随着蔚来首款车型ES8的发布,多年研发的NIO Pilot驾驶辅助系统也正式面向市场。不过好景不长。由于2019年蔚来出现了严重的财务危机,全年亏损超过113亿元。为了削减开支,蔚来不得不裁掉自动驾驶部门一部分员工,转身与Mobileye加深合作,由Mobileye提供EyeQ 系列芯片、硬件、驾驶策略、软件及地图解决方案,而蔚来负责车规级工程、集成和批量生产。

与Mobileye加深合作的确能在短时间内解决很多问题,比如快速降低研发费用、产品力得到了大幅度的提高。不过,这一做法的缺点也同样明显:自动驾驶技术的迭代演进是需要大量数据积累为基础的,而Mobileye提供的黑盒方案是一套极为封闭的辅助驾驶整套技术方案,自然不利于蔚来自身在自动驾驶领域的长期成长。

另一方面,相较于蔚来的竞争对手,Mobileye提供的EyeQ4芯片算力并不占优势。EyeQ4 芯片的算力只有2.5TOPS,而小鹏 P7 搭载的英伟达 Xavier 芯片算力为30TOPS,2021款理想ONE搭载的“地平线征程3”芯片单颗算力为5TOPS。这也就意味着在后续OTA升级方面,蔚来与竞争对手的差距会愈发明显。

意识到技术依赖于人的缺陷后,择机回归自研才是正道。在2020年得到合肥市政府70亿元融资以及营收、现金流好转下,蔚来选择重新组建自动驾驶团队,完善在自动驾驶领域的布局。

不料屋漏偏逢连夜雨。2021年7月,一辆蔚来EC6在上海因突然撞击高速石墩导致车主死亡;仅仅过去半个月,一餐饮连锁创始人驾驶蔚来ES8在沈海高速涵江段失控追尾养护车,导致其当场死亡。

对此,蔚来并没有直接透露调查结果,而是强调“NOP不能等同于自动驾驶,而是一种辅助驾驶系统,使用时必须时刻关注交通状况及道路环境”这一原则。卖的时候极力宣传“自动驾驶”,出事时转而以“不等同于自动驾驶”来规避,不免有推脱责任之嫌。

实际上,早在今年1月发布的中国汽车技术研究中心发布的智能辅助驾驶报告中就指出,对于蔚来在内的测试车型而言,其智能驾驶功能仅达到L2级辅助驾驶,距离真正的L5级自动驾驶能力还很遥远。

重新建立自动驾驶布局是一条漫长险阻的道路,着眼于当下,蔚来似乎选择了先提高硬件性能这一条路。在今年3月发布的ET7车型中,搭载了英伟达Orin芯片,算力达到1000TOPS,力求为第二代平台建立良好的基础。

不过,硬件只决定了自动驾驶的理论上限,实际效果更取决于硬件和软件的结合程度。而就在最近,一位在蔚来效力长达7年的元老级别自动驾驶高管章健勇提出了离职,加入了一家芯片初创公司,也意味着蔚来的自动驾驶部门或迎来大规模的调整与重构。

可以说,NOP领航辅助驾驶在过去一段时间并没有给蔚来带来正向的品牌效应。在今年发布ET7、ET5系列之后,或许消费者和资本市场选择买账的意愿并不大。

03

能否“卷”赢?

之所以会出现以蔚来为代表的造车新势力,主要是因为在过去很长的一段时间,传统燃油车企对新能源汽车理解不到位,从而导致布局进展缓慢,国内市场出现了空白。加上没有了燃油车“三大件”的束缚,造车门槛一下子低了很多,因此才看到了各种造车新势力“蓬勃兴起”的现象。

然而,随着近些年头部企业优势扩大、传统燃油车不断推出新能源品牌,增量市场竞争愈发内卷,留给蔚来的市场空间似乎不断缩小。

一方面,头部企业如比亚迪、特斯拉在近些年优势扩大明显。

3月国内电动车市场中,乘联会统计显示,比亚迪以销售量104338辆稳居榜首,第二名特斯拉销售量为36478辆,二者销量都是造车新势力的几倍有余。比亚迪产销快报显示,4月比亚迪销量更是达到了10.6万辆,摆出了一副“疫情停产与我何干”的姿态。

当然,这背后也要归功于比亚迪在动力电池、半导体等领域的深度布局,能有效缓解供应链层面的压力。

相比之下,依靠轻资产运营的蔚来在疫情期间则暴露了互联网造车的局限性,也成为限制发展的最大软肋。除了我们所熟知的产能受限于江淮工厂产能之外,蔚来在供应链管理方面仍有待提高。

目前蔚来所采用绝大多数的单一供应商中并没有保留替代选项,也没有和单一供应商维持长期协议,同时以销定产模式虽然有效地降低了库存,但是也放大了供应链带来的极端风险。

另一方面,在传统车企纷纷推出新能源品牌的今天,未来新能源汽车的竞争格局将面临加速内卷。

比如长城旗下新能源品牌——沙龙发布的首款汽车机甲龙定价区间瞄准了40万元~80万元的高端市场;上汽旗下智己发布的L7车型的售价定在了36.88万元~40.88万元,与蔚来的ET5形成了直接对手;北汽旗下的极狐系列车型最高价格也定在了30万元以上,迫切寻求品牌升级。

其实,传统车企除了在供应链层面有着先天性优势之外,在研发管理方面相较新势力同样有着过人之处。

比如传统车企往往都会遵循先发布整车平台,再发布新车这一原则,而强大的资金积累可以让传统车企的新能源品牌迅速完成整车平台的更新换代,进而衍生出更多车型。

以大众的MEB平台为例,有了这个模块化开发平台,大众便可以在研发过程中根据特定需求进行模块化组装,从而实现低成本研发较多车型。

而蔚来的ES8、ES6、EC6三款车型都是基于第一代平台衍生出的车型,除了尺寸以外并没有形成独特之处,在过去很长一段时间都面临着产品断档的尴尬,难以吊起消费者的胃口。

前有头部企业先发优势不断扩大,后有传统车企新能源品牌不断跟进,蔚来想卷赢这场战争似乎不太容易。

销售遇到阻力之时,蔚来汽车在纽交所的股价也一落千丈。其宣布要登陆新交所前夜,蔚来汽车较前一个交易日暴跌12.77%。

看上去,蔚来汽车登陆新交所已经成了定局。但是蔚来汽车要想赢得未来,不仅仅是靠登陆几个交易所的问题。蔚来汽车还需要努力把销售搞上去,实现技术上的进一步突破。这样或许才有希望在造车新势力的争霸赛中重回巅峰。

(车圈能见度)