近日,云从科技(SH:688327)披露公告称,公司将于2022年5月27日在上海证券交易所科创板上市。据贝多财经了解,云从科技本次公开发行的价格为每股15.37元,公开发行股份11243.00万股,发行后总股本为74,067.0562万股。

其中,原始股股东的股份锁定期为12个月至36个月,保荐机构跟投股份锁定期为24个月,参与战略配售的其他战略投资者本次获配股票的限售期为12个月,部分网下限售股锁定期为6个月。

公告显示,云从科技通过本次上市预计募集资金总额约为17.28亿元,扣除预计发行费用约1.01亿元,预计募集资金净额为16.27亿元。按此计算,云从科技上市时的总市值将达到113.84亿元。

据介绍,云从科技本次发行价格15.37元/股对应其2021年摊薄后静态市销率为10.58倍,低于同行业可比公司2021年静态市销率平均水平。截至2022年5月13日,海康威视、科大讯飞、虹软科技和寒武纪-U分别为3.72倍、4.54倍、16.32倍和29.40倍。

值得一提的是,云从科技原计划募资37.50亿元。这意味着,云从科技的募资金额相对缩水超过五成(约53.9%)。招股书显示,云从科技拟募集用于人机协同操作系统升级项目、轻舟系统生态建设项目、人工智能解决方案综合服务生态项目以及用于补充流动资金。

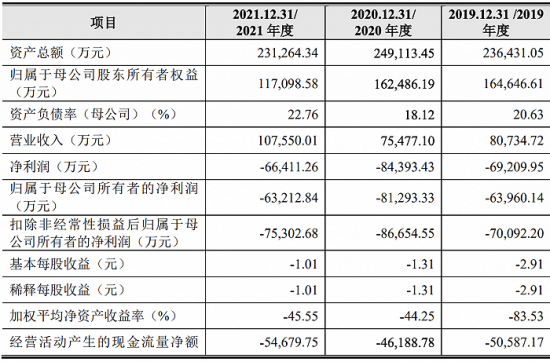

招股书显示,2019年、2020年和2021年,云从科技的营业收入分别为8.07亿元、7.55亿元和10.76亿元,净利润分别为-6.92亿元、-8.44亿元和-6.64亿元,扣非后归母净利润分别为-7.01亿元、8.67亿元和-7.53亿元。

据介绍,云从科技的主营业务收入按照产品类别可划分为人机协同操作系统和人工智能解决方案,其中人机协同操作系统收入占主营业务收入比例分别为23.48%、31.50%和12.72%,毛利率分别为89.30%、75.86%和73.99%;

人工智能解决方案收入占主营业务收入比例分别为76.52%、68.50%和87.28%,毛利率分别为23.43%、28.19%和31.34%,其中第三方软硬件产品收入占人工智能解决方案收入的比例分别为57.71%、42.32%和36.17%。

截至目前,云从科技尚未实现盈利。截至2021年末,其合并口径累计未分配利润为-22.16亿元,存在大额未弥补亏损。云从科技称,其所处行业竞争激烈,后期需要不断投入研发,短期无法盈利,未弥补亏损存在持续扩大导致短期无法分红的风险。

云从科技在招股书中称,随着发行人(即云从科技)业务规模的不断扩大,毛利率的提升,预计在2025年实现盈利,并在未来年度不断扩大盈利水平,届时公司自身盈利能力与持续研发投入保持市场竞争优势将形成良性循环。

2019年、2020年和2021年,云从科技的研发费用分别为4.54亿元、5.78亿元和5.34亿元,占各期营业收入的比例分别为56.25%、76.59%和49.67%。截至2021年12月31日,发行人(云从科技)及子公司拥有专利316项,其中发明专利133项。

而据智慧芽数据显示,云从科技及其关联公司共有789件专利申请信息,其中约75%为发明专利。目前,该公司共有352件专利处于在审状态,而有效专利则为340件。经分析可知,云从科技的相关专利布局主要集中在人脸识别、图形用户界面、图像处理等领域。

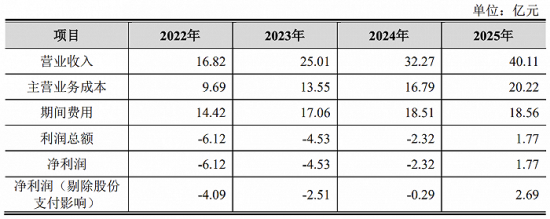

根据云从科技预测,其2022年、2023年、2024年和2025年的营业收入分别为16.82亿元、25.01亿元、32.27亿元和40.11亿元,主营业务成本分别为9.69亿元、13.55亿元、16.79亿元和20.22亿元。

同时,云从科技预计其2022年、2023年、2024年和2025年的净利润分别为-6.12亿元、-4.53亿元、-2.32亿元和1.77亿元,净利润(剔除股份支付影响)分别为-4.09亿元、-2.51亿元、-0.29亿元和2.69亿元。

这意味着,云从科技接下来三年还要继续亏损。