来自高净值个人LP的焦虑。

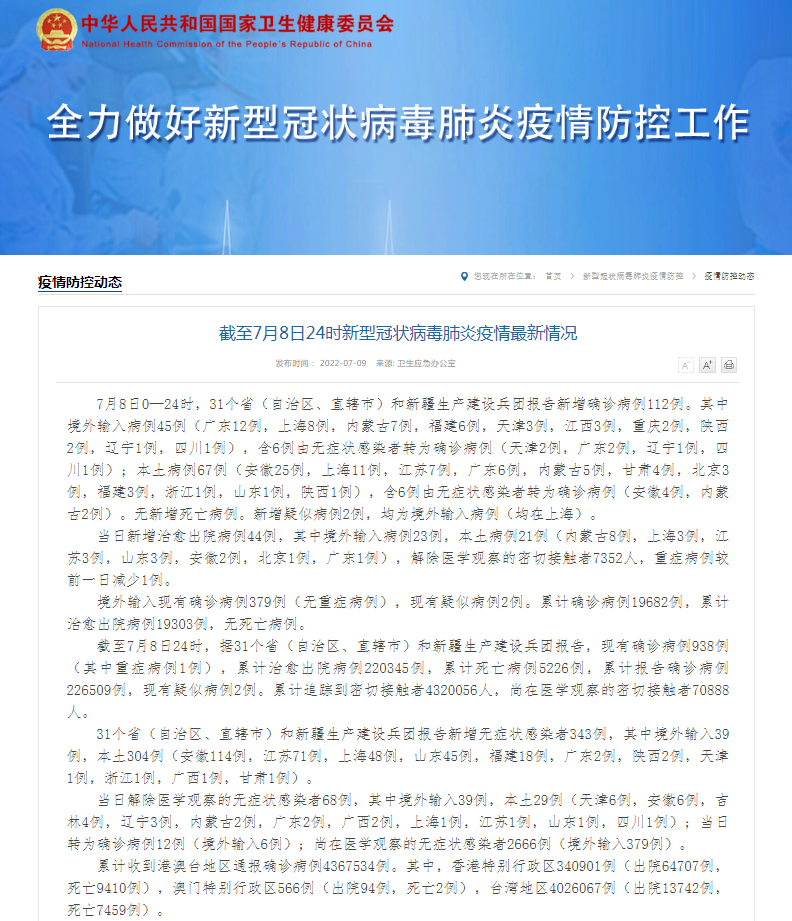

戴季(化名)扭头望着我,眼中盛满了真切的焦虑,我一时语塞,车里划开一道沉默的裂痕。这个“我们”指的是像她这样的高净值人群,如果按《2021胡润财富自由门槛》的标准,她算是国际级财富自由。这句话不足为外人道,毕竟听起来多少有点“何不食肉糜”的况味。然而,这份焦虑对于戴季来说,也是真的——在上海事业有成的70后,如何让资产保值、升值,是个难题。在2001年中国加入WTO的背景下,戴季创立外贸公司,二十年来的生意顺风顺水,未遇大波折,除了2008年次贷危机下,传真机有时好几日都不响动,年景略惨淡。如今,刚过50岁的戴季有意从主业中抽身,把大半的精力都放到了投资上。眼看着中国正不断上演一轮又一轮的造富运动,戴季在2020年11月就有了开头的焦虑。那时某科技金融巨头即将IPO,尽管后来被临时叫停。那一年,中国的空气里都洋溢着IPO的氛围,564家中国企业在境内外上市,约占全球IPO总数的50%。而每一个IPO,都在重新校正财富的衡量标准。在资本的映衬下,钱,更不值钱了。形势比人强,戴季的心情,同样折射出了许多高净值个人LP的焦虑。与其说那是过度的欲望,不如说这是普遍的人性,更遑论中国人30年来一贯讲究不进则退。不过,去年才调整了portfolio的戴季,今年年初就在量化私募上一月亏掉40%,令她不禁怀疑自己是棵“高级韭菜”。重仓中国2021年,戴季重新调整了portfolio,源起是她卖了一块在浙江的工业用地,将持有十余年的厂房变现成了6000万人民币。她将这部分资产大多投入了金融市场中。戴季通过第三方平台投了经纬和高瓴,前者500万起投,后者1000万起投。试水一级市场以外,她又加注了九坤、 明汯等实行量化策略的私募基金。至此,她从丈夫罗文(化名)手里接管了家里的投资,他们的投资风格也从稳健转向了激进。之前,罗文倾向于把钱放在对冲基金里,用相对价值策略获得套利收益,大致每年有12%收益率。这或许跟他过去在公募担任基金经理有关,相较于一般投资者,罗文更加理性看待市场。但是,戴季当时却相信,也许“重仓中国”的机会真的来了。如果美国标普指数长期震荡上行,中国是否也有这个机会呢?如今,她才觉得自己太天真。说起来,还得是张磊在2020年出版了《价值》,一时风头无两,媒体开始把他和沈南鹏并称。且不论《价值》的虚实,我总觉得整本书洋溢着高考作文风,要不说张磊是文科状元,他的文风似乎也就停留在了18岁。毕竟要做时间的朋友,哪能天天舞文弄墨?当然我的读后感不重要,左不过大众买单,LP亦买单。著书立说有时胜过公关手段无数,一时间想投高瓴都投不进去。戴季就觉得张磊和高瓴靠谱,她很买单价值投资这一套,何况高瓴还有耶鲁捐赠基金的背书。从事国际贸易的戴季多少更信任有美国经历的投资人所引领的机构。同时,她身边一些LP朋友过去踩过的坑大都因为行业操作不规范,所以戴季寄希望于头部机构能更规范。既然投了PE,那不如早期的VC也入局。她选了经纬,因为张颖“挺酷的”。抛开张颖不时在社交平台发表“真知灼见”的人设不论,戴季在路演上见到的经纬掌门人让她颇为信服。那次,张颖讲了生命科学、宇宙空间等概念,以及经纬在商业航天这类前沿领域的投资布局。也许,正是因为够前沿,才让LP看到了希望,毕竟这笔钱在至少7年后才能见成效。此外,戴季听说经纬的投后做得好,尽力帮创始人解决后顾之忧这一点,颇打动同为创业者的戴季。在这些因素的共同催化下,戴季配置了投往VC/PE的资产。其一,在看完李录、张磊的书后,戴季对中国的价值投资有了几分信心,市场气氛乐观,长达20年的牛市即将来临云云,而她又正想从主业中逐步撤出,那时认为投资生钱是正确方向。其二,眼看着大量公司IPO,这让她有资产缩水的焦虑,投一级市场也算是间接参与这个热潮。其三,高瓴、经纬毕竟是头部机构,道德风险相对低,在挑选项目上更具主动性。头部机构只是稍稍缓解了戴季对于一级市场的不信任,她说:“一级市场的话,反正我第一选择就是头部。如果不是头部的,我根本不会投。因为怀疑你的诚信,根本就很难相信你,对吧?”但是,她内心深处仍然很怀疑自己在将近10年后能不能拿回本金。毕竟,在上一个10年中,她鲜有听说身边投一级市场的朋友拿回本金还盈利的。目前她所投的基金,正在投项目的过程中,项目分布在生物医疗、数字经济、智能制造等领域,还未全部投完。戴季能看到季报里这些被投公司的估值,大部分回报都在二点几倍、三点几倍。她笑说:“但这没用,不到退出都是账面数据。”信任危机“现在回过头来,我也是后悔的。在中国也许没有长期主义可言,10年以后的事谁知道。你看去年才投的,今年就各种负面消息。” 近期看到高瓴的新闻,戴季心有戚戚焉。尽管一级市场的资产没有贬值,还有账面回报。但逐渐地,戴季对于自己在一级市场的投资转为消极态度。她看到越来越多的公司一上市就破发,担心就算投中的公司IPO,一破发投资人还是一场空。再来,听到周围个人LP投了10年,如今收益连保本、银行利息都没有。加之上半年资本市场不景气,项目退出难,更让戴季觉得未来收益机会渺茫。实际上,对于一级市场,个人LP存在天然的不信任,关键在于不透明,而他们又没有能力尽调。而我好奇,曾在二级市场担任基金经理的罗文,他到底怎么看待一级市场的运作?以往实时监测交易的罗文,似乎觉得股票走势和账户数字才更切实,每天都有个走向和结算。而一级市场不同了,你把钱交到GP手上运作多年,其中可以暗含许多台面下的操作。戴季和罗文在投经纬、高瓴之前接触过很多VC/PE的路演,但是一直都没投。在罗文看来,一级市场的投资近乎于“赌”:“一级市场最大的风险在于整个投资过程不透明,道德风险太大。你相当于是赌,你把钱投下去一直到出结果,少则七年,多则十年,中国很多东西无法预期。”罗文表示,尽管VC/PE募了一期基金,主要投哪些项目,都汇报给LP。但是风险在于,他说的和做的可以不一样。“他说投了这个项目,作为投资者只能相信他,你没法核实。不像买股票,就及时反映在账户上。他买了什么,他怎么给你看,又不是挂牌交易的东西。你只能听他说,什么时候以什么价格买入。”虽然没有亲身经历,但罗文听过传闻,据说VC/PE这个圈子里,私底下互相接盘很普遍。而LP很难知道GP有没有在私下做内幕交易。罗文举了个最简单的例子,GP可以去接别人的盘或自己的盘。比如他自己投了一个初创公司,然后募一期基金,用基金把自己的盘高价接走。又比如他和朋友私下很早就投了一个企业,结果发现这个企业很差,出手不掉,怎么办?自己募个基金接掉。LP也不知道被投企业到底什么情况。“假如他真的投到一个好企业,这个企业马上就要上市,估计挣个几十倍。他可能提前卖掉,就说我现在困难,企业有问题,我提前退出。反正别人反过来给他点什么好处,他低价就卖给别人或朋友。”罗文说出了终极质疑:“总之真正的利益不会放到你的手里,一些吃亏的项目可能用你的钱去给他接盘。”听闻过这么多套路,因此戴季和罗文也只能投有知名度的头部机构,至少不会那么不合规,管理人道德风险低。再来,好公司也挑投资机构。我问:“那你们身边有人从上一个10年中在一级市场获利的吗?” 罗文挥手道:“极个别。你想中国的资本市场才多少年?10年才能从投入到退出。”罗文虽然也曾在金融圈工作,但他平日里更属于研究型,颇具学者气质。我不知道这是不是因为二级市场以研究为导向,而一级市场的VC圈把社交当作拿项目的重头戏。罗文说:“VC这个圈子最主要就是拼关系。”戴季打断了他,觉得这个答案过于太武断,她补充:“VC要有超前的洞察力,看到行业的future,同时你要会看人。也不能完全说靠关系。投资人跟创始人之间要慢慢建立一种信任,说到底你作为一个明星投资人,对创业者来说也要有价值。决策也非常重要,要看到事物的本质才能行,不是那么容易。”我问:“那你看懂一级市场了吗?”戴季快人快语:“别想着看懂了,永远不可能看懂。一级市场你只能信任GP,相信他能帮你管好钱。你只能去信任,你自己是看不懂的。”至于还会不会再追加一级市场的投资,她掷地有声:“你叫我现在选择,就不会投了,不会再加钱了。”

图片来源:电影《曼哈顿》剧照

图片来源:电影《曼哈顿》剧照LP内卷

二级市场的坏消息总是比一级市场来得更快。今年真正让戴季心灰意冷的是,由于疫情的冲击和俄乌战争的爆发,造成了上半年二级权益市场狂跌。今年3月,监管之争下,在美上市的中概股股价一泻千里。戴季投资的九坤美元基金产品——量化中性策略——一月狂跌40%,而她投资的其他产品也差不多都是这个跌法。非但以往的盈利全部清零,本金都蚀掉小半。戴季遂总结:“二级市场上,昨天的业绩不能代表明天的业绩。没有一个基金经理永远业绩不败的,市场行情适合他的风格挣一波,但换个行情他就不会挣了。”她向我解释,每家管理人风格不一样,有些是快进快出交易型选手,有些坚持长期主义价值投资。现在很多机构又说你们这些投资人受不了波动,总是追涨杀跌,所以为了投资人好,动不动就给你锁定三年。“他们躺着赚2%的管理费就好了,做什么业绩,亏都是亏投资人的钱。拿投资人的钱去博收益,博好了,名声大涨,他的基金规模扩大,还有20%额外收益费。”谈起投量化私募的初衷,戴季继续道:“你买私募,本来是相信他能帮你择时,叫他做出阿尔法,做出了阿尔法,他是该收20% carry。随着行情上涨的贝塔又不是你凭本事挣来的,但现在很多私募连指数都跑不过,他照样收管理费、carry。”而她现在最大的意难平就是——本来你出钱,借用管理人的专业去投资,LP就不用管这些事了,只要有10%左右的年收益率也满意了。但是,过去一年量化私募的这个跌法,让她不得不花费大量精力在投资上。“我现在简直把所有精力都花到投资上去了,天天看投研报告,我要去知道基金经理的各种策略,CTA里有什么时间序列、横截面、周期长短,这本来不应该是我去研究的东西,不是吗?”戴季给我看了一张策略分类体系图,股票策略下分成主观多头、量化多头、股票多空,管理期货策略下分成主观套利、量化套利等,更有事件驱动策略、组合基金……不一而足。照戴季的说法,她去年花在投资上的时间远远超过了在工作上的时间,还做不好。然而,不止她一个投资人这么拼命。“别的投资人比我可厉害多了,天天盯在群里,好像他比基金经理还内行,太卷了。”这背后的心理不难理解,毕竟真金白银投下去,还不是小钱,数千万的资金放在私募里。不比一级市场,投了就眼一闭等退出,二级市场的业绩报告时刻拨弄着投资人的神经。戴季对我说,原来每周五行情结束以后,私募就会发布预估净值,后来没有了,现在是每周一、二公布正式净值,很多投资人就说周五少了很多乐趣,本来周末之前就可以看到自己这一周盈亏多少钱。“现在卷到什么程度了?私募是一周公布一次净值,现在有些基金被要求每一天都开净值,就跟你的股票账户一样,投资人的情绪就随着涨跌起伏。”二级市场天天波动,很难把握时机。她身边有投资人本来就是券商出身,有一定专业能力,去年将股票的基金换成了商品期货CTA,一年不到挣了30%,现在目测股市又要回暖,那人就打算6月20日赎回做切换,结果20号前一周大跌百分之十几,她不甘心,又咬牙把赎回的单子给撤了。尾声:“高级韭菜”近日,戴季给我发来一段群聊,个人LP们的对话如下——“某家机构每月公布净值,完全跑输大盘,不知道怎么投研的?”——“所以私募到底好在哪?专业在哪?” ——“专业割韭菜。” ——“割高级韭菜,一般不会闹事。”这边厢,LP如此自嘲。那边厢,我的同事刚巧看到某基金12年了都没回本,他就发问:“高净值人群是真没投资渠道吗?买之前不看看既往业绩?成百上千万往里扔。”其实不然,投钱的时候,哪个LP没看过GP们亮眼的、翻几倍的既往业绩呢?但正如戴季所说,过往业绩根本不代表明天的业绩,市场瞬息万变,换个行情就轮不到你的策略挣钱了。投资人实在也有自己的困境。钱,辛苦挣的,放在手上,通货膨胀贬了值。人人都在讲portfolio,这要配置那也要配置。那么好,配置一级市场,全凭对GP的一腔信任,不晓得10年中钱到底流向哪里。二级市场呢?相信量化计算机模型,让管理人去赚个阿尔法,毕竟Citadel、文艺复兴曾风光一时,但净值跌跌不休的时候,你哪里还能沉得住气,亏的是你的钱,机构照收2%管理费不误,LP都不得不内卷到亲自去投研。戴季如今的真心话是:“以前我不理解为什么很多信托都愿意买很低的年化,现在想想那才是几乎无风险的收益。自己吃过亏后才知道连定存也是好的,特别是资金量大的时候,你不需要去搏收益。”她和罗文也正在降低风险偏好,逐渐回撤到更稳健的投资收益中。然而一旦牛市的迹象出现,不知他们又会作何选择?戴季深知,投资,真的反人性。今年量化私募的表现以及一级市场退出难的困境,似乎也让投资人对管理人的信心荡到谷底。诚如《伟大的博弈》所写:“人类社会有一条铁律:在没有外来压力时,任何组织的发展都会朝着有利于该组织精英的方向演进。” 也许从华尔街到陆家嘴,概莫如是。普遍低迷的市场情绪或许再难让更多人像以往那样掏钱。我听朋友说,有LP宁可买房,也不投一级市场。去年戴季也考虑过翠湖的房子,但她还是把钱投入了金融市场,最近翠湖简直快有市无价。戴季无奈笑道:“投资,最后还是看运气。”回到2020年11月的那天,我们刚驶出外滩,开头那句话言犹在耳。紧闭的车窗外,黄浦江的风想必猎猎地刮着。从那一刻计起,戴季对于投资的热情在两年间燃起又熄灭,归于平静。我不由想起,1932年穆时英写的那句:“上海,造在地狱上的天堂。” 时移世易,不变的是,这座城市里不同的阶层仍在燃烧着迥异的欲望,它们燃起,紧接着熄灭。欲望,才是上海永远不老的秘密吧。(应受访者要求,戴季、罗文均为化名,文/竺晶莹 来源/投中网)