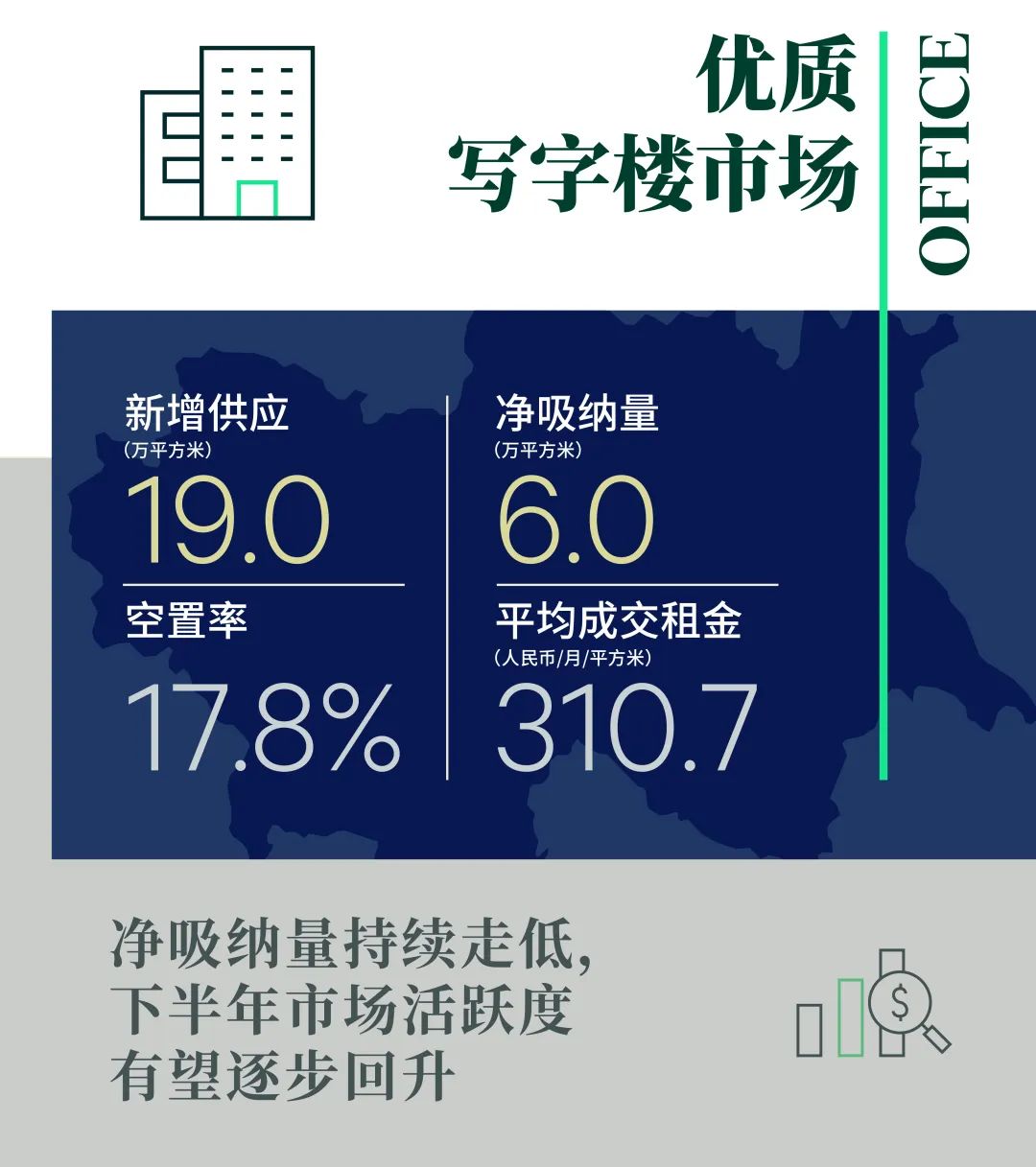

2022年上半年,北京写字楼新增供应量同比回落,共计19万平方米。其中二季度全市录得一个3.9万平方米的新项目交付使用,该项目毗邻丽泽金融商务区。

本季度受奥密克戎疫情限制,部分租户原有新租计划延后,加上年初开始的互联网行业优化、企业整合搬迁等活动的持续影响,季内新租交易总量环比下降30%。上半年全市净吸纳量仅录得6万平方米,其中二季度亦是自2020年第三季度以来首次出现负的净吸纳量。全市空置率上半年累计上升0.7个百分点至17.8%。其中甲级写字楼更有韧性,空置率环比微降0.2个百分点,而乙级写字楼则环比上升1.1个百分点。中关村和望京等科技企业集中的子市场空置率涨幅靠前。

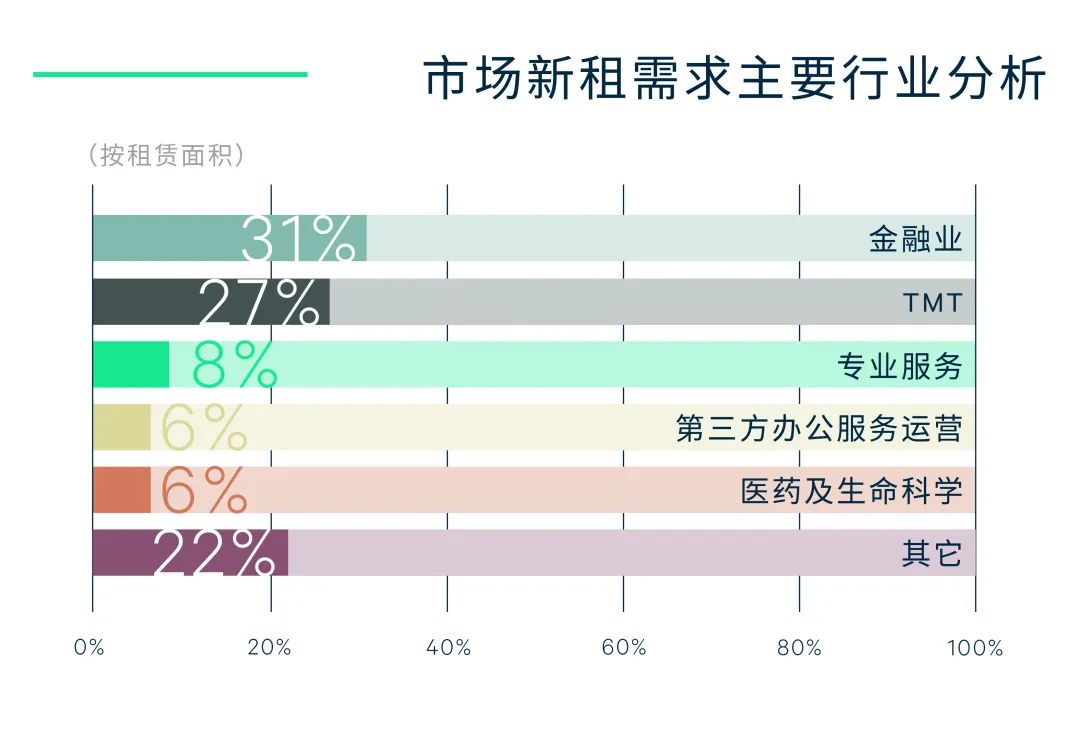

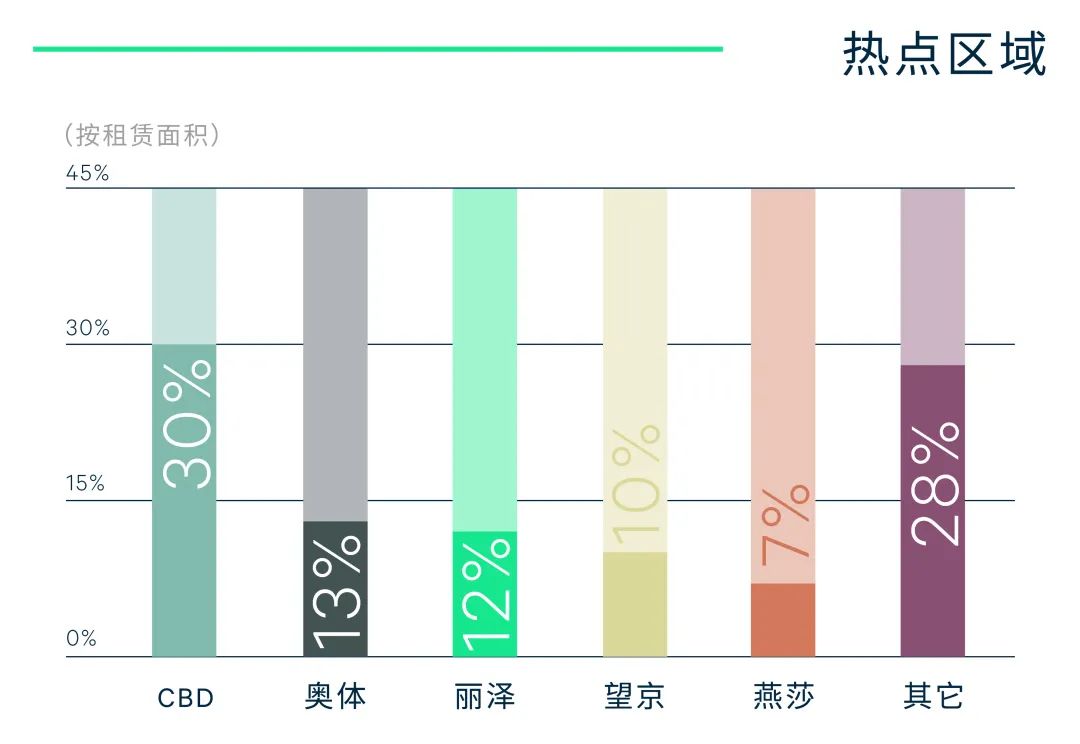

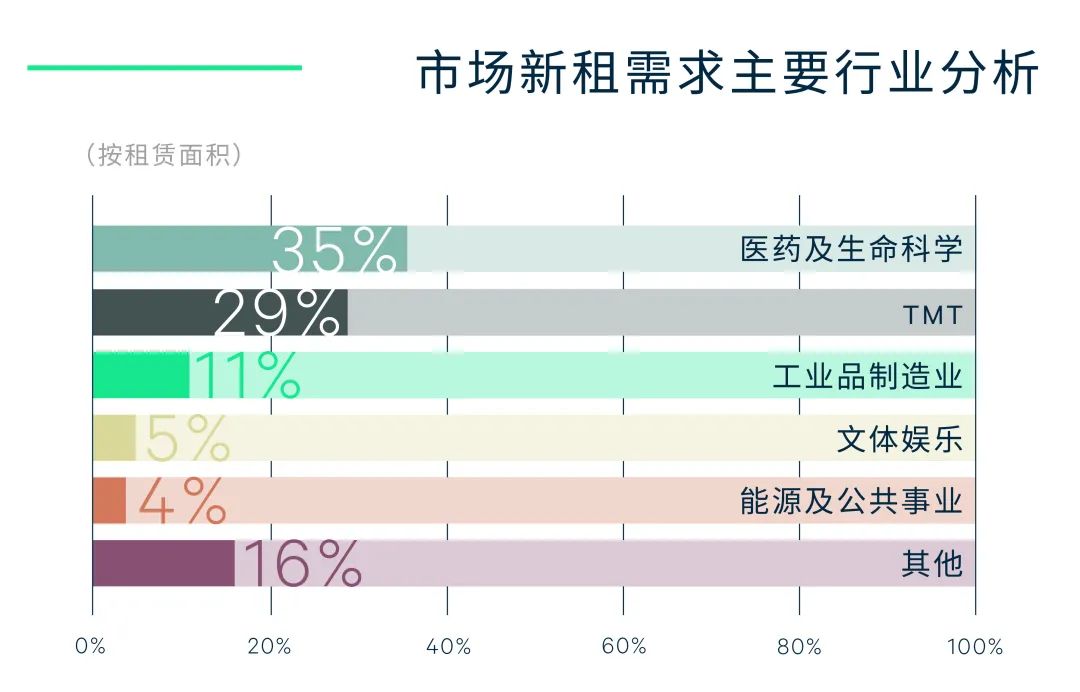

金融和TMT合占新租交易总量的58%,分居前两大行业,主要集中在软件开发、人工智能、产业数字化、证券、保险以及资产管理等细分领域,其中金融的扩租需求突出。本季度医药及生命科学行业新租需求放量明显,占比进一步攀升。分区域,CBD和丽泽为新租需求主力释放区,CBD行业结构最均衡,丽泽租户行业也日渐多元。此外,丽泽、通州和石景山等新兴区域逐步承接更多的跨区、升级搬迁需求。

全市平均成交租金每月每平方米310.7元,同样本比上半年累计下降0.4%。除CBD和新兴子市场保持平稳外,其它子市场受空置率抬升的影响租金均出现不同程度的下调。

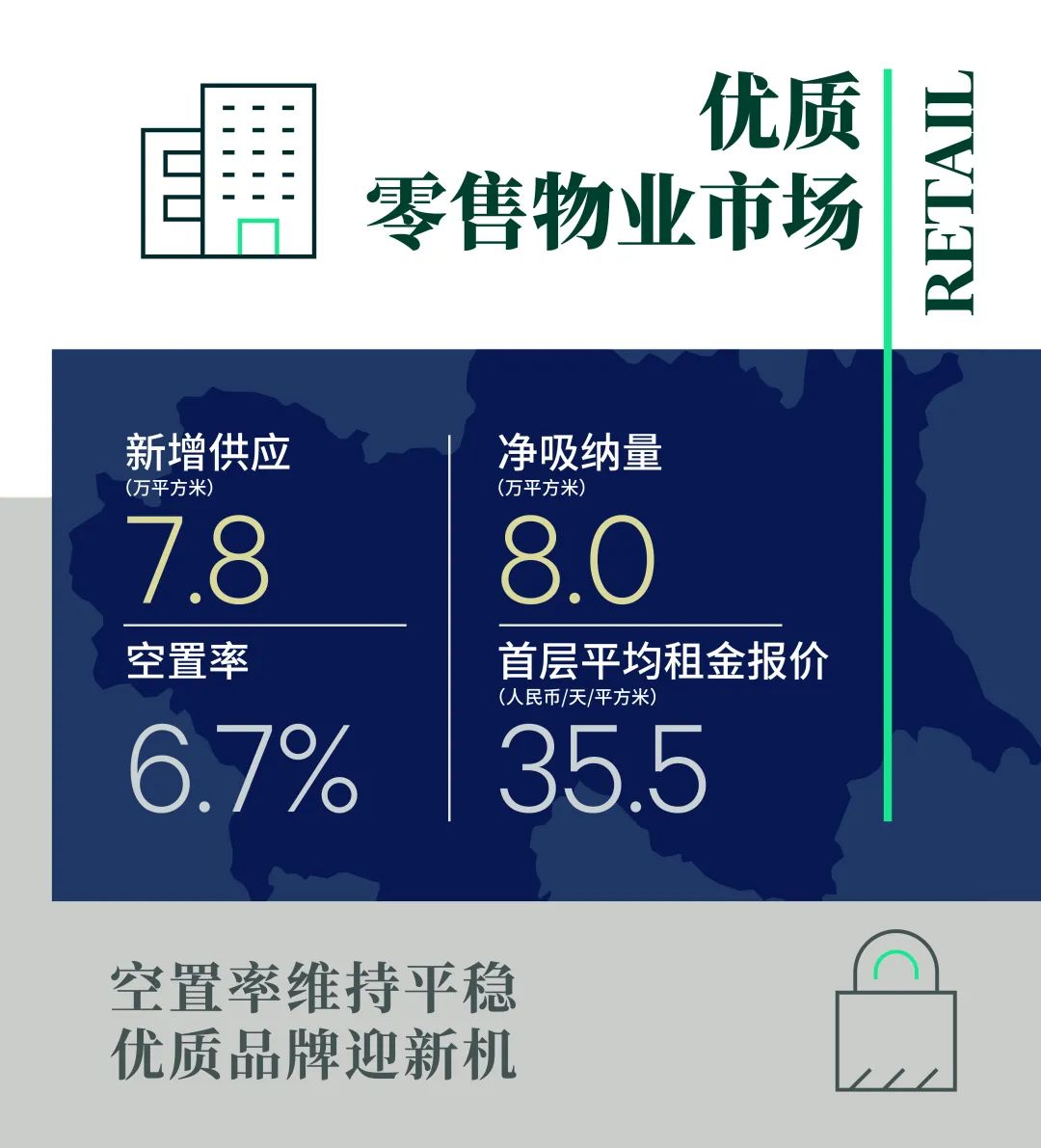

2022年上半年,录入两个新项目均为改造更新后重开的中小型商业单体,分别为华润集团旗下位于核心商圈西单的双层地下商业街,及位于外围朝青商圈的姚家园万象汇,带来共计7.8万平方米的新增供应。西单更新场首店街区潮流定位吸引了大批优质品牌入驻,如备受年轻客群追捧的美妆新零售——HARMAY旗舰店,以及华为MSC旗舰店等。而姚家园万象汇则从原来超市形态为主的乐都汇广场转型成为品牌更多元、定位高品质生活和体验的社区商业体。

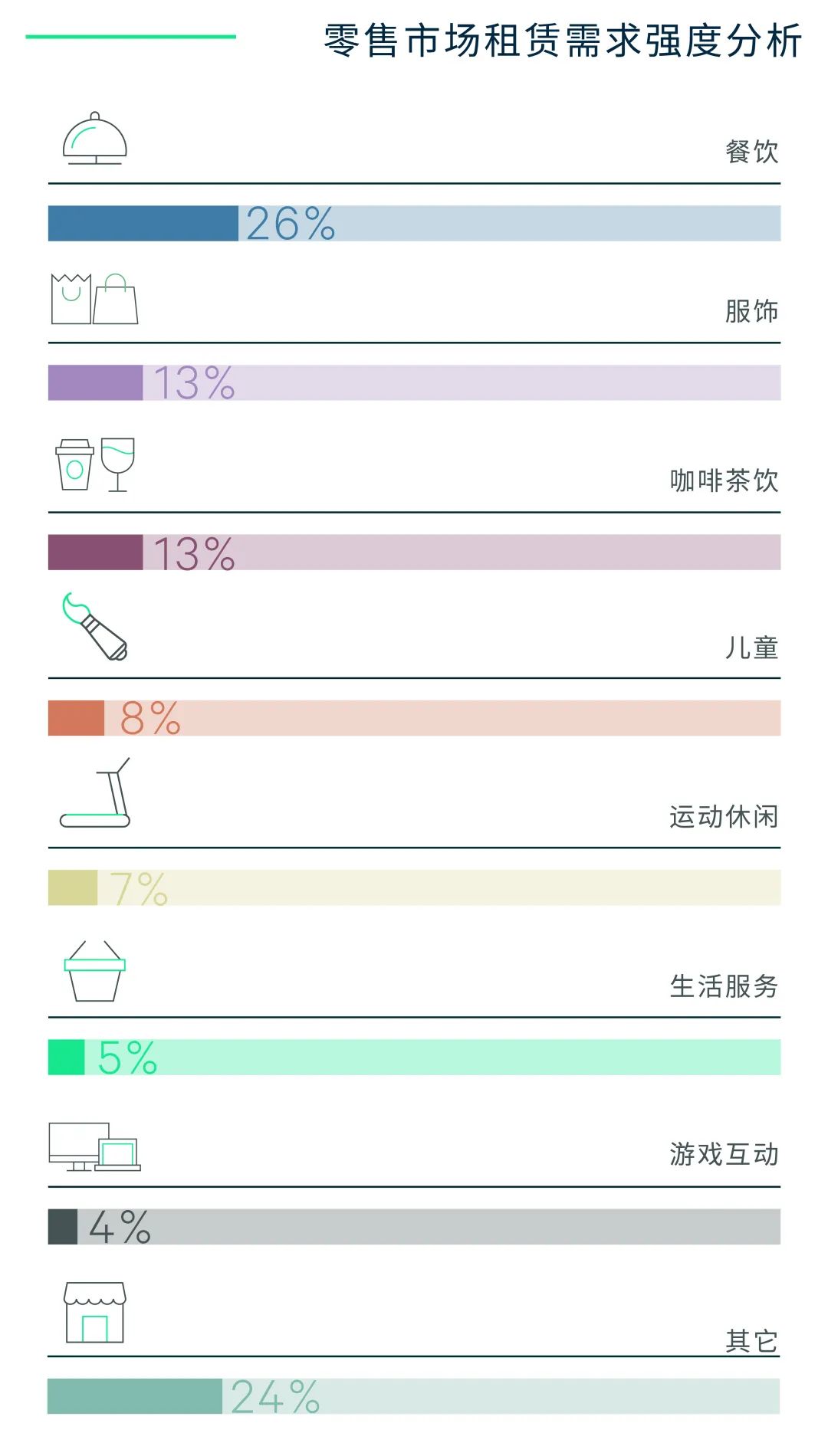

疫情冲击下,短期内消费意愿和零售商开店信心恢复受阻,多数项目客流量同比显著下降。截至季末,尚未出现大规模退店,全市空置率季度环比仅提升0.9个百分点至6.7%,和去年底基本持平。关店现象主要集中在一些前期高速扩张、近年业绩下滑的网红茶饮、韩妆及快时尚品牌。对租金较敏感的中端餐饮业态受疫情影响也相对明显。但2020年以来由消费方式转变和行业洗牌引起的业主品牌调整,给奢侈品(如GUCCI、BURBERRY)、新能源汽车(如蔚来、福特、凯迪拉克)及定位商务人群的高端餐饮(如北京宴、乙十六)等优质品牌在开店、扩店或位置调整上提供更多可选机会。与2020年首轮疫情后相比,不少业主此次应对更加迅速,已调整租金策略以维系原有优质租户或招募填补潜在腾退面积的替代租户。个别项目亦考虑重新调整业态和品牌结构,如将业绩下滑的影剧院业态转型调整为其他沉浸式或参与度更高的体验类业态,如脱口秀、小剧场等,以带动人流量与消费活力。在业主的积极应对下,全市购物中心首层平均租金报价季度环比下调1.4%至每天每平方米35.5元,全市各商圈均有表现,其中次级商圈下降幅度相对更大。

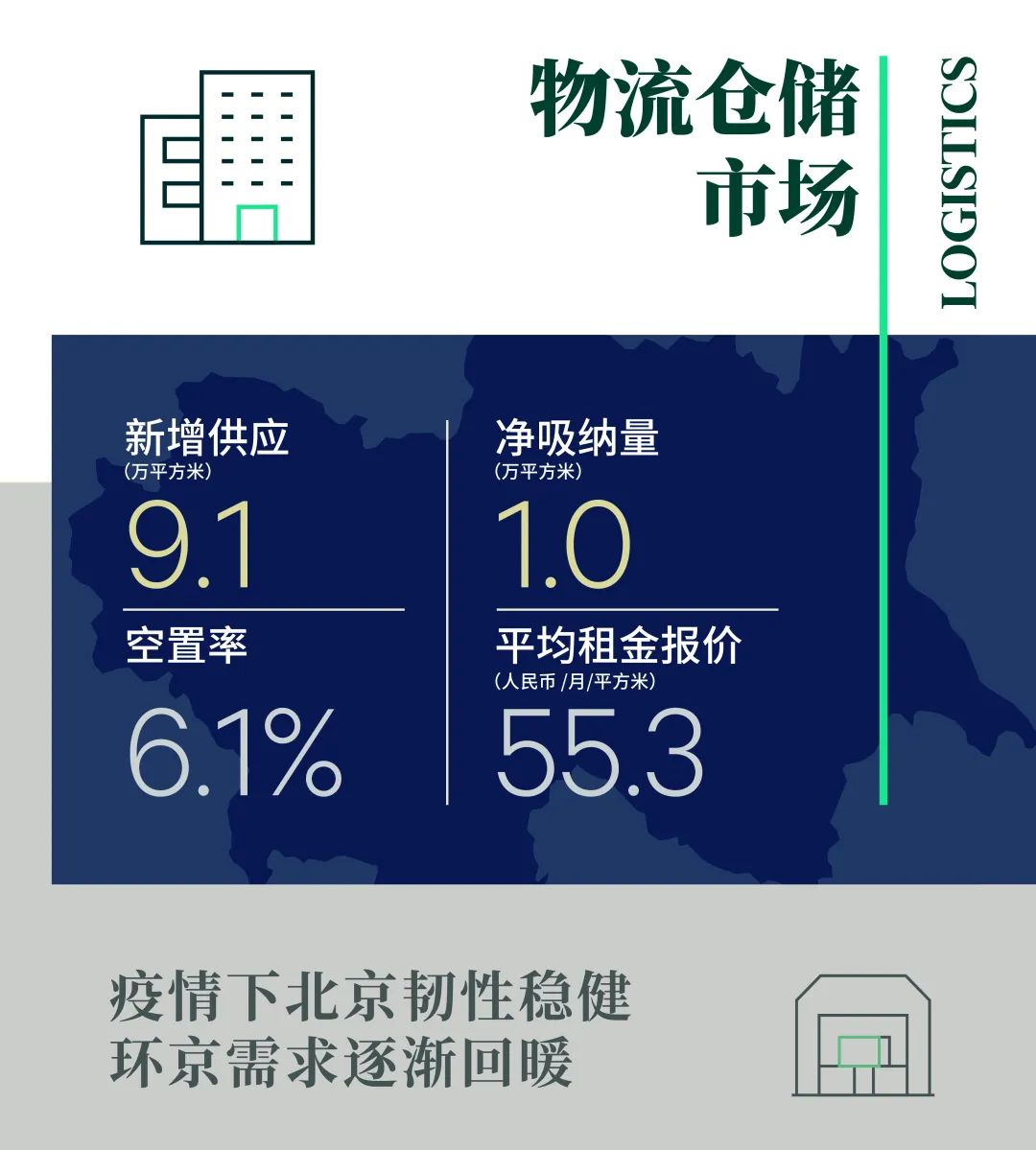

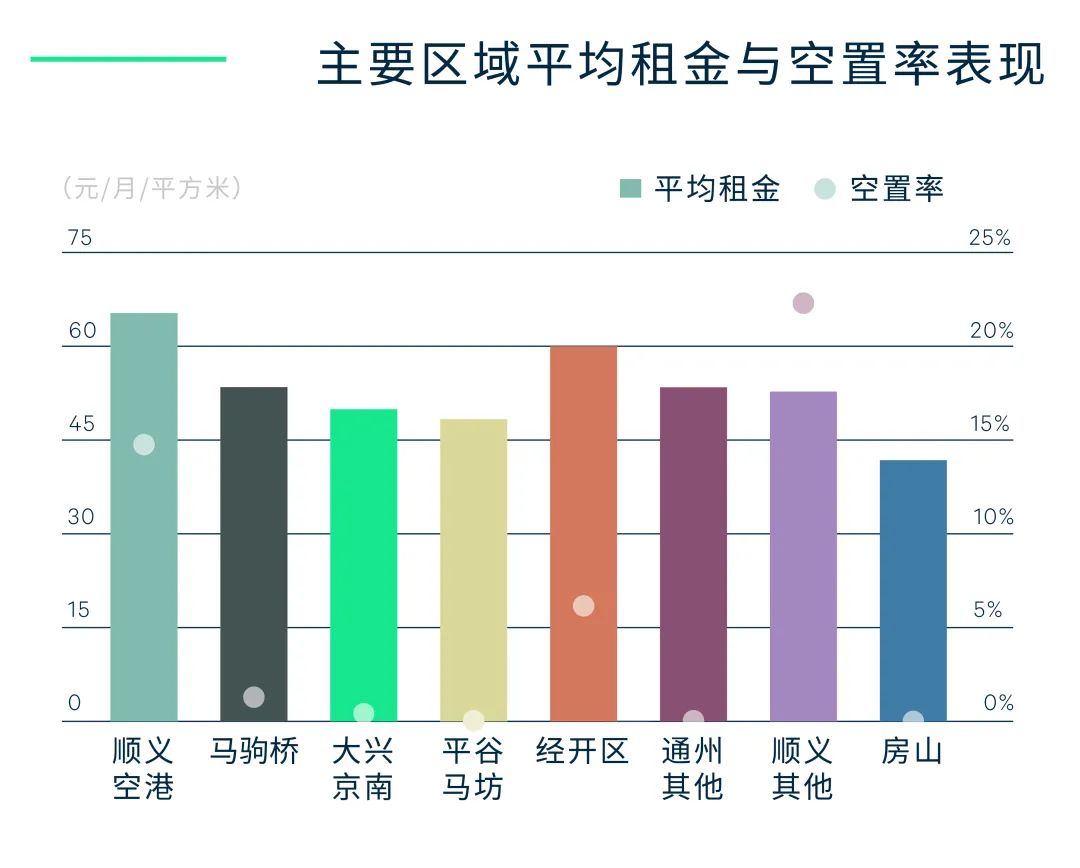

全市平均租金上半年同样本比环比上涨1.5%至每月每平方米55.3元,其中二季度上涨0.5%略有放缓。本季度通州租金涨幅居各子市场之首,其他子市场表现平稳。

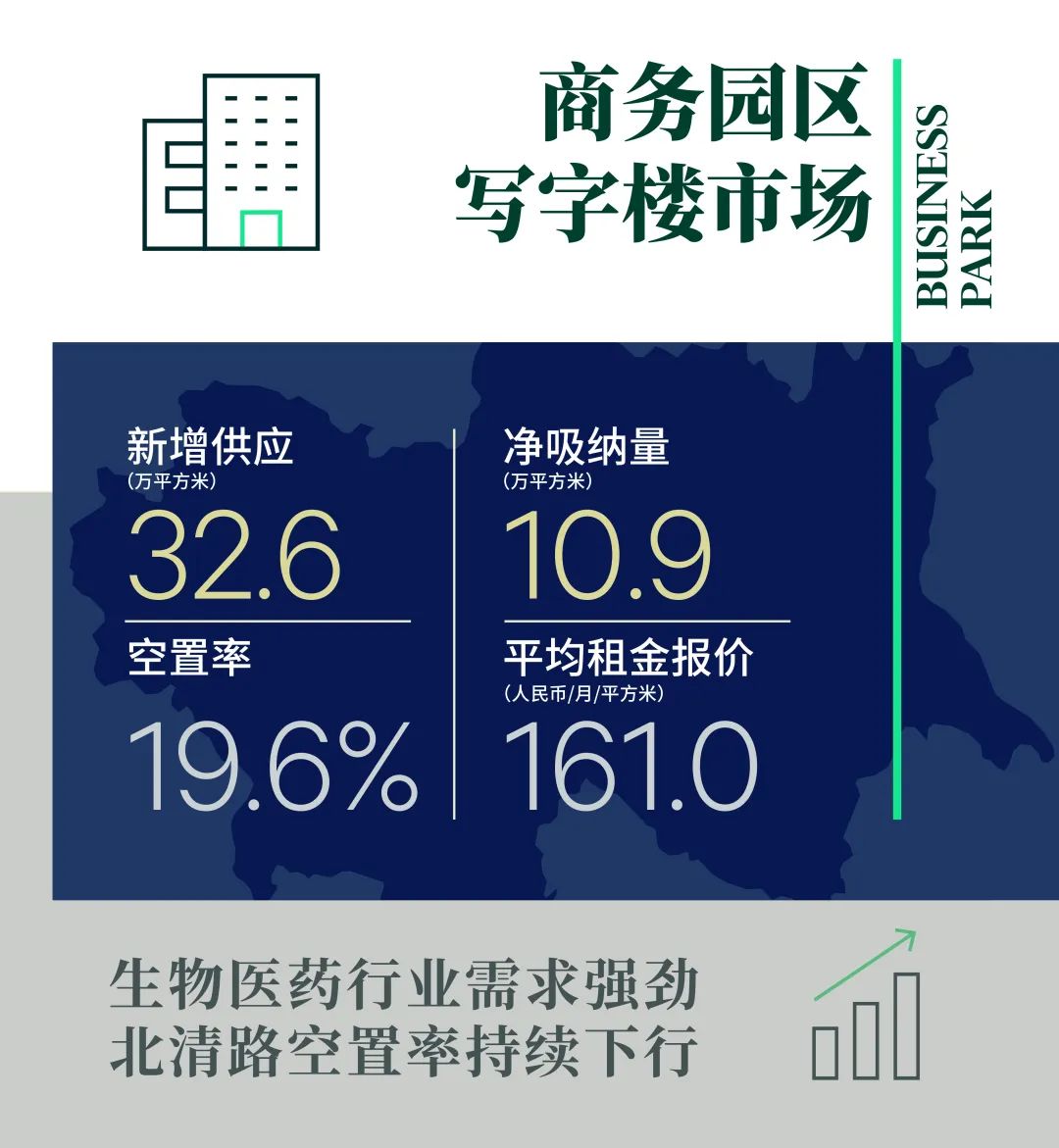

2022年上半年北京商务园区市场迎来共计四个新项目交付使用,共计体量32.6万平方米,其中二季度录得两个生物医药专项园区,分别位于大兴和经开区子市场,两个新项目均引入了行业优质租户,去化表现突出。

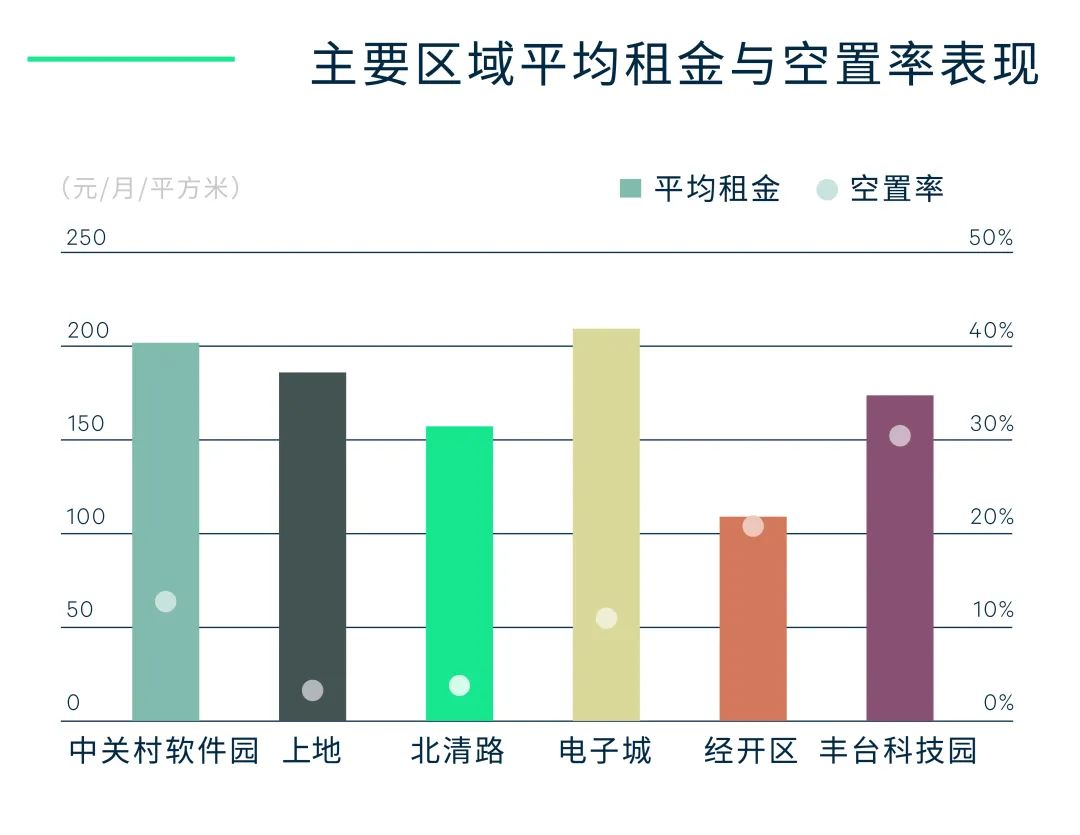

上半年整体市场新租需求放缓,录得净吸纳量约10.9万平方米,同比下降68%。但二季度贡献净吸纳量达8.5万平方米。上半年生物医药行业占新租需求35%超过TMT,相关产业定位的子市场需求旺盛,大兴和经开区子市场具备研发制造功能的项目出租率可观,本季度录得来自医药外包类等租户的大面积租赁交易。其他区域中,泛中关村集群连续两个季度净吸纳量录得负值,子市场间表现略有分化:头部互联网企业的面积整合以及相关上下游企业的需求放缓,外加疫情管控影响企业租赁策略决策和落地,使得上地和中关村软件园子市场持续有面积腾退且去化缓慢,空置率连续两个季度攀升;而北清路子市场凭借租金成本和集成电路、生命科学等产业集聚优势,空置率连续第八个季度下行。而电子城、丰台科技园等其他子市场上半年去化表现则较为平缓。

全市商务园区上半年租金缓慢下行,截至二季度末平均租金报价每月每平方米161元。由于上半年可租赁面积较以往明显增多,上地、中关村软件园和东升结束去年租金快速增长,使得泛中关村集群上半年同样本比环比持平;其它区域中除大兴子市场上半年租金小幅上涨,其他子市场均在下降渠道,但经开区租金下降幅度季内收窄。

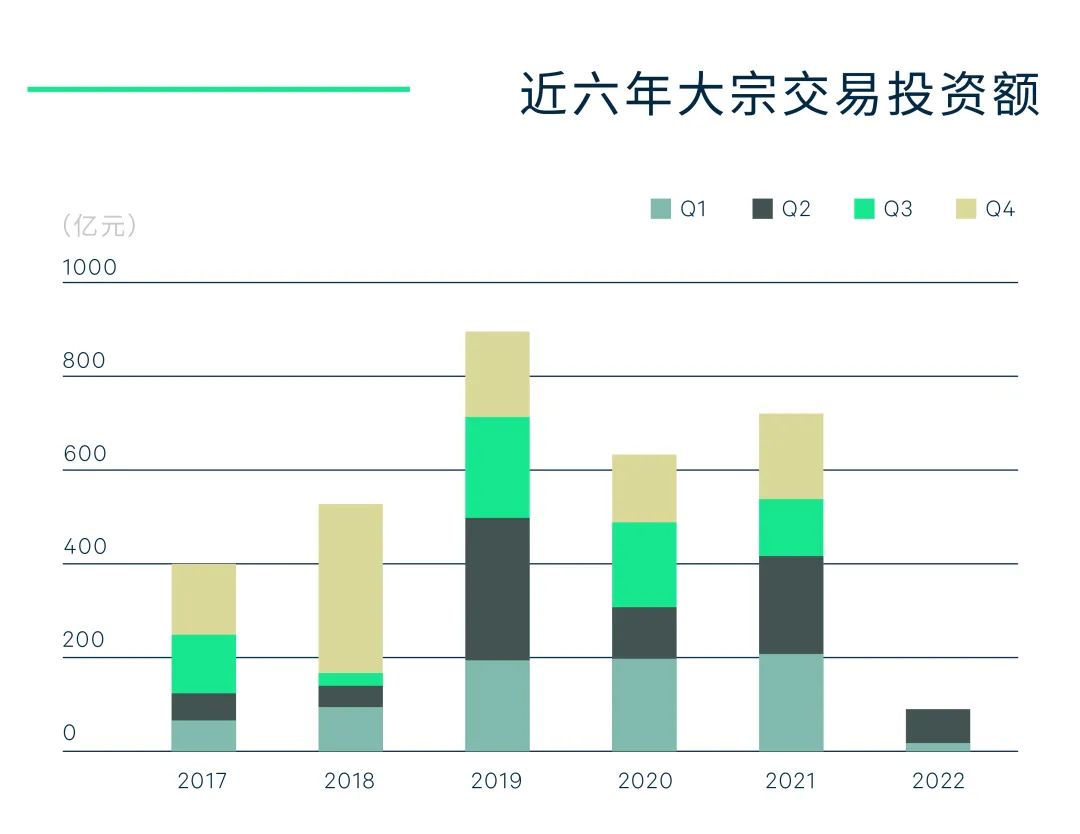

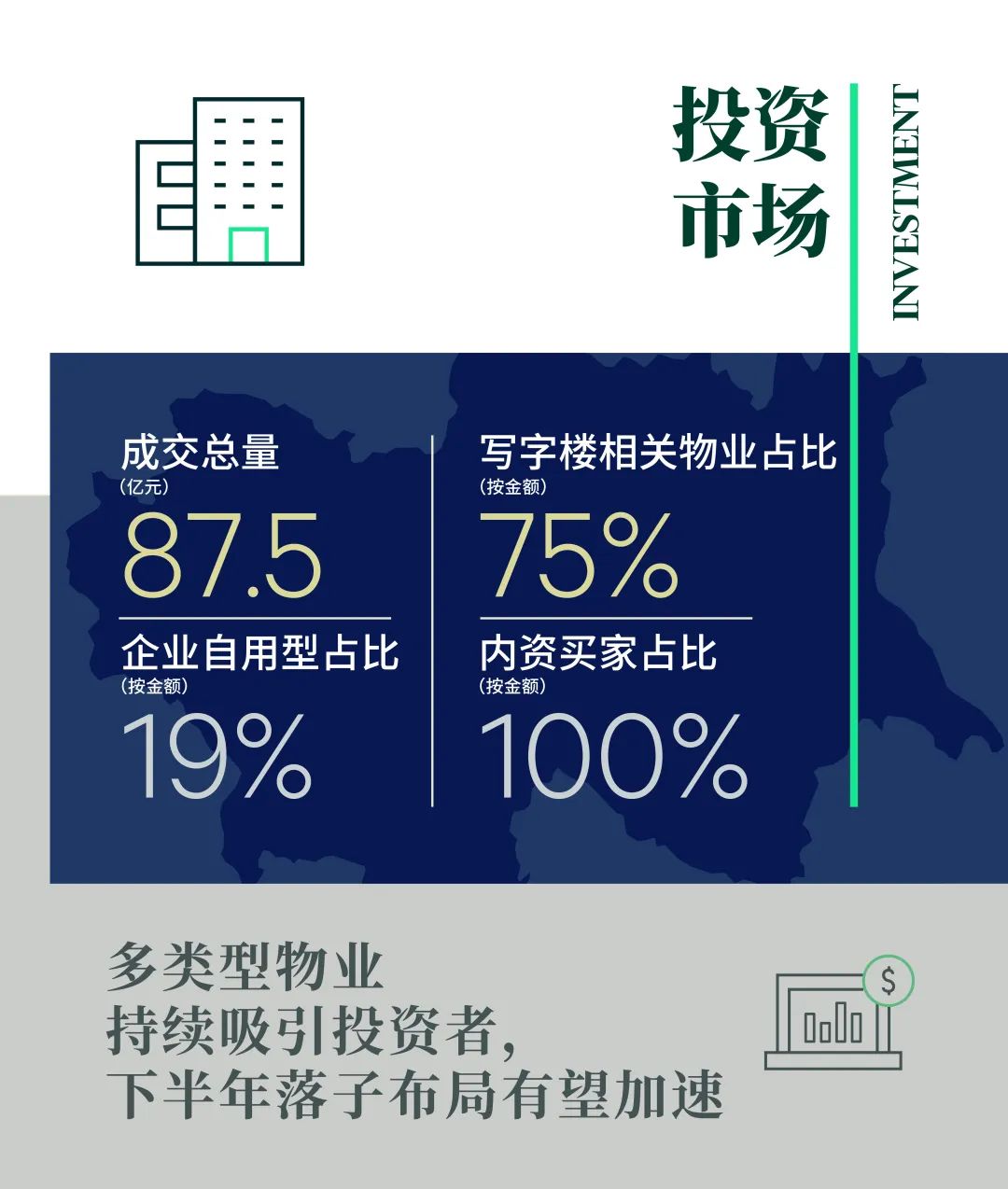

2022年上半年,北京物业投资市场共录得八笔大宗交易,交易总额为87.5亿元,其中二季度完成五笔共68.2亿元。尽管市场不确定性事件频发,加剧买家观望情绪,但卖家更积极地寻求处置变现优质资产的方式,推动本季度交易活跃度小幅回升。大型知名开发商凭借其在开发、销售、融资等方面的经验和资源更易达成交易。如远洋地产将丽泽锐中心以50.15亿元总价售予平安人寿,成为上半年单笔金额最高交易;而大悦城控股和招商蛇口则分别为同为一手楼盘的一座位于丰台的写字楼和一处位于大兴的零售物业寻得自用买家。

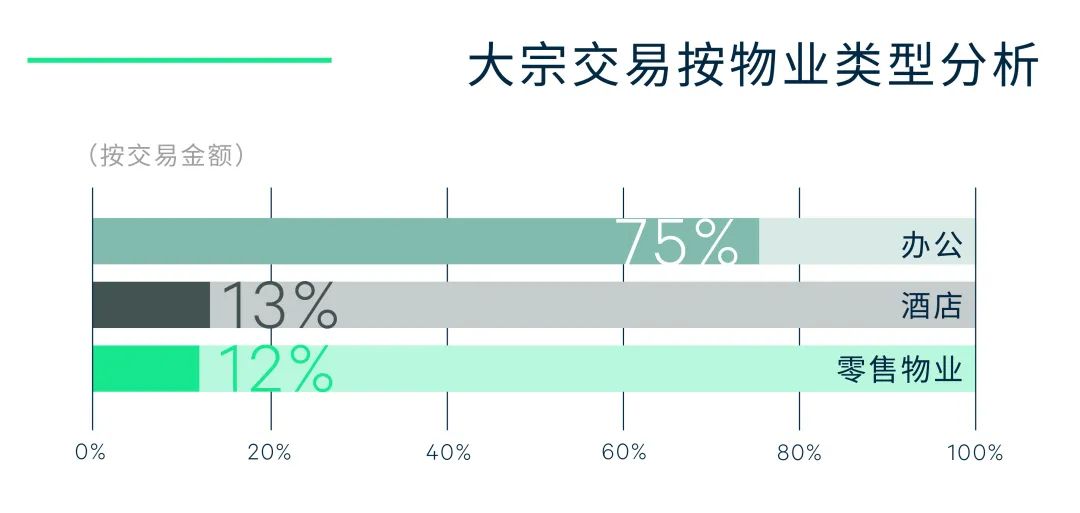

上半年整体交易额中近75%来自写字楼板块,二季度交易的物业类型则更趋均衡,除上述两宗写字楼和一宗零售物业交易外,另外两笔交易标的为位于隆福寺和三元桥等核心区位的酒店。二季度交易也反映越来越多稀缺的核心型或核心增益型资产已释放到市场,如三元桥CiTiGo酒店由华住运营且有稳定现金流,而锐中心位于近期发展迅速的丽泽商务区且已达到逾40%的入驻率。当前此类资产充裕的可选度和更有竞争力的价格对投资者来说意味着绝佳的机会窗口。