一家专注于消费投资的基金公司为何要走向二级市场,造血能力、二级票价和上市时机都值得推敲。

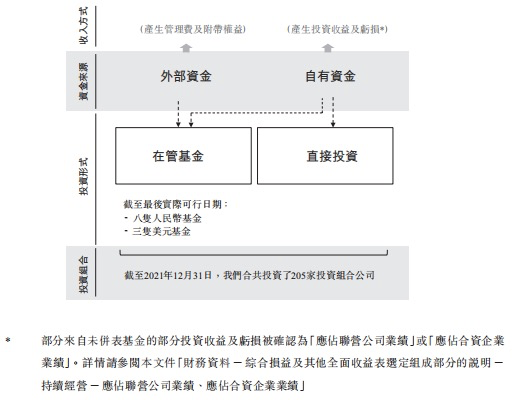

成立整20年,管理资产规模超249亿元,投了205家公司(其中23家估值达10亿美金)。这是天图投资在港股招股书中交出的成绩。一旦上市成功,「天图」也将成为中国第一家上市的主流人民币VC基金。从币种来看,天图管理着8只人民币基金及3只美元基金;在行业选择上,天图希望成为消费企业的首选投资人。天图的高速增长背后也是中国私募股权投资机构行业的高增长缩影。仅是2020-2021年,行业整体数量就从3478家翻倍至6979家。要知道,这是风险投资前10年都不曾有过的跳跃式增长。2020年之前,中国私募股权投资机构从没超越过3700家,足以见得最近两年创投市场的迷人程度。为什么会在2021年这个时点翻倍呢?一方面是疫情之后,更加宽松的货币政策刺激着资本市场,这也带来了一级市场投资的更大机会;另一方面是上市公司的数量(特别是新经济公司)在2020之后开始释放,大量的退出有了保障。相比较而言,风险投资更加以一种高投入、高回报的特性吸引着更多人入局。而今天,这一考验理论、经验、运气的小概率生意,却要走到二级市场上被衡量价格了。但这并非先例,2007—2012年,黑石、KKR和凯雷就先后在美股上市。特别对于黑石来说,成功上市不仅开启了投资机构上市的先河,还被认为是其成为“打开融资渠道、成为PE之王”的关键一步,当时其公开募资超过40亿美元,成为继谷歌之后的第二大IPO。今年年初,投资机构上市的趋势更明显了一些,其中包括全球最大的私募股权投资机构之一TPG(TPG.US)登陆纳斯达克,美元PE太盟投资向港交所递表,国外PE机构L Catterton、CVC资本,以及普洛斯的投资业务等也传出IPO计划。相比之下,中国的创投市场要来的晚一些,2005年,尽管美国创投机构还未从互联网泡沫中完全复苏,但已经开始快速在中国进行本土化运作,中国本土机构也是从那时开始初露头角。天图成立的2002年,明显和当时的经济周期相吻合。具体来看,2019-2021年,其资产管理规模为人民币202亿元、202亿元和249亿元,投资组合中分别有121家、147家及178家被投公司。尽管疫情还没彻底结束,已经进入第三年。但这似乎并不影响天图这类投资机构的IPO梦想。那么,一家专注于消费投资的基金公司为何要走向二级市场,造血能力、二级票价和上市时机都值得推敲。根据灼识咨询的数据显示,天图在中国消费行业的投资项目数量仅次于腾讯投资和红杉,同时在所有专注于消费的私募股权企业中排名第一,并被超过80%的企业家认为是“消费品投资专家”。因此,在天图的投资版图中,可以找到无数渗透进普通人生活的品牌,比如飞鹤、周黑鸭、奈雪的茶、百果园、小红书等等,这种专注在相对细分领域投资的方法一定程度上增加了天图的胜算。具体而言,投资机构变现的方式通常有两种,一是通过估值增长早日退场,天图在招股书中就说,自成立以来至去年年末 ,其超过35%的投资组合公司实现了估值翻倍;二是陪跑到上市,以股价实现更大“自由”。以奈雪的茶为例,天图在其A轮时投资7000万、估值7亿,而仅一年时间到B1轮时,奈雪估值就已经翻近10倍达到60亿元;天图也是周黑鸭首轮融资的领投方,自初始投资至上市,周黑鸭市值增长了20倍。三年间,天图的收入分别为6.83亿、14.16亿和8.08亿,其中来自投资的收益为 4.89亿、11.57亿和 4.61亿元人民币,相应的净利润分别为 2.93亿、9.20亿和 6.64亿元人民币。除投资之外的另一部分收入来自于天图附属公司优诺中国的乳制品业务,这部分收入去年也为天图贡献了近一半的收入,但今年6月起,天图卖出优诺中国的股份,也就意味着天图未来的收入可以更精简为投资收益。创投圈普遍在从业中用“投资是认知的变现”和“做时间的朋友”来定义价值投资,这是因为投资人往往需要花更长的时间等来回报,以及需要承担各种因素带来的风险问题。因此,大多数人对风险的认知除了投资收益的波动方差之外,还需要分析哪些因素会使预期的资本收益发生偏差、什么样的基本面在驱动收益的产生和波动等等,这就产出了长期投资所必需的方法论。天图说其在管基金实现了28.2%的平均内部收益率,这一数据呈现了较好的表现,要知道世界上长期业绩最好的机构投资者之一,耶鲁捐赠基金在2000年之后的20年中平均年化收益率也仅为11.4%。天图此前曾谈及自己的投资策略,包括:1、深度研究先行,要跟被投企业形成共识;2、天图资本要成为有影响力的股东——最好占大比例(10~30%)的股份,成为创始团队外的第二大股东;3、集中投资,单个项目不低于基金总额的5%(按10亿元一期算,金额在5000-8000万,一般不会过亿);4、提供专业的增值服务,比如品牌战略、团队建设、协同效应等。也就是说,深度研究、集中投资、找到更有价值的项目、并陪伴团队一起成长,是天图作为一家投资机构的画像。不过问题也存在,即使天图已经有20年的风投经验和方法论,在经济周期遇冷的环境中,仍然是受影响的第一道防线,就天图三年4.89亿、11.57亿和 4.61亿的投资收益来看,更是展现了与经济环境一起起落的色彩。不少人爱用“陪跑者”和“赋能者”来形容投资机构,这确实是一门未能直接创造GDP的生意。在天图专注的消费领域,2021年上半年几乎是热情洋溢之态,下半年投资数量却断崖式下跌,资本步调和产业发展是否能一致,也是投资机构需要面对的不稳定因素,而用投资组合的方式和认知经验来增加自身确定性,是以天图为例投资机构们的稳定路线。理论上说,上市,是不少企业股东退出的机会。但一家一级市场的投资机构要去二级市场上融资,听起来有些“套娃”的意味,除了现金流之外更多的讨论是在资金流动性上的顾虑。这是因为公司股权是否清晰、是否有明确控制权、利润分配等问题对于投资机构IPO来说都更棘手一些。仍以黑石上市为例,上市之前,黑石改组为业主有限责任合伙计划,公众投资者由黑石合伙人的二级合伙人来管理,公众投资者没有选举董事等权利、不会影响管理层结构,黑石集团也不必缴纳公司税。因此,黑石招股书中既无每季度收益数据,也没有收入指导,以此表明了基金投资者的利益高于股东。不难理解,信息差是一级市场投资的关键因素,而在信息公开透明的二级市场,投资人下注的应该是对一家投资机构投资能力的信任。在上述需要独立性和利润分配等问题上,天图也在IPO前夕进行了一系列调整,比如分别在去年年尾和今年上半年卖掉了附属公司优诺中国、蒙天乳业的股份,以更简单的投资收益来登上港股市场。此外,除了在管基金以外,天图还有一部分自有资本,按照去年年末的比例,天图135亿元的承诺资本中,自有资本的占比为23.3%。 事实上,天图所在的科创之城深圳,对此也有鼓励政策。去年1月,深圳市地方金融监管局发布关于公开征求《关于促进深圳股权投资持续高质量发展的若干措施(征求意见稿)》的通知,其中就提到了探索优秀股权投资管理机构上市制度安排。天图身上有很多深圳本土创投的影子,天图发展中前10年主要以PE投资、Pre-IPO阶段为主,选择的项目也并不聚焦于消费,比如投过电子电气、新疆种子等企业,直到天图的第二个十年里,才逐渐聚焦于消费行业,2017年时,天图才分别成立了VC、PE和并购及控股投资事业部。这期间,天图也曾在新三板挂牌,彼时由于很多项目退出无望,天图的一位LP就将LP份额转换成了股份,能够扩大融资渠道和找到退出方法,是投资公司上市目前可见的最大好处,对于私募基金这一周期性行业,上市更有可能形成长期资本,降低了募资层面的难度。因为一般企业从成立到上市往往需要6—10年,而国内创业投资基金一般基金存续期为3+2年,长期投资的资金调配往往是投资公司需要考虑的关键问题。对于天图来说更是如此,天图已披露的最新资金变动发生在去年12月,天图兴周创业投资基金完成备案,该基金目标规模为20亿元人民币,截止报告期末认缴规模已达10亿元人民币。值得注意的是,天图分别于2017年5月、10月先后发行了8亿和10亿元的公司债券;2022年5月,发行了5亿元公司债券;2022年6月,发行了8亿元公司债券。和银行、债券融资相比,股权融资成本更低,不需要付出利息,只需要出让股权。所以上市后,进一步增加天图融资途径。除了拓宽资金渠道之外,围绕天图上市的更多讨论则在于,未来是否会有更多人民币基金选择IPO的方式?对于天图来说,上市的更大意义包括了自身品牌打造,这对天图和其被投公司来说,都是利好;此外,登上港交所,天图也可以扩大国际知名度,投更多的海外企业、同时也有利于募集到美元基金。进入2022,在消费赛道刹车的现下,可以预期的是,消费市场给天图的答卷并不会太满意,但选择上市,也许拉开了投资机构们合规操作的序幕。同时,当问市场要到钱的挑战难度增大时,不如直接把问题抛给市场,问问自身价值几何。能够找到好的上岸方法,也正是对抗长期波动的安全渡轮。

事实上,天图所在的科创之城深圳,对此也有鼓励政策。去年1月,深圳市地方金融监管局发布关于公开征求《关于促进深圳股权投资持续高质量发展的若干措施(征求意见稿)》的通知,其中就提到了探索优秀股权投资管理机构上市制度安排。天图身上有很多深圳本土创投的影子,天图发展中前10年主要以PE投资、Pre-IPO阶段为主,选择的项目也并不聚焦于消费,比如投过电子电气、新疆种子等企业,直到天图的第二个十年里,才逐渐聚焦于消费行业,2017年时,天图才分别成立了VC、PE和并购及控股投资事业部。这期间,天图也曾在新三板挂牌,彼时由于很多项目退出无望,天图的一位LP就将LP份额转换成了股份,能够扩大融资渠道和找到退出方法,是投资公司上市目前可见的最大好处,对于私募基金这一周期性行业,上市更有可能形成长期资本,降低了募资层面的难度。因为一般企业从成立到上市往往需要6—10年,而国内创业投资基金一般基金存续期为3+2年,长期投资的资金调配往往是投资公司需要考虑的关键问题。对于天图来说更是如此,天图已披露的最新资金变动发生在去年12月,天图兴周创业投资基金完成备案,该基金目标规模为20亿元人民币,截止报告期末认缴规模已达10亿元人民币。值得注意的是,天图分别于2017年5月、10月先后发行了8亿和10亿元的公司债券;2022年5月,发行了5亿元公司债券;2022年6月,发行了8亿元公司债券。和银行、债券融资相比,股权融资成本更低,不需要付出利息,只需要出让股权。所以上市后,进一步增加天图融资途径。除了拓宽资金渠道之外,围绕天图上市的更多讨论则在于,未来是否会有更多人民币基金选择IPO的方式?对于天图来说,上市的更大意义包括了自身品牌打造,这对天图和其被投公司来说,都是利好;此外,登上港交所,天图也可以扩大国际知名度,投更多的海外企业、同时也有利于募集到美元基金。进入2022,在消费赛道刹车的现下,可以预期的是,消费市场给天图的答卷并不会太满意,但选择上市,也许拉开了投资机构们合规操作的序幕。同时,当问市场要到钱的挑战难度增大时,不如直接把问题抛给市场,问问自身价值几何。能够找到好的上岸方法,也正是对抗长期波动的安全渡轮。