如果说,今年投什么最能让投资人有安全感,新能源电池必须榜上有名。

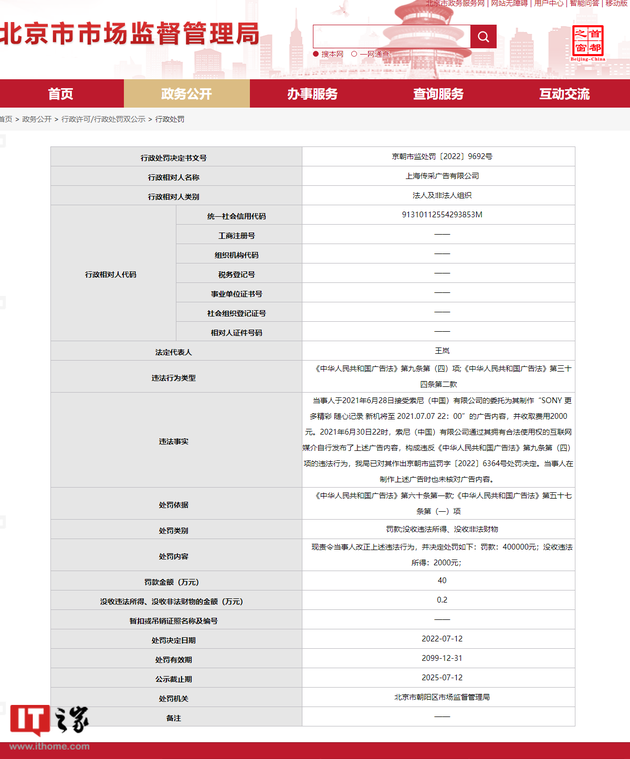

当地时间7月13日,风投基金Craft Ventures的一位合伙人大卫·萨克斯(David Sacks)在推特上表示:“如果今年还能证明什么的话,那就是没有能源的独立,就没有安全(可言)”。随后,特斯拉CEO埃隆·马斯克(Elon Musk)在该条推文下回复称:“绝对的。锂电池就是新的石油。”锂电池就是新的石油,这确实是一句正确的废话。毫不夸张地讲,今年十个投资人中有八个在聊新能源。也正是在这样背景下,我们发现,与多个赛道出现的砍估值,新股破发,估值倒挂等“悲惨现状”不同,新能源电池领域难得地出现了一二级市场同频,没有出现“面粉比面包贵”的情况。一方面一级市场接二连三出现了多起高额融资消息,仅今年上半年,国内已经诞生了6家独角兽;另一方面,二级市场龙头企业,营利双收,市值猛增,甚至翻倍,收购、扩产忙的不亦乐乎,比如锂矿头部企业赣锋锂业斥资9.62亿美元收购阿根廷锂盐湖项目;更有跨界者投入百亿入局,这其中既有钛白粉类与锂电池行业接近的行业公司,也有如医药、羊绒、基建等完全跨行而来的公司。如果说,今年投什么最能让投资人有安全感,新能源电池必须榜上有名。但如果给这种安全感加一个时限,我们得到的答案是两到三年。同频上涨,“涨”势喜人其实,新能源电池行业的一二级市场同频上涨的事实已经显而易见了。今年以来,多个估值暴涨的项目也是层出不穷。比如最近的一笔融资发生在晖阳新能源身上,这家在去年11月成立的公司,其在本月初宣布了2亿人民币的战略融资,当前估值已经达到10亿人民币。再比如欣旺达旗下子公司欣旺达电动汽车电池公司,正在寻求新一轮融资,金额预计超过30亿元,估值200亿元。上一轮融资过后企业估值为124亿元,如果本轮融资顺利,那么欣旺达EVB的估值涨幅将达61%。还有中科海钠,据知情人士透露,在最新一轮融资前,其估值只有几亿元人民币,但在今年4月完成由哈勃领投的A+轮融资后,融资大涨到了50亿元人民币。以及上半年获得小米、华为增资的卫蓝新能源,据悉其估值已经有人开了150亿元人民币,暴涨惊人。除此之外,还有蜂巢能源、中航锂电、卫蓝新能源等新动力电池企业,这背后的资方中,除了财务投资人,更有小米、华为、蔚来等产业投资人。当然,热闹不止局限在一级市场。从全球范围来看,今年年初进行IPO的LG新能源,成为了过去12个月内第二大IPO,仅次于美国电动汽车公司RIVIAN的120亿美元。综合多家券商预测,LG新能源今年市销率预计将达到30倍,跻身韩国市场的前三大市值公司。国内来看,天齐锂业于近期登陆港股,并一举成为了港股今年最大规模的IPO。同时以宁德时代、比亚迪、杉杉股份为代表的巨头企业股价大涨,市值坚挺。以比亚迪为例,5月以来,其股价一路飙升,涨幅超过了50%,并在6月10日,比亚迪市值首次突破了1万亿元大关,超越大众晋身全球第三大车企,前面两家,一个是特斯拉,一个是丰田,目前比亚迪市值仍处于万亿元上方。同样,锂电池龙头企业亿纬锂的股价从2019年的最低点到2022年的最高点最高涨幅接近20倍。此消彼长,在锂矿领域,行业座次也正在经历重新排列。数据显示,2021年8月30日,锂矿股赣锋锂业总市值2899亿元,天齐锂业总市值1994亿元,差值905亿元。截至今年一季度末,二者总市值仍然相差500亿元左右。结果,在最近一波上涨中,天齐锂业累计涨幅显著大于赣锋锂业,实现了成功反超。资金涌入,需求迸发,各大锂电池龙头企业也都在开启扩产之路,大肆“跑马圈地”。据不完全统计,2022年一季度,以比亚迪、欣旺达、中创新航、亿纬锂能等为代表的锂电池企业相继公布了多个新投建项目,整体投建资金高达2091.03亿元,建设年产能达579GWh,较去年同期相比进一步加速。相关概念股的大涨,也让锂电池迅速成了一根“救命稻草”,使得非锂电行业的上市公司纷纷跨界锂电池掘金,有的是基于主业延展,有的则完全是外行。比如生产防护手套的康隆达拟以9500万元受让泰安欣昌100%财产份额,从而间接拥有非洲马里Bougouni的锂辉石矿项目的权益。此前,康隆达还在2021年9月通过增资和转让方式获得天成锂业33.33%股权。再比如水泥行业的金圆股份收购锂矿、羊绒生产商中银绒业自建磷酸铁锂产线、医药行业的海辰药业自建电解液添加剂项目、房地产开发商宋都股份涉足锂盐湖等案例。失调的供需关系市场的一片火热,折射出的是水面之下,失调的供需关系,盲目的从众心理和无处可寻的安全感。有行业观察人士告诉我,新能源电池一二级市场热度同频,本质上都是供需关系。首先,需求仍在大量释放。从宏观层面来看,今年以来,以原油和天然气为主导的能源类商品价格大幅波动,在带来多方面压力的同时,也为中国能源转型提供了倒逼动力。目前,国内油价在经历了多番连涨之后,单价已经逼近甚至超过10元/升,极大地挑战了消费者对传统燃油车的接受度,新能源汽车再度成为市场“宠儿”。近日,公安部交通管理局发布数据称,截至2022年6月底,全国机动车保有量达4.06亿辆,其中新能源汽车数量已突破千万。其次,不管是上市企业还是初创项目,真正的好项目仍就稀缺,国内能够做到新能源电池量产的龙头企业屈指可数。第三,一二级市场上流动的钱是有限的,属于存量竞争。因此大家就更容易去追一些风口或者热点,这样就导致了资本会集中到某些行业或者公司,进而造成股价或估值上涨。中科创星合伙人郭鑫谈到,虽然当前新能源电池项目火热,但由于技术门槛高,前期投入大,所以真正的好项目并不多,头部效应明显,也正是如此,新能源行业的融资项目团购现象特别严重。他进一步举例称:“比如我们之前投过的中科海钠,当时有一百多家机构找过来要给钱,至于能不能投进,真的是看投资人的本事了。”云晖资本联合创始合伙人黎羽也曾表示,国内新能源投资自2016-2017年开始出现第一次投资高峰,最近两年开始呈现第二次高峰,这次所体现的特点是资金密集涌入,且体量高,一二级市场均处于景气周期,部分细分赛道估值出现一些泡沫。未来两三年仍是火热期当赛道估值出现泡沫,那意味着离理性的回调期不远了,那为何资本还愿意向新能源电池行业输送弹药?从细分领域来看,目前国内投资热点集中在锂电池领域、核心原材料、锂矿资源、新技术研发以及相关配套如充电桩、换电、电池回收等领域。除此之外,国内不少创业者也在积极开发和应用新型电池技术路线,如钠离子电池,作为锂电的补充,以缓解资源成本压力。这样的现实带来的结果就是:当前创业者还存在机会,投资人期待二线厂商在未来的竞争中依靠工艺提升、产能扩张和成本管理,不断提升市场份额。二来,资本也有时间窗口来进场,毕竟作为一个技术密集的领域,目前电池能力密度、新材料利用、电池成组效率等领域的技术瓶颈仍有待突破创新。也正是源于此,在不少投资人看来:很多新能源项目,投进去就是赚到。但正如高瓴资本的创始人张磊所说:我们认为,往往是与众不同的视角,少数的、独立的决策,特别是真正正确的非共识,才有可能带来超越市场的回报,而且市场给你的回报将是呈指数级的。如今,新能源电池行业已然成为了正确的共识,对此,有分析人士称,如今投资人选择投新能源电池,就好比普通股民从买股票到买基金再到买债券,是在步步求稳定。目前市场有预测认为,在一级市场,新能源电池行业还存在两三年左右的火热期,受宏观环境和政治因素影响,二级市场的情况不好判断,但由于新能源行业属于大周期,产业链上游需要较大的资本投入和较长的回报周期,所以短期内变动不大。诚然,对于制造业来说,很多公司都是陪跑。也有知情人士表示,动力电池行业正在上演价格战,毕竟2022年初电池级碳酸锂价格突破人民币30万元/吨,并一路上扬,相比2021年初的人民币5万元/吨,涨幅惊人,导致连二线比较靠前的公司都亏钱了。此外,至于资本扎堆的结果,一幕幕历史似乎已经给出了答案。比如,从资本宠儿到市场弃儿的AI公司,有IPO募资缩水20亿的云从科技,有市值蒸发2000亿的商汤科技,也有曾被资本给出千亿美元估值,如今只有45亿人民币市值的格林深瞳。再比如,两三年前同样受宏观环境和国家政策影响的芯片行业,仅从今年国内上市的芯片公司看,几乎一半都破发了,估值也在缩小,此外芯片需求低迷、“砍单风暴”仍不断扩大,令不少投资者错愕。虽然新能源电池领域最近一周也涨跌的十分热闹。像是先有应莹“点评”锂业龙头天齐锂业,再有传言称巴菲特减持比亚迪,两个事件叠加影响下,锂电池产业链遭到市场抛售,多只个股短期跌幅超过10%。最直接的:仅半日,比亚迪港股市值已缩水300亿港元,市值刚突破2000亿不久的天齐锂业突然闪崩跌停,跌去300多亿。但好在,现在二级市场上这些叫上名的新能源电池企业正在逐渐开始恢复上涨态势,并不如前两个领域一样一片萧条,可见从产业的逻辑来看,锂电池的景气度以及热度未曾减弱。(文/张雪,来源/投中网)